本ページはプロモーションが含まれています。

ふるさと納税ってみんなやっているけど、本当に自分にとっていい選択なの?

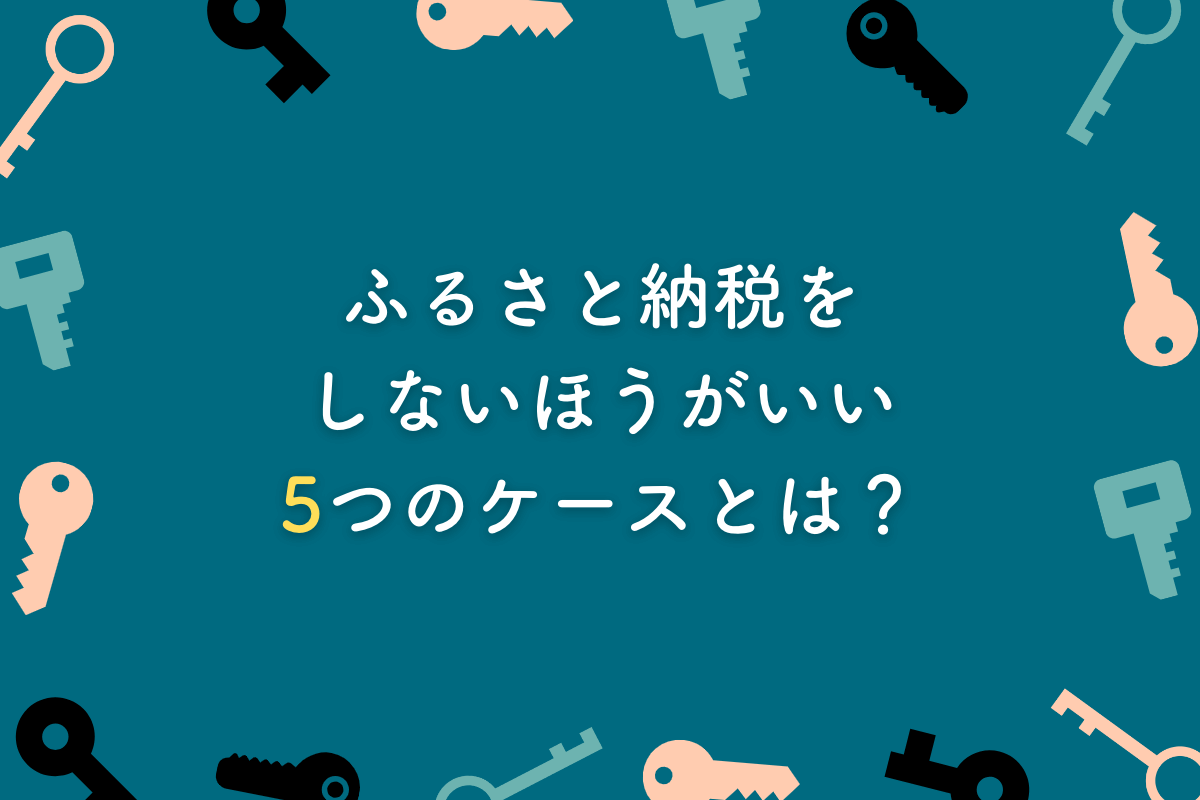

と疑問を抱いている方へ、本記事ではふるさと納税をしないほうがいいケースについて解説しています。

ふるさと納税はたしかに税金を節約できるメリットはあるものの、実はすべての人にとって最適な選択というわけではありません。個々の状況やニーズに応じて、ふるさと納税をするかどうかはよく検討する必要があります。

本記事では、ふるさと納税をしないほうがいい5つのケースとその理由について、それぞれのケースのデメリットやリスクと共にわかりやすく説明します。さらに、住宅ローン控除や医療費控除などほかの控除との関係性についても触れ、税務上の注意点や最適な選択肢を探るためのヒントを提供します。

これからふるさと納税を検討している方はもちろん、すでに活用している方にも、今後の活用計画に役立つ情報が満載です。ぜひ本記事を参考に、自分にとって最適な税負担軽減策を見つけてみてください!

ふるさと納税をするなら【ふるさとチョイス】がおすすめ!

ふるさとチョイスを通じてふるさと納税を行うと「チョイスマイル」がもらえます。もらって貯まったチョイスマイルは、1マイル=1円として使えます。さらにAmazonギフトカードやdポイント、楽天ポイントなどに交換することも可能です。非常にお得なのでぜひ一度チェックしてみてください!

【ふるさとチョイスのメリット】

・お礼の品掲載数No.1

・サイト限定のお礼の品数No.1

・申し込み可能な自治体数No.1

・チョイスマイルがもらえる

・ふるさと納税の控除額を手軽に調べられる

目次

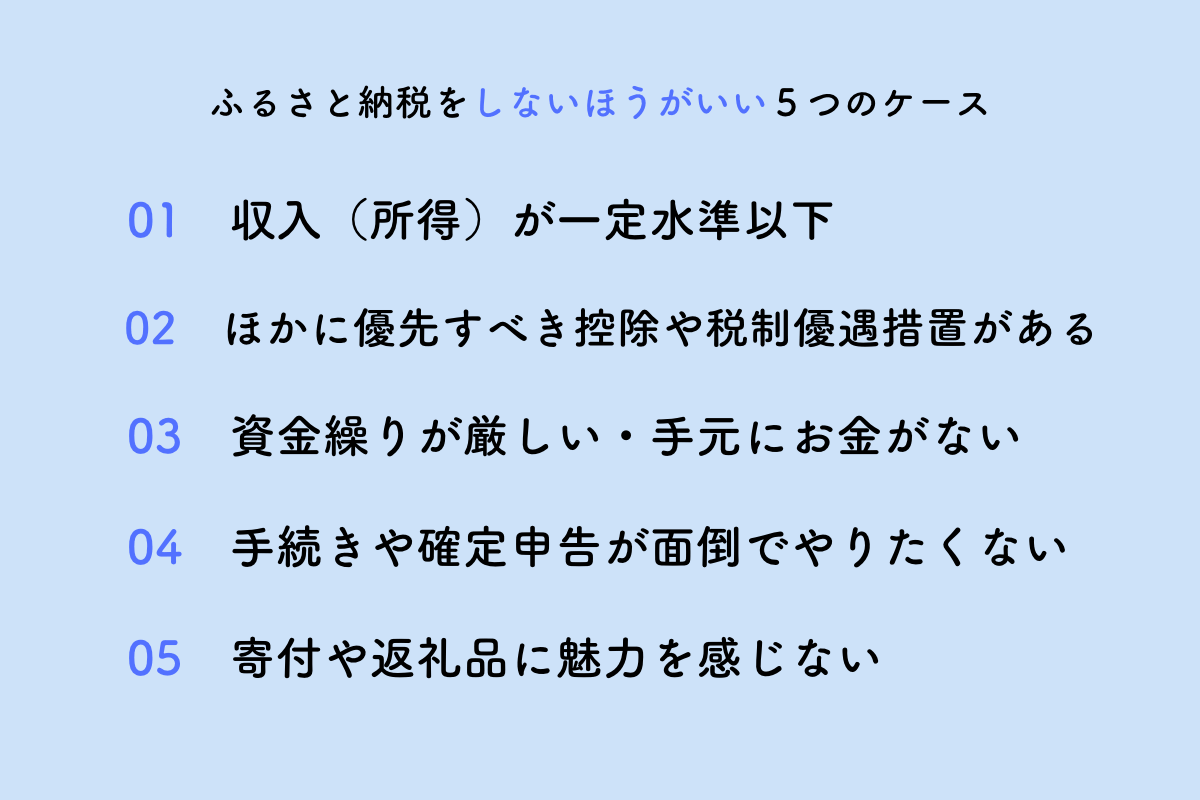

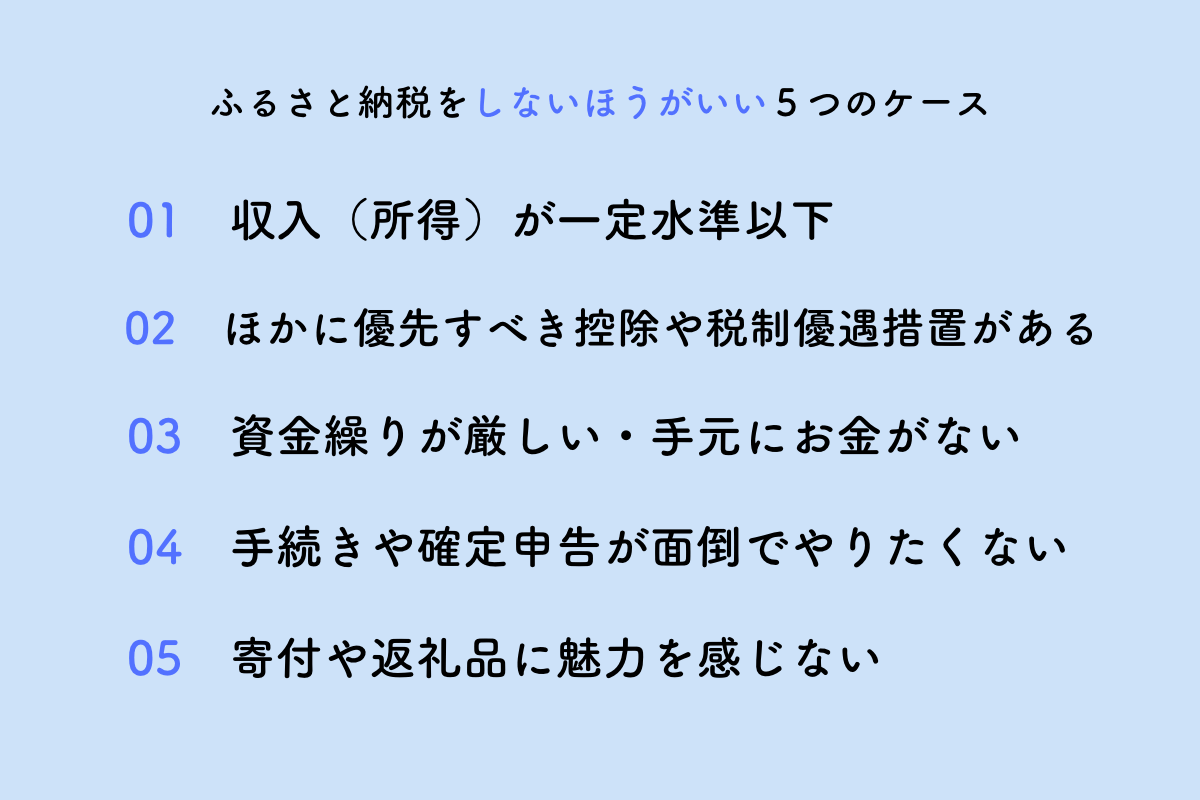

ふるさと納税をしないほうがいい5つのケース

ふるさと納税は、自分の好きな自治体に寄付を行うことで、寄付金のうち自己負担分2,000円を除く全額を本来納める税金から控除できます。さらに多くの場合、寄付先の自治体からお礼の品(返礼品)を受け取ることが可能です。

つまり、2,000円の自己負担のみで寄付先の特産品などの返礼品を受け取ることができるため、とても人気のある制度となっています。しかし、全ての人にとってメリットがあるわけではありません。

以下のケースに該当するような場合、ふるさと納税のメリットを十分に受けられない可能性があります。

上記5つのケースについて、具体的にどういった点に注意すればいいのか、ふるさと納税のリスクやデメリットと合わせて紹介します。

収入(所得)がない、もしくは一定水準以下である

収入がないすなわち所得税や住民税の支払いがない場合は、ふるさと納税をしないほうがいいといえます。なぜなら、ふるさと納税による税控除の対象となる税金が存在しないからです。

ふるさと納税は寄付を行うことで所得税と住民税から控除が受けられる仕組みです。したがって、納める税金自体がない場合は控除を受けることができません。

たとえば、以下に該当するような方はふるさと納税を行うメリットがありません。

- 専業主婦(夫)

- 配偶者など家族の扶養内で働いている方

- 赤字で申告予定の自営業者(個人事業主)

収入が一定水準以下の場合も注意が必要

収入がない場合だけでなく、収入が低い場合もふるさと納税をしないほうがいいケースに当てはまる可能性があります。

収入が低い場合には、納税額も低くなるのが一般的です。返礼品の価値や自己負担分2,000円を考慮すると、納税額が一定以上でなければふるさと納税を行うことに十分なメリットはありません。こういった状況では、ふるさと納税をしないほうがいいといえます。

それでは、具体的に年収がいくらだとふるさと納税のメリットがないといえるのでしょうか。通常、年収150万円以下だとふるさと納税を行うメリットはほとんどありません。なぜなら、年収150万円の場合に受け取れる返礼品の価値が自己負担分2,000円とほぼ同じだからです。

※返礼品の価値は寄付額の3割相当とします

なお、ふるさと納税の控除対象となる所得税と住民税は、単に収入だけで決まるものではありません。扶養控除や生命保険料控除などの各種税控除の適用具合にもよるため、年収が3、400万円台であったとしても、家族構成やほかの控除の適用額によってはふるさと納税をすることにメリットがない場合もあります。

ふるさと納税をしないほうがいいのか判断するためには

収入や控除によるふるさと納税の利用の是非を判断するためには、控除限度額の算出を行いましょう。自身の控除限度額は専用のシミュレーターを利用することでかんたんに計算できます。

シミュレーションの結果、控除限度額が7,000円を下回るような場合は、ふるさと納税のメリットを十分に受けられる状況ではないといえます。なぜなら、現在のふるさと納税のルール上、返礼品の価値は寄付額の3割相当までと定められているためです。7,000円の寄付に対する返礼品は約2,100円相当となり、この額はふるさと納税の自己負担額とほぼ同じとなってしまいます。

なお、控除限度額シミュレーターは企業が運営するふるさと納税サイトなどで提供されています。自分が使いやすいと思うものを選んで計算してみてください。

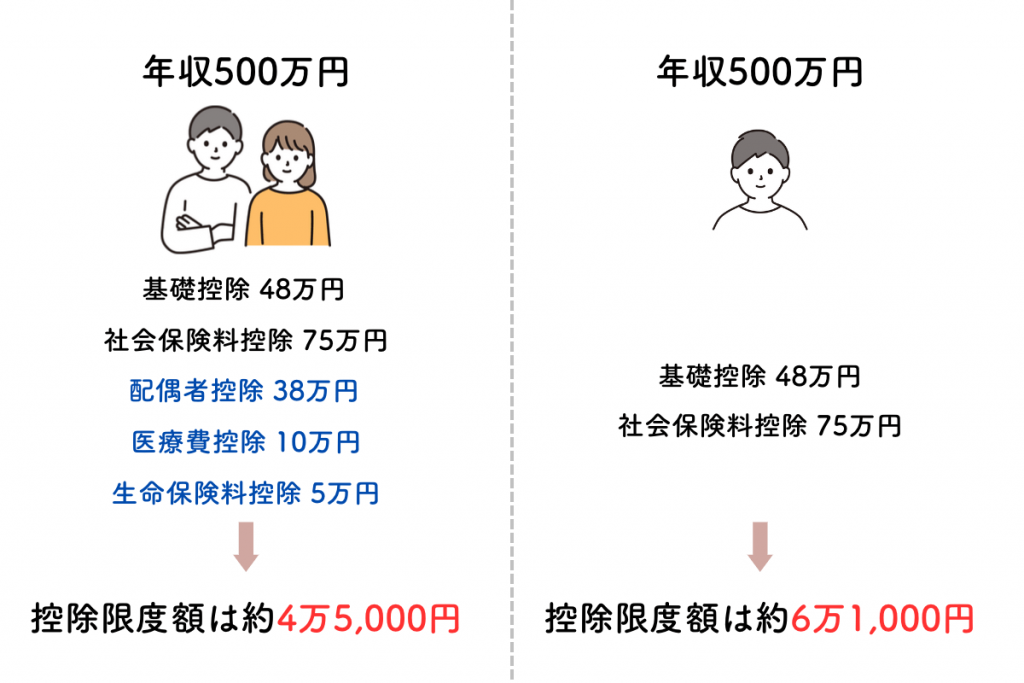

ほかに優先すべき控除や税制優遇措置がある

ふるさと納税の控除限度額は、単に収入だけで計算されるわけではなく、各種控除をどれだけ適用するかによっても増減します。特に配偶者控除や扶養控除、生命保険料控除など、ふるさと納税よりも優先すべき税制優遇措置を適用することにより納税額が少なくなる場合、ふるさと納税の控除メリットを十分に受けることができないかもしれません。

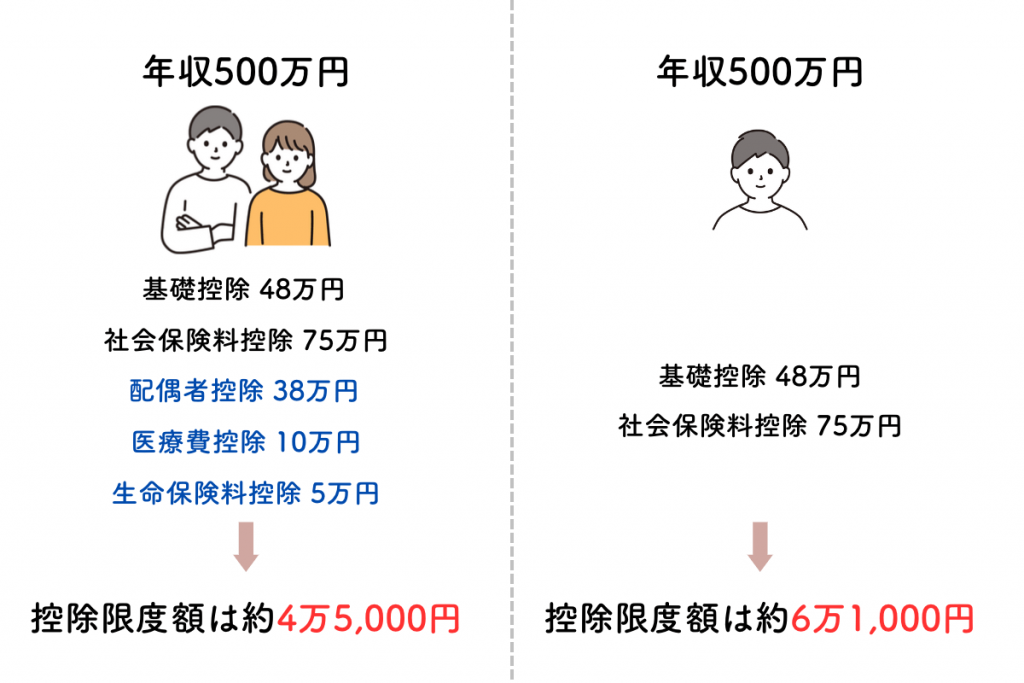

たとえば、年収が同じ500万円だとして控除の違いのみでふるさと納税の控除限度額がどれくらい変化するのか見てみましょう。

控除限度額はふるさとチョイス「控除上限額シミュレーション」を使用して算出

この通り、同じ年収であっても税控除の適用の違いによってふるさと納税の控除限度額に大きな差が生じます。控除限度額シミュレーターを利用することで、ほかの税制優遇措置を考慮した上で、ふるさと納税の寄付額の目安を算出できます。

自分の収入や控除の確認方法は?

シミュレーター利用のために必要な自分自身の収入や控除額の確認方法を解説します。源泉徴収票が手元にあれば、昨年の収入や社会保険料、生命保険料控除などがひと目でわかります。源泉徴収票は、勤務先から毎年12月から1月頃にかけて発行されるため、忘れずに保管しておきましょう。

給与明細からは毎月の収入に加えて、源泉徴収されている所得税や天引きされている住民税などが確認可能です。住民税に関しては、毎年6月頃に発行される住民税の決定通知書から1年分の住民税が確認できます。また、確定申告を行った方は、確定申告書から自分の最終的な所得や控除などを確認可能です。

ふるさと納税の税控除の対象は、寄付を行う年の収入にかかる税金

1年間の収入がはっきりする年末付近を除いて、控除限度額は前年の収入などを参考に算出することが一般的です。しかし、ふるさと納税の対象となるのは、寄付を行う年の収入に対してかかる税金です。

毎年、収入や控除額が全く同じということはないため、前年の収入や控除状況から算出した控除限度額はあくまで参考数値だということを忘れないようにしましょう。特に前年よりも収入が下がる・控除の適用を多く受けるという場合は、ふるさと納税の控除限度額も下がる可能性が高いため、寄付のしすぎには注意が必要です。

なお、新卒(社会人1年目)の方は、前年の収入を参考にすることができません。そのため、1年間の収入がはっきりする年末付近にふるさと納税を行うか、毎月の給与明細などを参考に年収をある程度予測し、寄付額をコントロールしながらふるさと納税を行うことをおすすめします。

住宅ローン控除との併用は少々特殊

いくつかある控除の中でも住宅ローン控除は少々特殊です。住宅ローン控除は税額控除と呼ばれる種類の控除であり、配偶者控除や扶養控除、生命保険料控除などの所得控除とは性質が異なります。

所得控除はふるさと納税の控除限度額に直接影響しますが、一般に住宅ローン控除は控除限度額の算出に影響を与えません。ただし、確定申告で手続きを行う場合に限り注意が必要となります。

住宅ローン控除とふるさと納税の併用については別記事で詳しく解説しています。住宅ローン控除を利用中もしくはこれから利用する予定がある方は、参考にしてみてください。

あわせて読みたい

ふるさと納税と住宅ローン控除は併用可能?シミュレーションや失敗事例を通じて併用時の計算方法や注意...

本ページはプロモーションが含まれています。 【ふるさと納税】確定申告は不要!ワンストップ納税の仕組みや利用方法、条件をご紹介 https://youtu.be/Eg6OnM4l7tA 改悪...

資金繰りが厳しい・手元にお金がない

寄付のために使えるお金が手元にない場合も、ふるさと納税をしないほうがいいでしょう。なぜなら、ふるさと納税による税控除はすぐに受けられるわけではないからです。

ふるさと納税の寄付はいわば税金の前払いです。結果として税金から控除されるとしても、一時的に少なくない寄付金を支払う必要がある点は理解しておきましょう。

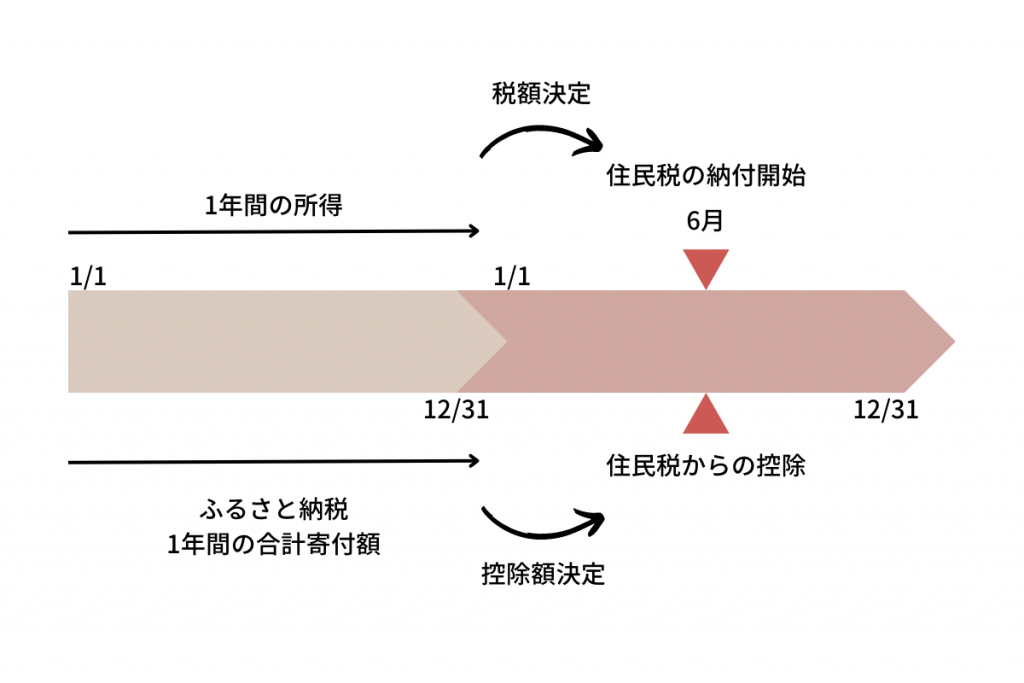

ふるさと納税の控除はいつ行われる?

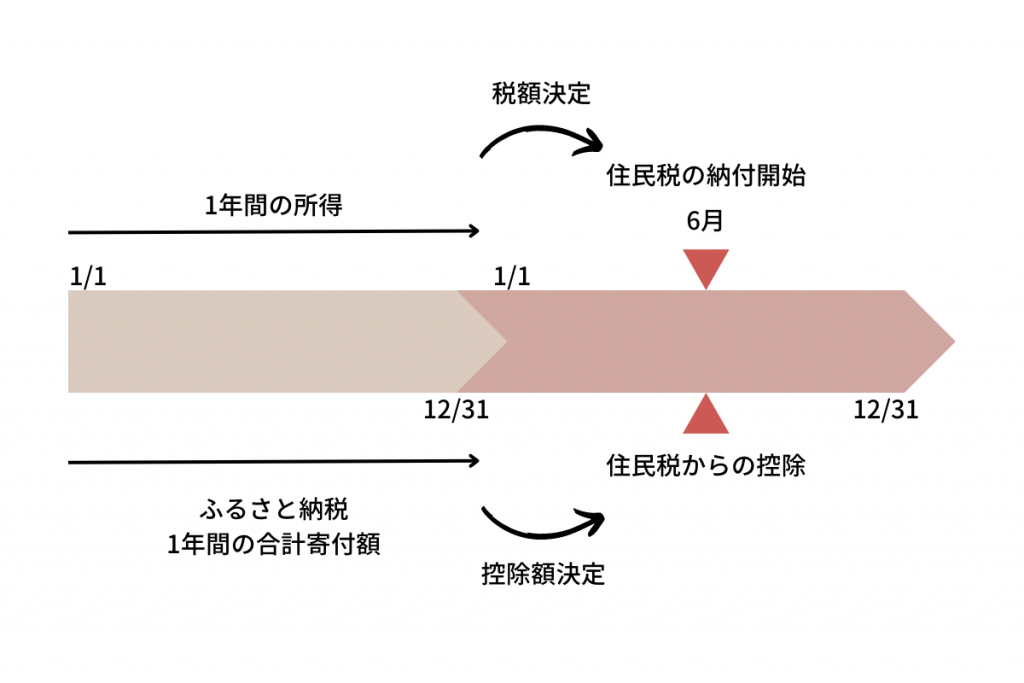

住民税の控除は寄付の翌年6月から行われます。これは住民税の支払い(納付)自体が毎年6月からスタートするためです。手続きが正しく完了すれば、ふるさと納税の控除分だけ住民税は安くなります。

確定申告を行う場合は、所得税からの控除(還付)もあります。

住民税は1年間の所得をもとに計算され、翌年6月から納付が開始

このように寄付と住民税の控除には大きなタイムラグがあります。手元の資金では寄付を行う余裕がない場合や、大きな支出の予定があり手元に現金を残しておきたい場合には、慎重にふるさと納税を行った方がいいでしょう。

なお、所得税に関しては確定申告を行う場合のみ控除(還付)が発生します。そのため、確定申告の際の所得税額の算出に、ふるさと納税による寄付金控除が直接反映されます。

還付金が発生した際は、e-Taxの場合であれば申告から3週間ほどで指定の銀行口座に振り込まれます。窓口や郵送で確定申告書を提出した場合は、e-Taxに比べ少し時間がかかり、入金までの期間は申告後1カ月から1カ月半ほどです。

手続きや確定申告が面倒でやりたくない

寄付や控除のための手続きが面倒でやりたくないといった場合も、ふるさと納税をしないほうがいいケースに当てはまります。

ふるさと納税に関する手続きは決して難しいものではありません。しかし、寄付前の控除限度額の計算や寄付後の税控除に関する手続きをしっかり行わないと、結果的に大きく損をしてしまいます。

なお、ふるさと納税の税控除の手続きは勤務先の年末調整で行うことができません。確定申告もしくはワンストップ特例制度を利用して手続きを行う必要があります。

ワンストップ特例制度であれば、寄付先の自治体に申請書類を提出するだけで控除の手続きを済ますことが可能です。そのため、確定申告の経験が少ない会社員の方は、同制度の利用をおすすめします。

ワンストップ特例制度は誰でも利用可能?

ワンストップ特例制度の利用には条件があります。

- 1年間の寄付先が5自治体以内である

- 確定申告する必要がない

6自治体以上に寄付を行う場合、ワンストップ特例制度を利用することはできません。なお、寄付の回数が5回以内である必要はありません。同一自治体に複数回の寄付を行う場合は、1自治体としてカウントできます。

ワンストップ特例制度と確定申告は併用できない点にも注意しましょう。ワンストップ特例申請と確定申告をどちらも行った場合は、確定申告が優先されワンストップ特例申請は無効化される仕組みになっています。そのため、ワンストップ特例申請を行ったのちに確定申告の必要が生じた場合でも、特例申請を取り下げる手続きを行う必要はありません。

近年、ふるさと納税は電子化が進み利便性が増している

ワンストップ特例制度のオンライン申請や確定申告時のマイナポータル連携による寄付情報の自動取得など、ふるさと納税分野でも近年、電子化が進んでいます。寄付情報の確認、住所の変更手続きなどをオンラインで完結させることが可能なサービスも登場しています。ぜひ有効活用してください。

参考:自治体マイページ

また、e-Tax(電子申告)を利用したふるさと納税の確定申告のやり方については別記事で詳しく解説しています。

あわせて読みたい

【スマホ完結も可能】ふるさと納税の確定申告はe-Tax(電子申告)が簡単便利でおすすめ!

本ページはプロモーションが含まれています。 【ふるさと納税】確定申告は不要!ワンストップ納税の仕組みや利用方法、条件をご紹介 https://youtu.be/Eg6OnM4l7tA ふる...

寄付や返礼品に魅力を感じない

自分と特別な縁がない自治体に寄付を行うことに抵抗がある場合や、返礼品にあまり魅力を感じていない場合も、ふるさと納税をしないほうがいいケースの1つです。

そういった場合は、ほかの税制優遇措置を検討してみてはいかがでしょうか。税金の節約という観点で見れば、iDeCo(個人型確定拠出年金)や、所得控除ではありませんが、NISAなども拠出額をコントロールしやすい税負担軽減策です。

また、医療費控除もしくはセルフメディケーション税制など、実は控除が受けられるのに活用しきれていない税制優遇措置があるかもしれません。ふるさと納税を含め、自分に適した控除や税制優遇措置を見極めることが、節税効果を最大限に高める大切なポイントです。

クラウドファンディング型のふるさと納税とは

寄付自体に興味のない方にも知っていただきたいふるさと納税の特徴の1つに、寄付金の使いみちが指定できることが挙げられます。たとえば、高齢の両親が住む自治体のバリアフリー事業に寄付金を使ってほしいと指定するなど、寄付者の想いをダイレクトに届けることが可能です。

※使いみちの種類は自治体ごとに異なります

また、自治体によってはクラウドファンディング型のふるさと納税を行っている場合もあります。自治体または自治体が認めた個人や団体が、立ち上げた地域課題解決のためのプロジェクトに対して寄付金を募る仕組みです。通常のふるさと納税と比べ、より寄付金の使い道が明確になっている点が特徴です。

そもそもふるさと納税とはどんな仕組み?

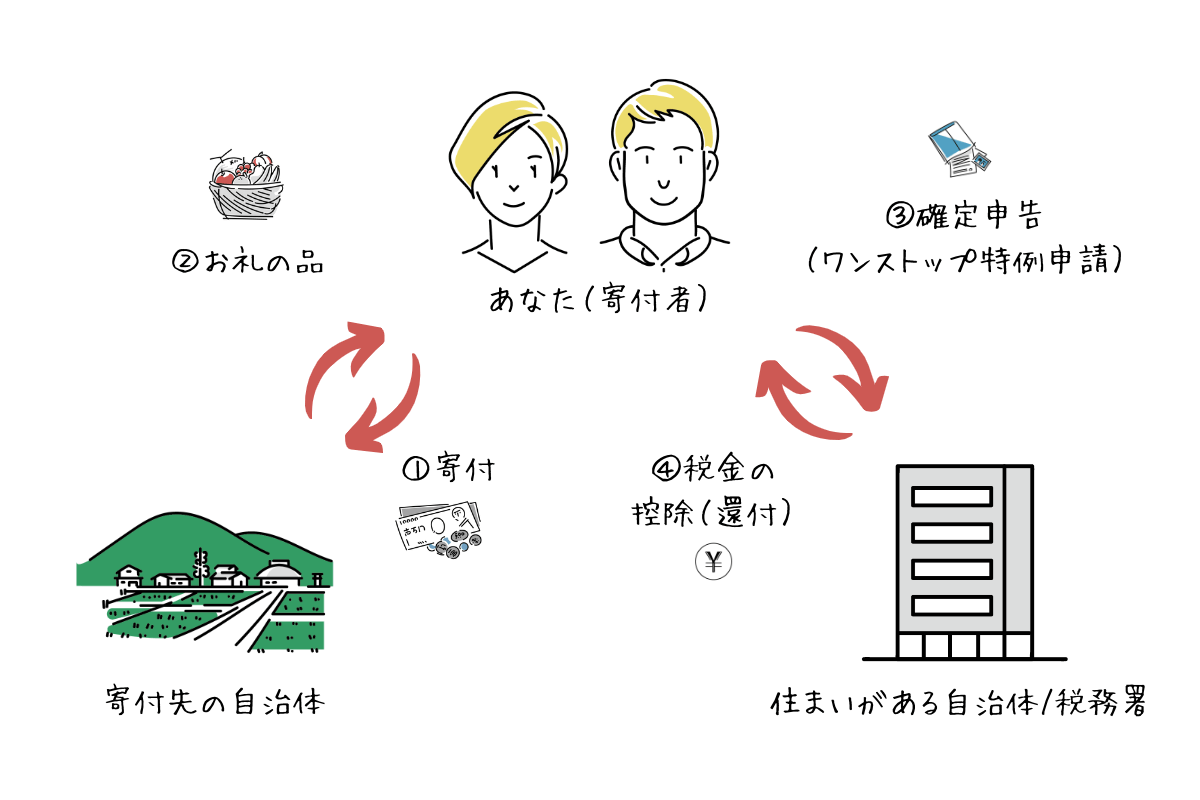

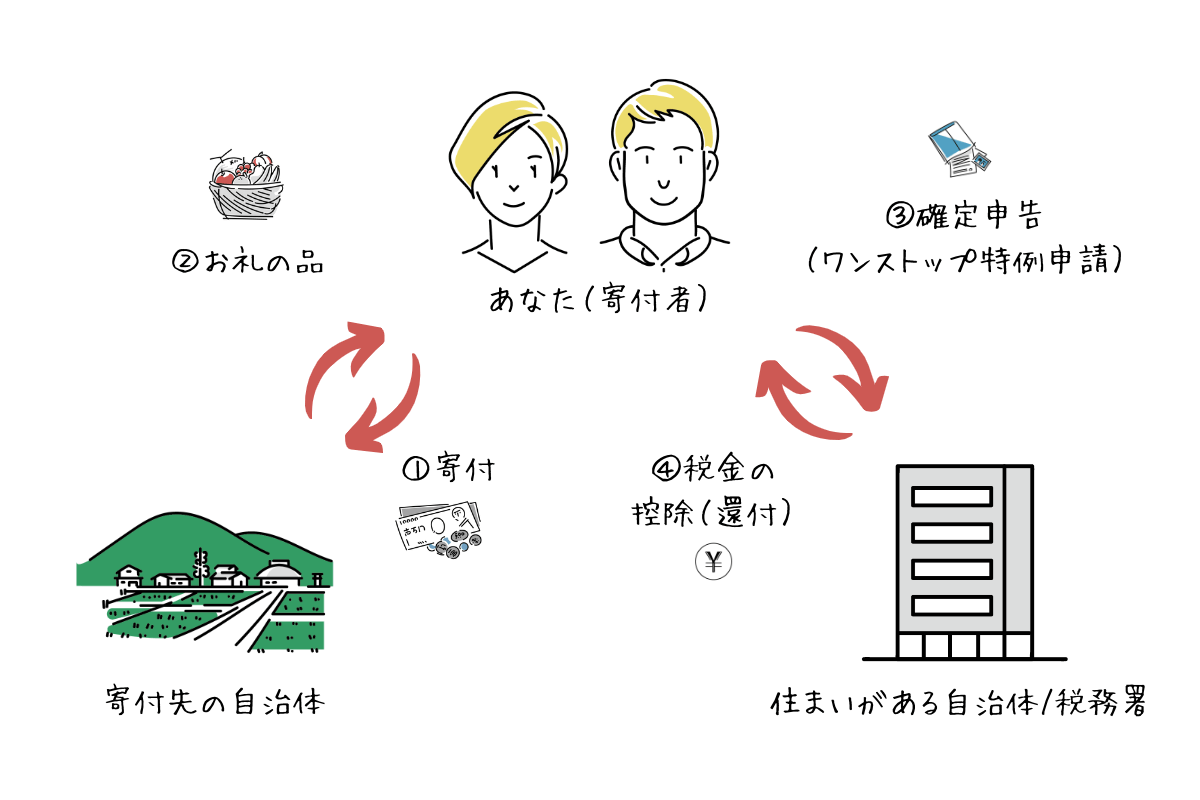

ふるさと納税をしないほうがいい5つのケースについて紹介しましたが、手続きや控除限度額への理解が難しいと感じたかもしれません。本章では、ふるさと納税とはそもそもどのような仕組みなのかわかりやすく解説していきます。

ふるさと納税の仕組みのイメージ

ふるさと納税の寄付者側のメリットは主に2つです。

- 寄付先からお礼の品(返礼品)が受け取れる

- 寄付額に応じた税金の控除(還付)を受けることができる

控除限度額内での寄付であれば、自己負担分2,000円を超える全額を税金から控除できます。つまり、2,000円を支払うことで寄付額の3割相当の返礼品が受け取れる仕組みです。

たとえば、ふるさと納税で5万円の寄付を行うと、自己負担分2,000円を除く4万8,000円が税金から控除されます。その上で、寄付額5万円の3割相当つまり約1万5,000円の返礼品を受け取ることができます(※)。したがって、この場合はふるさと納税を行うことで約1万3,000円分得になると考えられるのです。

(※)返礼品の価値は自治体や商品によって異なります。

さらに、最近はふるさと納税サイト同士の競争も激しく、ポイントなどのキャッシュバックを実施するサイトも多くなっています。こうしたサイトを利用することで場合によっては自己負担分2,000円を超えるキャッシュバックが受けられる可能性もあります。日頃よく使うポイントなどを軸に、どのサイトを利用してふるさと納税を行うか決めることで、よりお得にふるさと納税制度を活用できるかもしれません。

あわせて読みたい

【徹底比較】ふるさと納税サイトおすすめ19選|どこのサイトが一番いい?選び方や注意すべきポイントを...

本ページはプロモーションが含まれています。 改悪!?2023年10月からふるさと納税はどう変わるのか https://www.youtube.com/watch?v=YhlryCng0Bo 愛着がある自治体に...

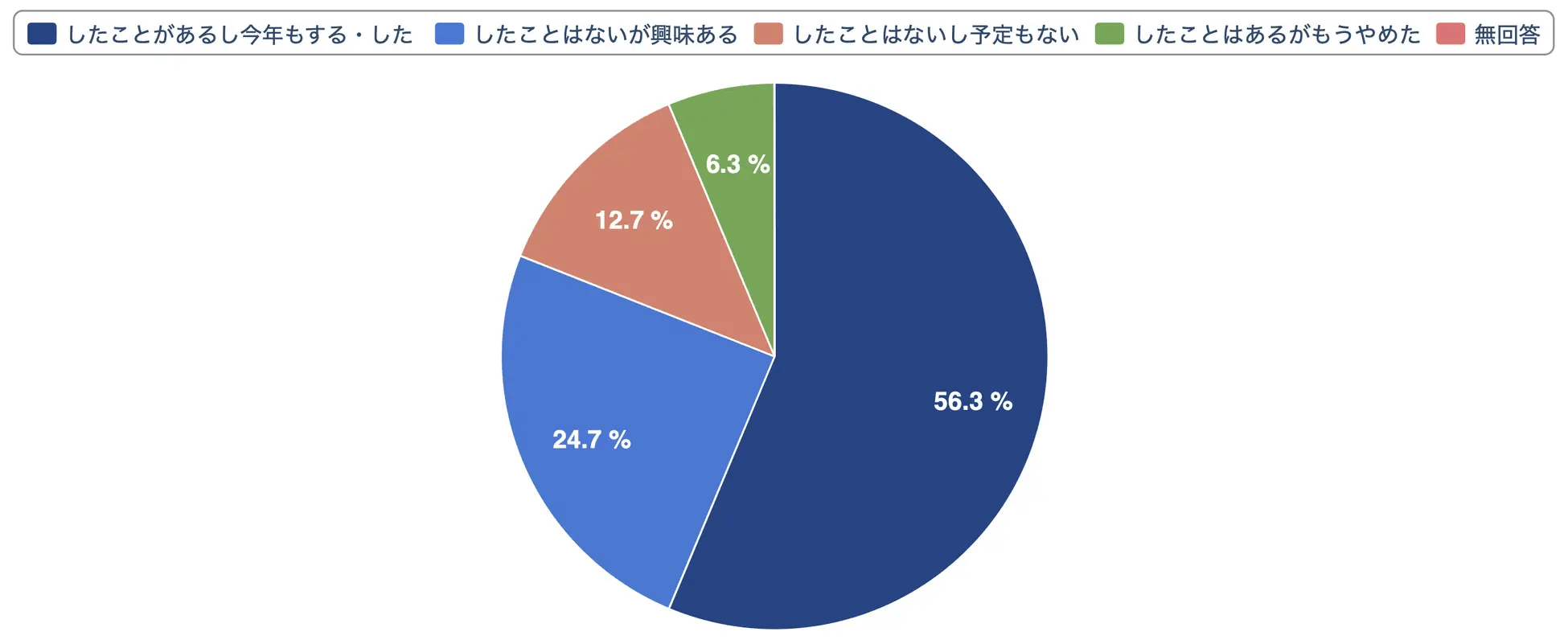

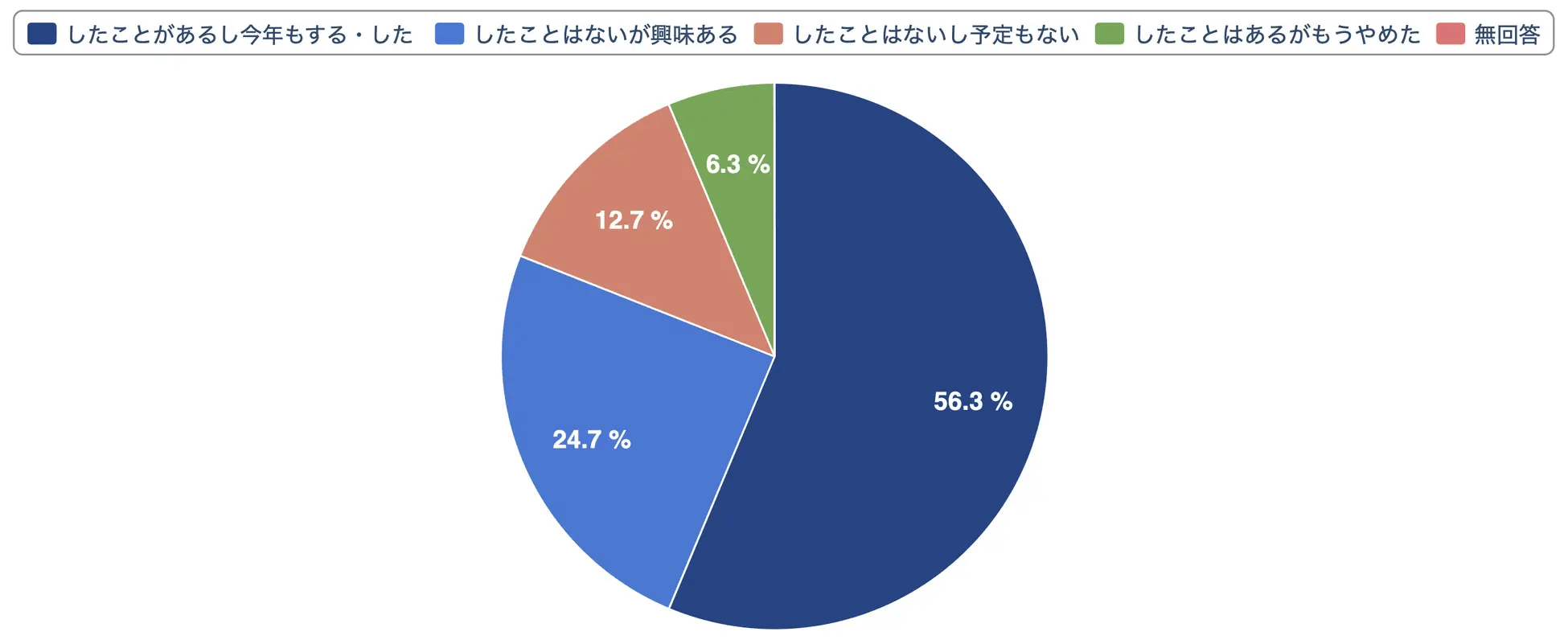

ふるさと納税の普及率は?

ふるさと納税は2008年から始まった制度ですが、現在どれだけの方が利用しているのでしょうか。一例として、子育て家庭を対象にふるさと納税の普及率を調べたアンケートを見てみましょう。

Q.ふるさと納税の経験は?理由も一緒にお書きください。

出典:PR TIMES「ふるさと納税は子育て家庭にも浸透、すでに60%以上が利用 〜年間の納付金額や人気返礼品など、妊娠・育児コミュニティのベビカムが調査〜」

アンケート結果から、半数以上の家庭でふるさと納税を活用していることがわかります。

返礼品にはお肉やお米、フルーツなど子育て家庭にとって家計の助けとなる品が多いことも普及率が高い理由かもしれません。

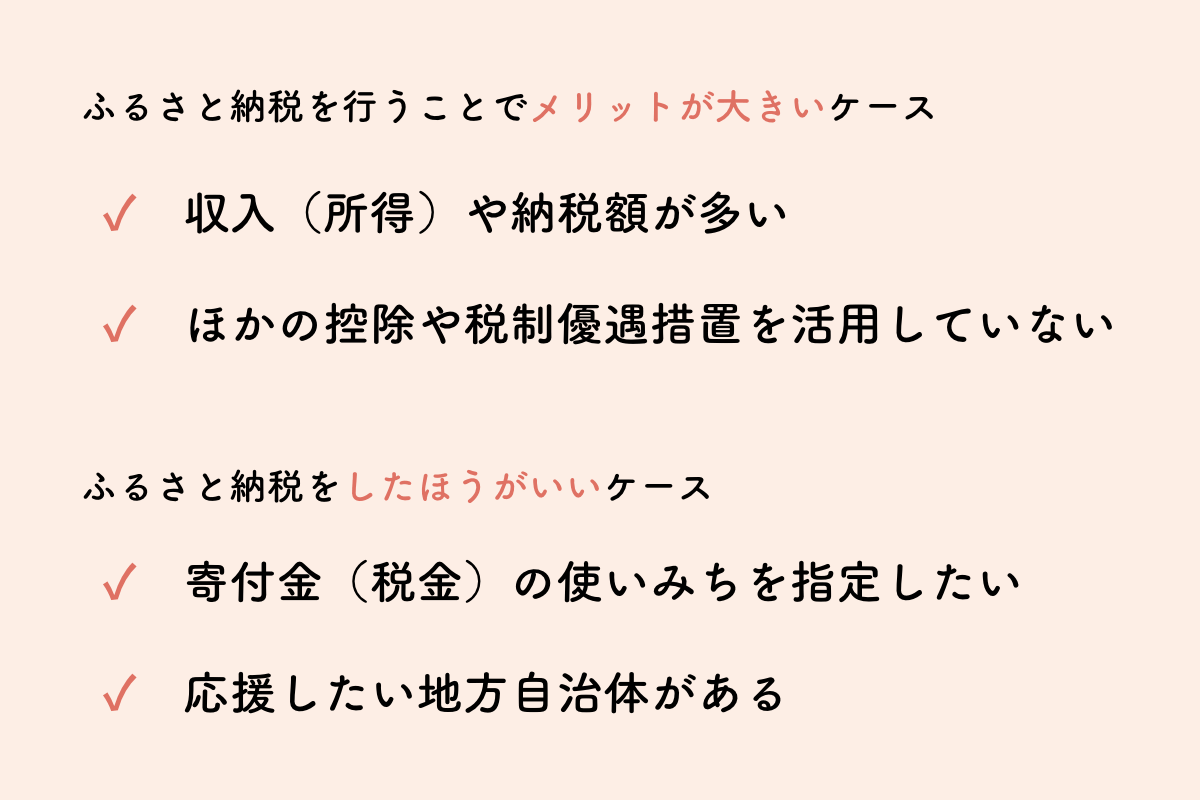

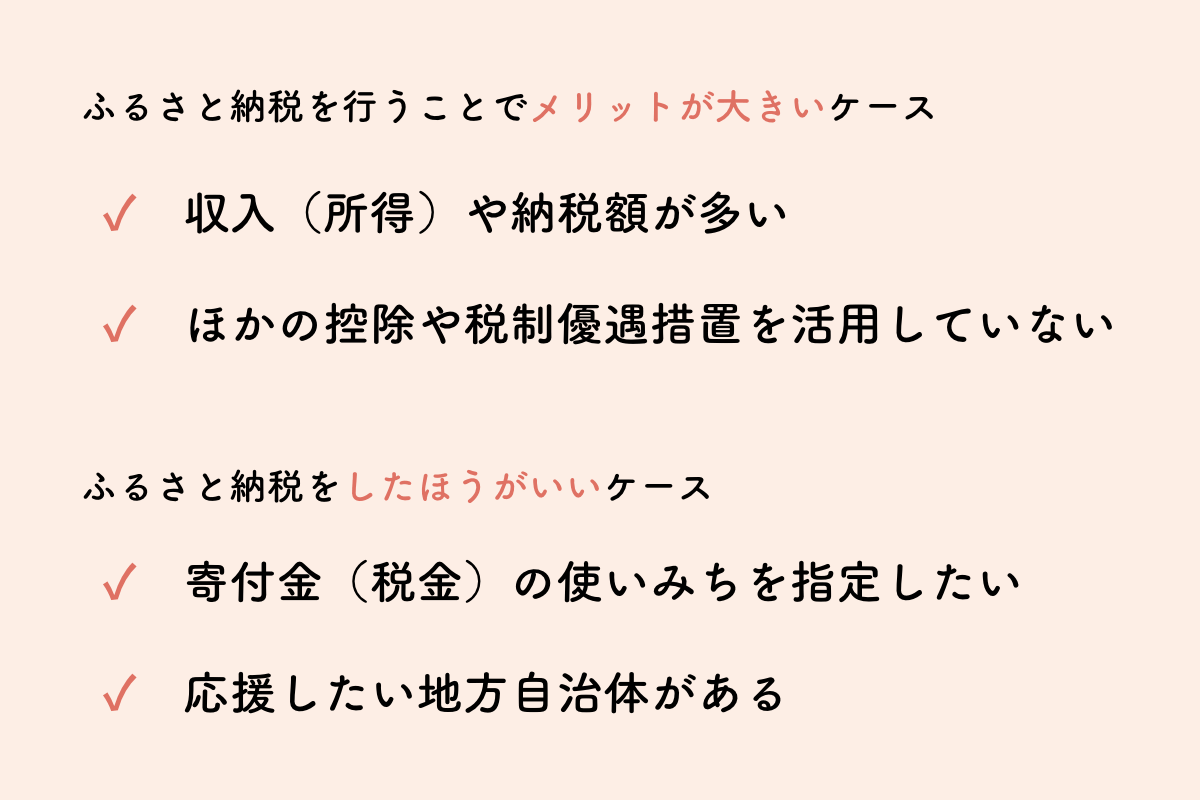

ふるさと納税をしたほうがいい・メリットが大きいケースは?

本記事のテーマはふるさと納税をしないほうがいいケースの解説ですが、反対にふるさと納税をしたほうがいい、もしくはふるさと納税を行うことでメリットが大きいケースはどのような場合でしょうか。

ふるさと納税を行うことでメリットが大きいケース

収入が多い、つまり支払う所得税や住民税が多い場合は、ふるさと納税を行うメリットも大きくなります。また、各種控除の適用が少ない場合も、ふるさと納税によってより多くの控除を受けられる可能性が高まります。配偶者控除や扶養控除など控除額が大きいものを利用していないような場合は、特にメリットがあるといえるでしょう。

たとえば、年収700万円の独身の方で、基礎控除と社会保険料控除以外の控除を利用していない場合のふるさと納税の控除限度額を計算(※)すると、約10万8,000円となります。返礼品の価値は寄付額の3割相当までのため、この方がふるさと納税で仮に10万円を寄付すれば、約3万円分もの返礼品を受け取ることができます。

(※)社会保険料控除は105万円(収入の15%)と仮定します

ふるさと納税をしたほうがいいケース

寄付金の使いみちを指定したい場合や応援したい自治体がある場合、ふるさと納税を有効活用することで、その想いをダイレクトに反映させることが可能です。最近では、クラウドファンディング型のふるさと納税など、より使いみちが明確になる寄付方法もあります。自分の想いを反映させることができる寄付先や方法をぜひ探してみてください。

ふるさと納税に関するよくある疑問や注意点

ふるさと納税は会社(勤務先)に迷惑がかかるから、しないほうがいい?

ふるさと納税は勤務先に迷惑をかけるものではありません。なお、控除の手続きは勤務先の年末調整で行うことができないため、確定申告かワンストップ特例制度での申請が必要となります。

新卒(社会人1年目)の場合、ふるさと納税をしないほうがいい?

控除の対象となるのは、寄付を行う年の収入に対してかかる税金のため、新卒の場合でも収入が一定水準以上の場合は、ふるさと納税をすることに十分なメリットがあります。ただし、前年の収入を参考に控除限度額を算出することはできないため、給与明細などを参考に12月までの収入を予測し、上手く寄付額をコントロールしながらふるさと納税を行いましょう。なお、ワンストップ特例制度を利用する場合、寄付の翌年6月から納付が始まる住民税にふるさと納税の税控除がすべて反映されます。

引っ越しをする予定がある場合、ふるさと納税をしないほうがいい?

引っ越しをする予定がある場合もふるさと納税は可能です。ただし、引っ越しを行うタイミングによっては住所変更の手続きを行う必要があるため、注意しましょう。寄付を行う前に引っ越しを済ませ住民票の異動手続きも完了しているような場合は、寄付の申し込み時に新住所を記入すれば問題ありません。

一方、寄付を行ったあと返礼品が届くまでの間に引っ越しを行った場合は、新住所を自治体に伝える必要があります。また、引っ越しによってワンストップ特例制度の申請書に記入した住所と翌年1月1日時点の住所が異なる場合も、住所変更の手続きをしなければなりません。これは住民税が毎年1月1日時点の住所地で課税されるためです。

このように、引っ越しのタイミングによっては、住所変更の手続きを行わなければ、返礼品が届かなかったり、税金の控除が受けられなかったりするため、ふるさと納税と引っ越しが重なる場合は注意しましょう。

ふるさと納税はあやしいからしないほうがいい?

ふるさと納税は決してあやしい制度ではありません。たしかに返礼品競争の激化が原因となり、たびたび総務省による規制が入ったり、自治体によっては指定が取り消されたりするネガティブなニュースを目にすることもあります。

しかし、ふるさと納税制度自体は地方創生などを理念とする国の施策であり、寄付者側にとっては安心して活用できる税負担軽減のための制度です。

参考:総務省ふるさと納税ポータルサイト「ふるさと納税の理念」

退職金受け取り時はふるさと納税を多めにしても良い?

残念ながら一般に退職金にかけられる住民税はふるさと納税の控除対象となりません。これは、退職金に対して退職所得控除など税負担を大幅に軽減するための仕組みがあらかじめ適用されるためです。ふるさと納税の控除限度額を算出する際は、退職金による収入は除外して計算するようにしましょう。

自己負担分2,000円は寄付ごとに払うものではない

ふるさと納税の自己負担分2,000円は1年間の寄付の合計に対するものです。寄付の回数や寄付額の大小によって増減するものではなく、ふるさと納税を利用した場合に一律に負担する金額です。

まとめ:ふるさと納税が自分にとって最適な選択なのか見極めることが大切です

本記事では、ふるさと納税をしないほうがいいケースとして以下の5つについて解説しました。

- 収入が一定水準以下である

- ほかに優先すべき控除や税制優遇措置がある

- 資金繰りが厳しい・手元にお金がない

- 手続きや確定申告が面倒でやりたくない

- 寄付や返礼品に魅力を感じない

一方、ふるさと納税をしたほうがいいケースとして以下の解説も行いました。

- 収入が多い

- ほかの控除や税制優遇措置をあまり利用していない

- 自分の寄付金(税金)の使いみちを指定したい

- 支援したい自治体がある

ふるさと納税は寄付額(控除額)を自分でコントロールしやすいため、非常に便利な税制優遇措置の1つです。しかし、全ての人にメリットがあるわけではありません。本記事が、ふるさと納税をしないほうがいいか迷った時の指標となれば幸いです。

ふるさと納税おすすめサイト3選!

ここではふるさと納税をする上でチェックすべきふるさと納税サイトをご紹介します。たまったポイントをAmazonギフトカード等に交換できたり、1ポイント=1円でふるさと納税に利用できるといったお得なサービスが満載のおすすめサイトを厳選しました!ふるさと納税サイトを上手に活用して、ふるさと納税をお得に利用しましょう。

ふるさとチョイス

テレビCMでもおなじみのふるさとチョイスは自治体掲載数『日本一』のふるさと納税サイトです。お礼の品掲載数も“No.1”!1万点を超える返礼品から選べるので、あなたにピッタリの返礼品がきっと見つかるはずです。1マイル=1円でふるさと納税で使うことができ、さらに他社のポイント(Amazonギフトカード、dポイント、楽天ポイントなど)に交換可能なサービス「チョイスマイル」もふるさとチョイスの大きな魅力です!また、控除上限額シミュレーションが用意されているので、一人一人の状況(所得や家蔵構成など)に応じて、いくらまでふるさと納税の寄付ができるか簡単に調べることができます。

さとふる

テレビやラジオで活躍中のトリオ芸人、東京03が登場するCMでおなじみの「さとふる」。ふるさと納税といえばさとふるを思い浮かべる方も多いのではないでしょうか。さまざまなランキングから、人気の返礼品を簡単に探すことができます。さらに、レビューが豊富なので、リアルな声を参考に返礼品を選べるのが魅力です。ワンストップ特例制度や確定申告などについてもわかりやすく説明しているため、初めてふるさと納税をする方でも安心して始めることができます。

ふるなび

バラエティ豊かな返礼品を取り揃えているふるさと納税サイト「ふるなび」。貴乃花光司さん出演のCMでもおなじみですね。ふるなびカタログやふるなびコインなどさまざまな独自サービスを提供しています。ふるなびを使ってふるさと納税をするとおトクなことがたくさんあります。ふるなび公式ブログ「ふるさと納税DISCOVERY」では、ふるさと納税にまつわるお役立ち情報を幅広く発信しています。ふるさと納税に関する困り事や悩み事もきっと解決できるはずです。

ふるさと納税システムシェアNo.1(※1)のシフトセブンが

全国80自治体との契約業務に

電子契約サービス「電子印鑑GMOサイン」を利用

〜自治体のふるさと納税業務における「契約DX」のスタンダードへ〜

(※1)国内主要ふるさと納税管理システム3社の公表数値を比較。2022年7月22日付読売新聞調査