所得税は私たちにとって最も身近な税金のひとつです。個人で事業を営んでいる人も給与支払を受けている会社員にとっても、所得税の仕組みや計算方法などの知識は役に立ちます。また、本記事では所得税の納付方法や節税方法についても解説を行っています。基礎的な内容をまとめて説明しているので、ぜひ参考にしてください。

目次

所得税とは

所得税とは、毎年1月1日から12月31日までに個人に生じた所得について課される国税です。所得の種類は次の10種類です。

1 利子所得

2 配当所得

3 不動産所得

4 事業所得

5 給与所得

6 退職所得

7 山林所得

8 譲渡所得

9 一時所得

10 雑所得

参考:国税庁 所得税のしくみ

所得とは、収入金額から収入から差し引かれる金額を引いたもので、以下の式で求められます。

収入金額-収入から差し引かれる金額=所得金額

収入から差し引かれる金額は、個人事業主であれば事業に必要な経費、給与所得者であれば給与所得控除額となります。

所得税の税率は所得に応じて段階的に高くなり、納税者が支払能力に応じて税を負担する仕組みとなっています。税率は超過累進税率と呼ばれ、5〜45%の範囲です。また、所得税を納付する際には、同時に復興特別所得税も納税します。なお、所得税の申告を行えば住民税の申告を改めて行う必要はありません。

住民税の違い

住民税は、1月1日に住んでいる自治体(都道府県・市区町村)に納める地方税です。所得の考え方や税額の計算方法は所得税に準じています。個人の納税者にとって住民税は、所得割と均等割から成ります。均等割は個人に均等に課税されることに対し、所得割は前年の所得によって課税されるのが異なる点です。住民税の税率は、自治体により異なることはありますが、原則として次のとおりです。

・所得割(所得金額にかかわらず一律10%)

・均等割(5千円)

所得税が原則として毎年3/15までに申告を行い国に納付することに対し(給与所得者は毎月給与天引き)、住民税は所得税の申告書や源泉徴収票の内容をもとに市区町村が賦課し決定したものを納付します。なお、所得税や住民税の申告が不要でも、医療や福祉のサービスを受けるために、住民税申告を求められる場合があります。不安な場合はお住まいの自治体に確認しましょう。

住民税の納付方法は次の2種類です。

・普通徴収(個人事業主などが年4回納める)

・特別徴収(毎月給与から天引きされる住民税を勤務先が納める)

また、住民税は扶養控除など所得税と同じ控除項目が存在します。しかし、住民税の控除は、所得税に比べて控除額が小さいことが多いです。そのため所得税がかからない人でも課税される場合があります。これは、公共サービス提供に要する費用を地域住民に広く分担してもらう必要があるためです。

復興特別所得税とは

復興特別所得税とは、2037年まで通常の所得税に上乗せして納める税金です。税率は所得税額の2.1%となっています。復興特別所得税は、2011年に発生した東日本大震災の復興財源として設けられました。復興特別所得税は別途計算して申告する必要はなく、確定申告や年末調整の際に計算するだけで済みます。納付する際は、所得税と同時に納めます。

源泉所得税とは

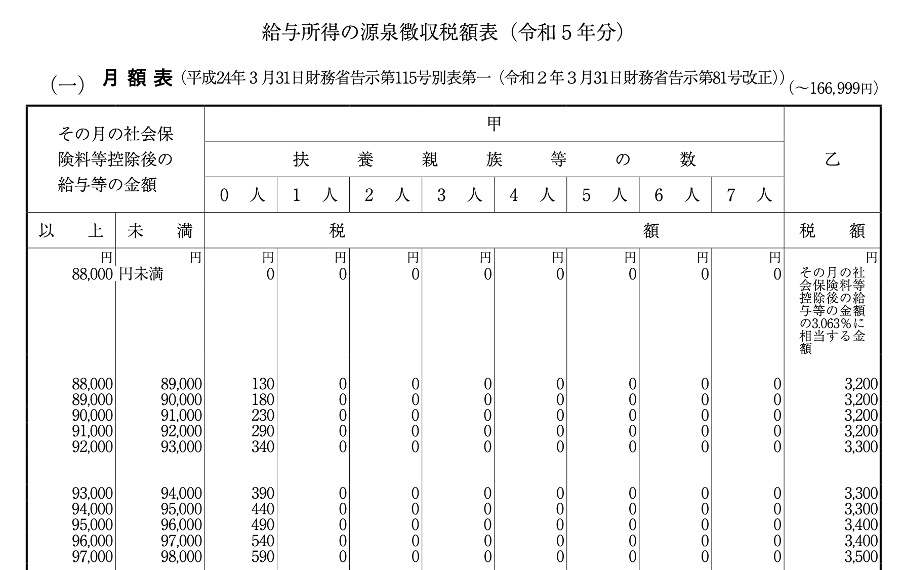

源泉所得税は、所得税のうち主に給与や報酬などから天引きして徴収される税金です。給与所得者であれば、毎月の給与明細に記載があります。また、源泉所得税の納付は勤務先が行います。源泉徴収される税額は、月々の給与と賞与などによって別々に定められています。給与所得者は、最終的に一年分をまとめて年末調整により精算するのが特徴です。

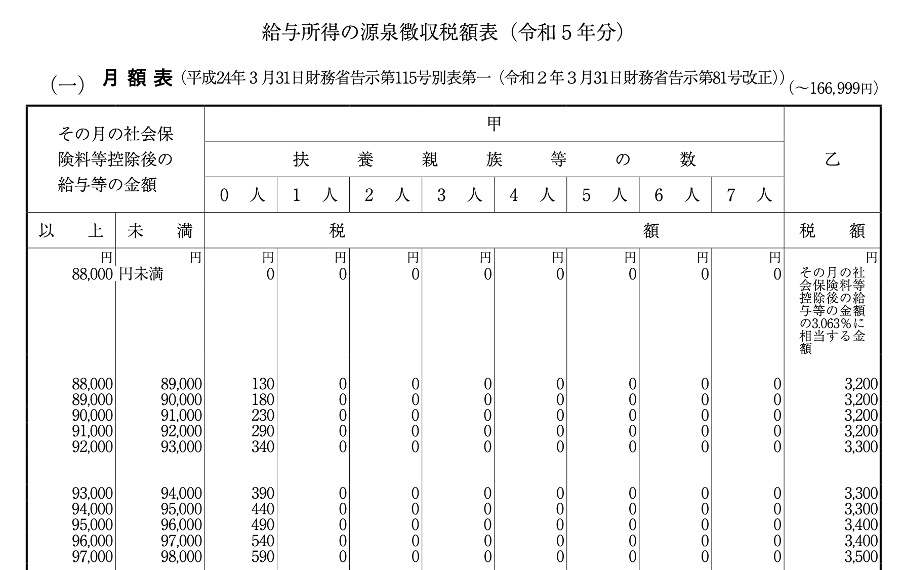

源泉徴収税額表の例(月々の給与)

毎月の給与にかかる源泉徴収税額は次の表で求めます。

出典:国税庁「給与所得の源泉徴収税額表」

出典:国税庁「給与所得の源泉徴収税額表」

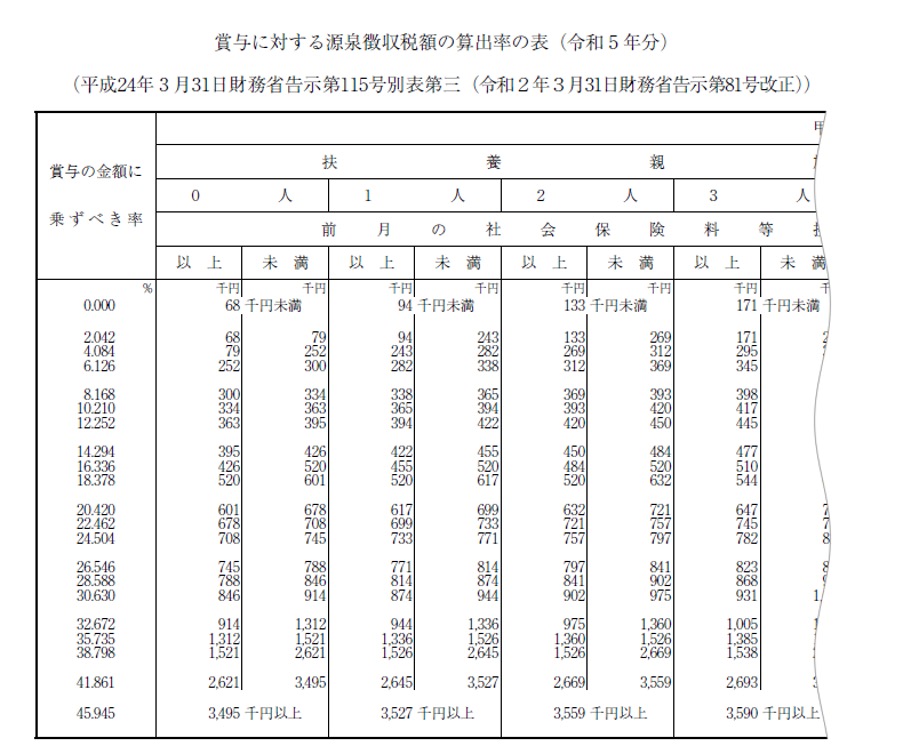

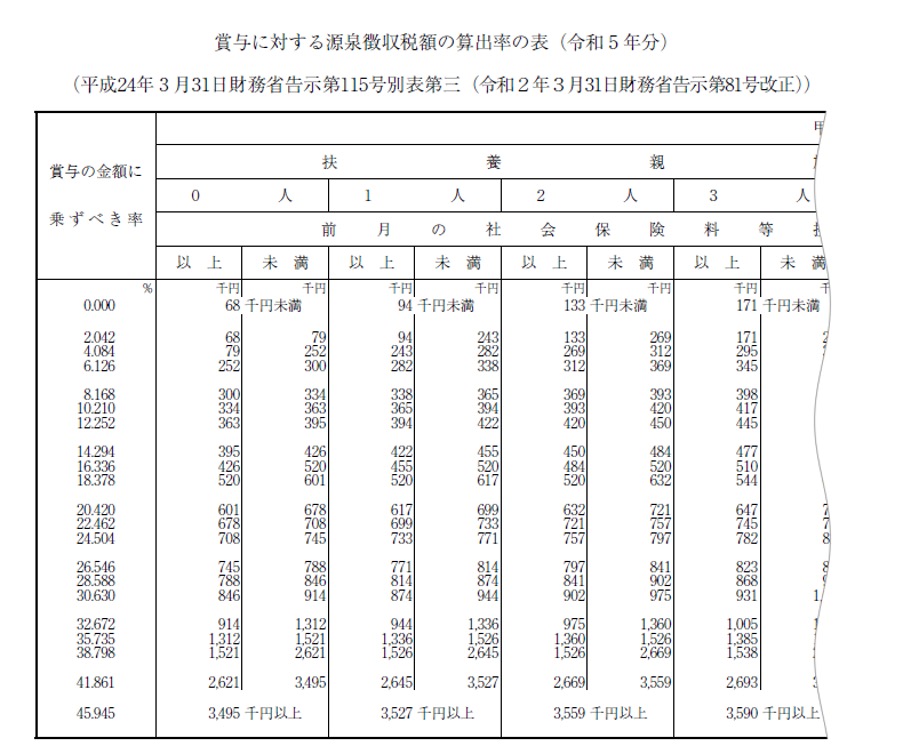

源泉所得税額票の例(賞与)

賞与にかかる源泉徴収税額は、下記の表により求めます。

出典:国税庁「賞与に対する源泉徴収税額の算出率の表」

出典:国税庁「賞与に対する源泉徴収税額の算出率の表」

所得税の計算方法

所得税額を具体的に計算する際の基本的な流れは次の通りです。

出典:国税庁 所得税のしくみ より

出典:国税庁 所得税のしくみ より

STEP1 所得金額の計算

所得金額を計算するには、収入金額から収入から差し引かれる金額(経費など)を引きます。個人事業主は売上げを上げるために支出した金額を経費として差し引きすることが可能です。また、給与所得者には、金額に応じて給与所得控除が定められており、決められた額を差し引くことになっています。

STEP2 課税所得金額の計算

次に所得金額から所得控除額を差し引いて課税所得金額を算出します。所得控除は次のとおりです。

1 雑損控除

2 医療費控除

3 社会保険料控除

4 小規模企業共済等掛金控除

5 生命保険料控除

6 地震保険料控除

7 寄附金控除

8 障害者控除

9 寡婦控除

10 ひとり親控除

11 勤労学生控除

12 配偶者控除

13 配偶者特別控除

14 扶養控除

15 基礎控除

参考:国税庁 所得税のしくみ

所得控除には、基礎控除や社会保険料控除・扶養控除など15種類あります。それぞれに適用できる要件があるので、内容を確認しての申告が必要です。

個人事業主は、毎年の確定申告で所得控除の適用を行います。給与所得者の場合は、年末調整により多くの所得控除を申告できます。しかし、医療費控除や寄附金控除など年末調整では適用できないものもあるので、必要に応じて確定申告が必要です。

STEP3 所得税額の計算

所得税額の計算は、課税所得金額に所得税の税率を乗じて算出します。

所得税額 = 課税所得金額 × 所得税率

所得税率は、課税所得の金額に応じて5〜45%と段階的に決まっています。課税される所得金額と税率の関係は、次の表のとおりです。

スクロールできます

| 課税される所得 | 税率 | 控除額 |

|---|

| 1,000円から1,949,000円まで | 5% | 0円 |

| 1,950,000円から3,299,000円まで | 10% | 97,500円 |

| 3,300,000円から6,949,000円まで | 20% | 427,000円 |

| 6,950,000円から8,999,000円まで | 23% | 636,000円 |

| 9,000,000円から17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円から39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

STEP4 税額控除を引く

税額控除とは、算出した所得税の金額から直接差し引ける控除のことです。税額控除の種類には、配当控除や住宅借入金等特別控除(住宅ローン控除)外国税額控除・寄附金特別控除などがあります。

たとえば、課税所得金額が300万円だった人が、15万円分の住宅ローン控除を利用できる場合は次のとおりです。

所得税額(300万円×10%-97,500円)-税額控除額15万円=基準所得税額52,500円

所得税の基本的な計算はここまでとなります。

このあと、算出された税額に2.1%の復興特別所得税を乗じ、特別徴収された税額を差し引くなどすれば申告納税すべき税額が求められます。

所得税の申告と納付方法・期日

個人事業主は、自ら所得税の確定申告を行い納付します。申告は毎年1月1日から12月31日までの所得などを、翌年の原則3月15日(休祝日の場合は翌日)までに税務署へ申告します。納税の期日は申告と同じく原則3月15日(休祝日の場合は翌日)です。なお、口座振替の場合は3月15日までに申し込むと、4月中旬に引き落とされます。

源泉所得税の納付方法・期日

源泉所得税は毎月給与から差し引かれ、勤務先が原則として翌月10日までに納付します。復興特別所得税も同様です。ただし、給与の支払人数が常時10人未満の場合は、半年分まとめて納められる納期の特例制度があります。

所得税を節税する方法

所得税を節税する方法を紹介します。個人事業主は青色申告をしたり小規模企業共済に加入したりする節税策があります。また、給与所得者は所得税が天引きされるので節税策はあまりないと思われがちですが、ふるさと納税やiDeCoなどを活用して節税が可能です。

所得控除と税額控除を忘れずに申告する

所得控除や税額控除がある場合は忘れずに申告しましょう。これらは自ら申告することが必要です。たとえば所得控除では、遠方に住んでいる親族の扶養控除や医療費控除が受けられる場合があります。これに限らず控除はなにが対象になるかを情報収集し、もれなく申告しましょう。

また、税額控除は直接所得税を減額するので節税効果が大きいです。税額控除には、住宅ローン控除や寄附金特別控除、配当控除などがあります。控除される条件を確認して、申告に必要な書類は確実に保管しておきましょう。

ふるさと納税を行う

ふるさと納税は、応援したい自治体に任意の額を寄付できる制度です。1〜12月に行った寄付金のうち、原則として2,000円を超える部分について、所得税または住民税の控除ができます。税金を使う自治体や使い方を自分で指定し、地域の特産品などを受け取れる仕組みです。贅沢品はもちろん日用品を割安で受け取れるなどのメリットがあります。

あわせて読みたい

ふるさと納税のデメリットとは?利用する際の注意点や流れ、メリットなども解説

本ページはプロモーションが含まれています。 改悪!?2023年10月からふるさと納税はどう変わるのか https://www.youtube.com/watch?v=YhlryCng0Bo 2008年にスタートし...

国民年金基金やiDeCoに加入する

国民年金基金は、個人事業主が加入している国民年金に上乗せして、将来の年金受取額を増やせる制度です。また、iDeCoは個人で任意の掛け金を拠出した上で投資し運用することで、老後の資産形成を図る制度となります。どちらの場合でも、毎月分の掛金はすべて社会保険料控除対象になるのでお得です。

個人事業主の場合は、国民年金基金とiDeCoの合計で月額6万8,000円、会社員や専業主婦(夫)のiDeCoの上限は23,000円までなどの上限があります。なお、投資にはリスクがあることに加え、早期に解約すると十分な資産運用ができない場合があるので、注意が必要です。

経費はもれなく計上する

個人事業主は、事業の収益を上げるためにかかった経費をもれなく計上しましょう。自宅を仕事場にしている場合は、家賃や光熱費などを家事按分経費として計上できます。また、業務で使用している営業車のガソリン代や車検費用・自動車税や軽自動車税も経費にできます。さらに車や物品を購入した場合は、減価償却して経費化も可能です。

青色申告をする

個人事業主であれば、ぜひ青色申告を検討しましょう。青色申告特別控除は条件により10万円や55万円・65万円を控除できるので有利です。また、損失を翌年以降に繰り越したり、前年に繰り戻したりすることも可能です。他にも、親族が従業員として働いていれば給与を経費にできる青色事業専従者給与などのメリットもあります。

小規模企業共済への加入を検討する

個人事業主には会社員のような退職金制度がありません。小規模企業共済は、個人事業主が廃業などした際に、老後の生活を支えるため退職金や年金として受け取れる制度です。掛け金は毎月1,000円〜7万円までの間で、自由に設定できます。掛金はすべて小規模企業共済控除として所得控除の対象になるのでお得です。

経営セーフティ共済への加入を検討する

個人事業主にとって、売掛金が回収できないことは大きなリスクです。貸倒れに備えるためには、経営セーフティ共済に加入するのもよいでしょう。毎月の掛け金は5千円〜20万円までの範囲となっています。万が一売掛金を回収できず、貸し倒れが発生した場合に、担保や保証人がなくても掛金総額の10倍(最高8,000万円)まで融資を受けられます。

また、自己都合により解約する場合は、12か月以上掛金を納めていれば、総額の8割以上が戻り、40か月以上納めていれば全額が戻るのが特徴です。掛金はすべて必要経費に算入できます。

所得税の計算には会計ソフトが便利

所得税の計算や申告納税には専用ソフトが便利です。個人事業主は、確定申告ソフトを使えば簿記の知識がなくても日々の記帳から確定申告まで行えます。会計ソフトには大企業用の専用ソフトから、中小企業用の会計ソフトまであります。事業の規模や用途に応じて活用しましょう。

また、給与所得者や規模の小さい個人事業主であれば、国税庁のe-Tax(国税電子申告・納税システム)に直接入力してもよいでしょう。申告や納税・還付手続きのために、わざわざ税務署を訪れる必要はありません。

まとめ

本記事では、私たちに最も身近な所得税の概要について解説しました。所得税は、毎年1〜12月まで個人の所得に対して課税される税金です。所得税には個人事業主などが申告納税するほかに、勤務先が従業員の給与から天引きして納税する源泉所得税があります。

また、収入金額から必要な経費などを差し引いた所得金額に対して、税率を乗じるのが所得税の基本的な考え方です。所得税の税率は所得金額により5〜45%と異なります。個人事業主などが所得税の納付する期限は毎年原則として3月15日、会社が給与などから毎月天引きしている源泉所得税の納期は原則として翌月10日です。

さらに所得税には納付額を抑える方法があります。知らないと損をすることがあるので、理解しておきましょう。

この記事が所得税の基本を理解するうえで、お役に立てば幸いです。