電子マネーやコード決済が普及しつつある中で、クレジットカードの需要も年々増加しています。利用できる店舗の多さ、信頼性の高さ、ポイントやマイルの貯めやすさなど、多くのメリットを享受できることがクレジットカードの魅力です。

本記事では、特に40代に求められるクレジットカードの条件をチェックした上で、おすすめのカードを2枚厳選して紹介します。新たにクレジットカードを作りたい方や、クレジットカードの枚数が多いため整理を検討されている方は、ぜひ参考にしてください。

クレジットカードの平均所有枚数は?

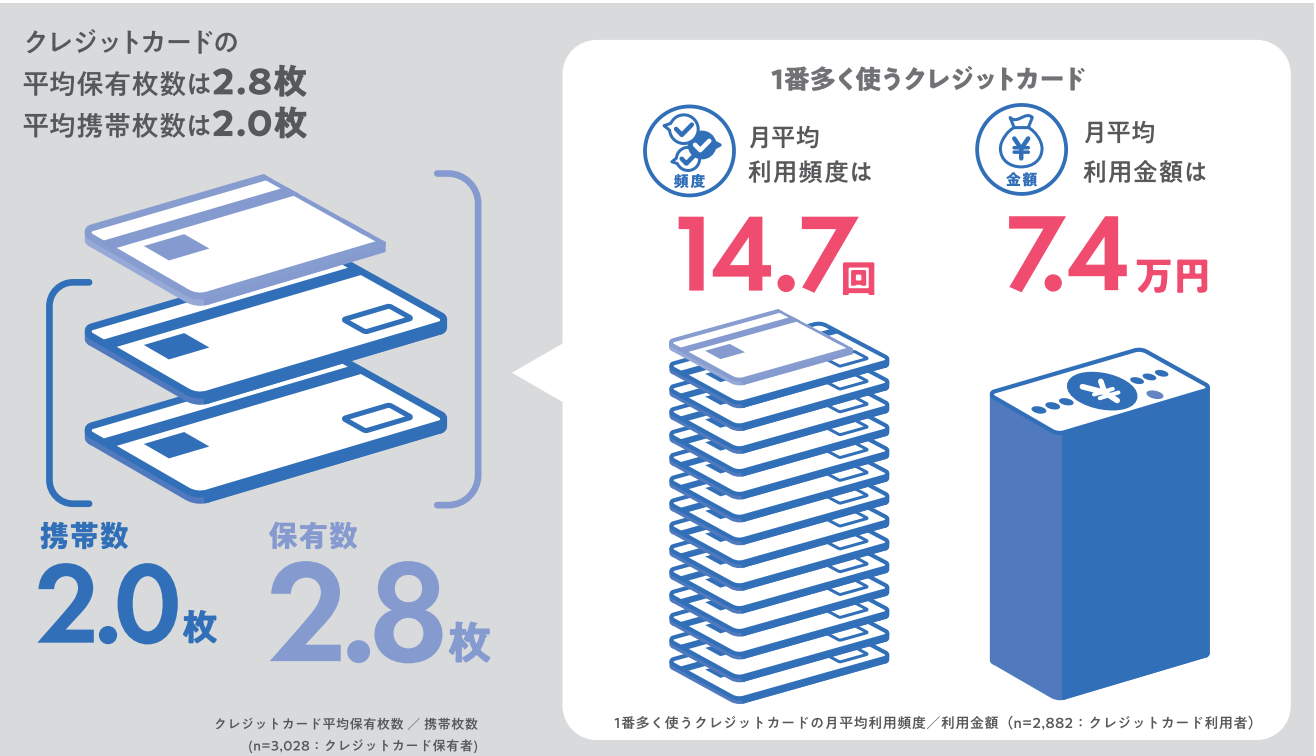

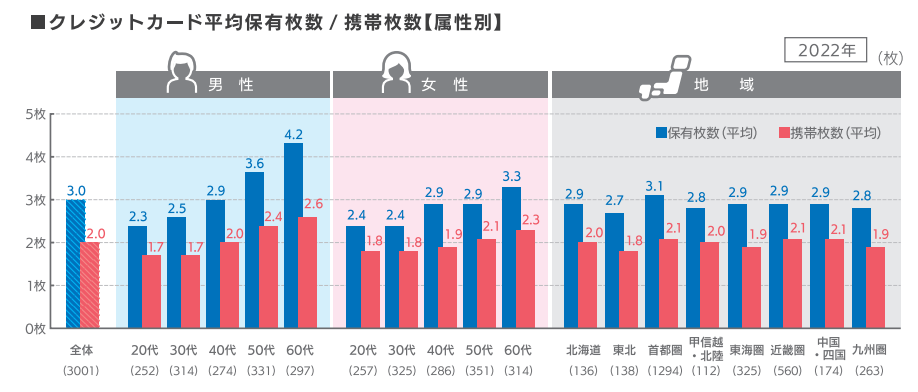

株式会社ジェーシービーが発表した「【キャッシュレスに関する総合調査】2023年度版調査結果レポート」によると、クレジットカードの平均保有枚数は2.8枚です。また、同じ調査の2022年度版では、40代男性・女性の平均保有枚数は2.9枚となっています。

ただし、実際に携帯している枚数を見ると、2023年度調査では2.0枚、2022年度調査では男性が2.0枚、女性が2.1枚です。つまり、実際に保有している枚数は約3枚ですが、普段持ち歩いているのは約2枚ということになります。

クレジットカードを2枚に絞るメリット

前述の通り、クレジットカードの平均所有枚数は約3枚です。しかし、クレジットカードの枚数が多ければ良いわけではありません。ここでは、なぜクレジットカードを2枚に絞ることをおすすめするのか、その理由について解説します。

管理の手間を軽減できる

実際には約3枚を保有しているものの、持ち歩いているのは2枚ということは、その時点で3枚目はほぼ使っていないと考えられます。

前述の「クレジットカードに関する総合調査 2022年度版」でも、最も多く使うクレジットカードの月平均利用頻度は7.2回(40代男性)、7.0回(40代女性)です。これに対し、2番目に多く使うカードの月平均利用頻度は3.8回(40代男性)、2.8回(40代女性)となっています。

2枚目のカードでも月に2~4回程度しか使わないのであれば、3枚目はほとんど使う機会がないと推測できます。それほど使わないカードであれば、管理の手間だけがかかってしまうため、2枚に絞った方が効率的な管理が可能です。

キャッシュレス決済の手段が増えた

クレジットカードを利用する理由はいくつか考えられますが、その中でも大きな要因はキャッシュレス決済が可能な点です。現在は電子マネーやプリペイドカード、コード決済、デビットカードなど、クレジットカード以外でもキャッシュレス決済を行える手段が増えています。

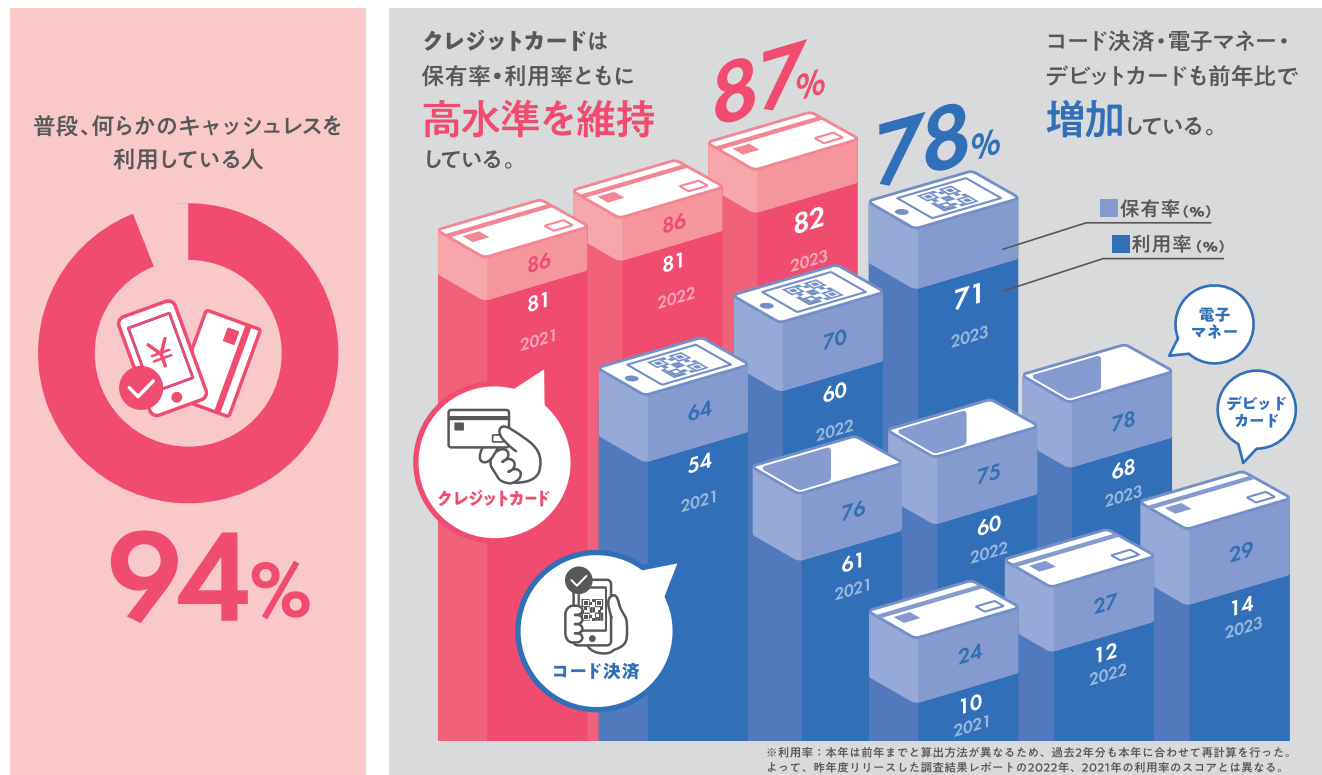

「【キャッシュレスに関する総合調査】2023年度版調査結果レポート」でも、2023年のクレジットカードの保有率が87%であるのにに対し、コード決済・電子マネーも78%にのぼります。また、利用率においてもクレジットカードの82%に対し、コード決済が71%、電子マネーが68%とどちらも高水準です。2022年の利用率がコード決済・電子マネーともに60%であったことから、どちらも1年で約10ポイントの伸びを見せています。

この結果からも、クレジットカードを必要以上に多く持つよりも、スマートフォンを上手く活用すればキャッシュレス決済は問題なく行えることがわかります。

不正利用されるリスクを軽減できる

3枚以上のクレジットカードを所有していても、ほとんど使わずに放置していると、不正利用されても気づくのに時間がかかるリスクもあります。

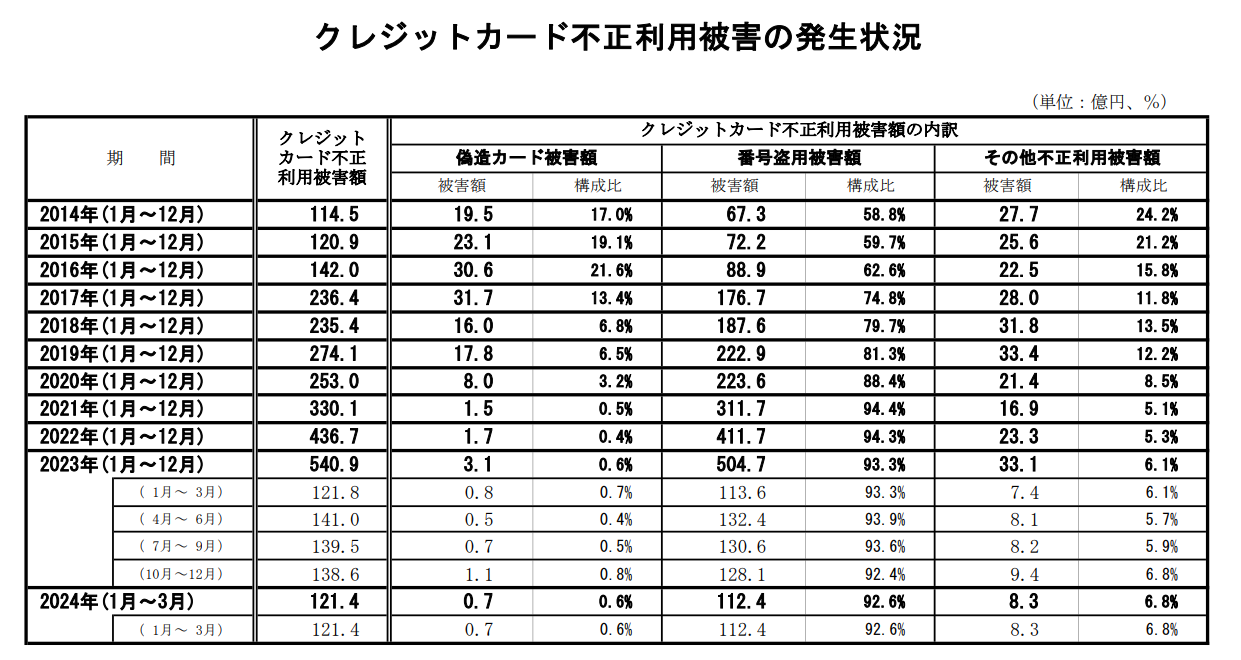

一般社団法人日本クレジット協会によると、2024年1月~3月のクレジットカード不正利用被害額は121.4億円です。2023年は1年間で540.9億円の被害があり、ほぼ同じペースで被害が発生しているため、2024年も500億円以上の被害が出る可能性が高いといえます。

普段から常に携帯し、適切に管理していれば、万が一不正利用されてもすぐに気づくことができるでしょう。しかし、使わないクレジットカードを何枚も持っているのはリスクでしかありません。

年会費を軽減できる

クレジットカードの種類にもよりますが、所有するのに年会費がかかるケースも多くあります。年会費のかかるクレジットカードは、年会費無料のものに比べてポイント還元率が高い、さまざまなサービスがあるといったメリットがありますが、使わなければ意味がありません。

使わないクレジットカードに毎年年会費を支払うのであれば、年会費のかかるクレジットカードは解約し、普段使いのカードのみにした方が多くのメリットを得られます。

メインカードを選択するポイント

クレジットカードを2枚に絞る場合、頻繁に利用するメインカードと補助的に利用するサブカードを選ぶのが一般的です。ここでは、メインカードを選択する際に重視すべきポイントについて解説します。

ステータスを重視して選択する

クレジットカードのステータスは、カードのランクや発行会社、国際ブランドによって判断されるものです。

一般的に、クレジットカードのランクは「一般」「ゴールド」「プラチナ」「ブラック」の4種類であり、ゴールド以上のカードは高いステータスを持つといえます。

発行会社は主に「流通」「信販」「銀行」の3つに分けられ、特に銀行系のカードは社会的に信頼されているため、ステータスが高いとされています。また、国際ブランドではAmerican ExpressやDiners Clubなどが特におすすめです。

40代になると、これまでの利用履歴や金額、年収からも審査に通る可能性が高くなります。そのため、ステータスカードであるかどうかは、メインカード選択の重要なポイントとなります。

対応店舗数の多さを重視して選択する

普段よく利用する店舗に対応しているかどうかは、メインカード選択において重要な要素の一つです。しかし、40代であれば、さらに多くの店舗で利用できることも確認する必要があります。

特に結婚している場合、パートナーがよく行く店舗やお子さんの買い物など、自分が普段使う店舗以外でも買い物をする機会が増えます。その際、メインカードが使えなければ不便ですので、対応店舗の多さは重視すべきポイントです。

ポイント還元率の高さを重視して選択する

前述の「【キャッシュレスに関する総合調査】2023年度版調査結果レポート」によると、最も多く使うクレジットカードの月平均利用額は7.4万円です。この金額を考慮すると、ポイント還元率の高さをメインカード選択で重視するのは必須といえるでしょう。

ただし、ポイント還元率の高いクレジットカードは年会費がかかる場合が多いため、実際の利用金額と年会費を比較し、それでもお得であれば選択肢の一つとして検討しましょう。

サブカードを選択するポイント

サブカードはメインカードを補助する形で利用するため、メインにはない特徴や独自のメリットを重視する必要があります。具体的には、以下の点を考慮しましょう。

年会費を重視して選択する

サブカードはメインカードに比べて利用頻度が低くなるため、年会費がかかるカードを選ぶと無駄なコストが発生する可能性があります。基本的に、サブカードは入会金や年会費が無料のカードを選ぶことをおすすめします。

趣味を重視して選択する

クレジットカードには、空港のラウンジを無料で利用できる特典や、ゴルフをプレーするとポイントが付与される、ゴルフ保険が付属しているカードがあります。

ネットショッピングでのポイントを重視して選択する

頻繁にネットショップを利用する方は、ネットショッピングでのポイント付与を重視して選びましょう。

クレジットカードでネットショッピングをするには、カード情報の登録が必要です。そのため、セキュリティを重視するのであれば、メインカードではなくサブカードをネットショッピング専用として使うことでリスク回避につながります。本人の買い物はもちろん、ご家族の買い物も一つのカードで行えば、リスク回避に加え、購入品の適切な管理も可能です。

【編集部厳選】40代におすすめのクレジットカード10選

ここでは、40代におすすめのクレジットカードを先に述べたポイントに基づいて紹介します。

ポイント還元率の高さを重視するなら「三井住友カード(NL)」

ポイント還元率を重視するなら、「三井住友カード(NL)」がおすすめです。セブン-イレブン、ローソン、すき家などの対象コンビニや飲食店で、カード現物のVisaタッチ決済やMastercardタッチ決済で支払うと、200円ごとに5%のポイント還元が受けられます。

年会費は永年無料で、年間100万円(税込)以上利用すれば、年会費永年無料のまま三井住友カードゴールド(NL)へのアップグレードも可能です。

また、カードの表面・裏面には「会員番号・有効期限・セキュリティコード」などが表記されないナンバーレスカードであるため、セキュリティ面でも安心して利用できます。

年会費無料を重視するなら「三菱UFJ VIASOカード」

メインカードで年会費がかかるカードを選択した場合のサブカードとしておすすめなのが、年会費永年無料の「三菱UFJ VIASOカード」です。

特におすすめなのは、貯まったポイントが自動で還元される点です。ポイントが失効してしまうリスクがなく、貯まったポイントはオートキャッシュバックされるため、面倒な手続きも必要ありません。これはサブカードとして大きなメリットといえるでしょう。

趣味を重視するなら「ANAアメリカン・エキスプレス®・ゴールド・カード」

趣味を重視する方におすすめなのは「ANAアメリカン・エキスプレス®・ゴールド・カード」です。旅行が好きな方にはさまざまな特典があり、利用すればするほどお得感を得られるでしょう。

具体的には、入会時に2,000マイル、毎年のカード契約ごとに2,000マイルが付与され、ANA航空券やANAグループの商品を利用するとポイントが2倍になります。

さらに、今なら、以下の通りご利用ボーナスがもらえます。

また、利用金額に応じたポイント付与や、国内外の対象空港ラウンジをカード会員と搭乗券を持つ同伴者1名まで無料で利用できる特典もあります。海外旅行好きな方にはぜひ持っておきたいカードです。

さらに、ゴルフ好きの方には「GOLFER’S PLUSカード」をおすすめします。このカードには、ゴルフに関する賠償責任補償、ホールインワン、死亡保険金、入院・通院保険などの補償が自動で付帯されています。

日常のショッピングやグルメで使用した場合でもポイントが付与されるため、頻繁にゴルフを行う方には、利用するほどお得にゴルフを楽しむことが可能です。

対応店舗の多さを重視するなら「JCBゴールドカード」

対応店舗の多さを重視する場合におすすめなのは「JCBゴールドカード」です。特に国内での利用が中心であれば、日本生まれの国際ブランドであるJCBは、他のブランドに比べて多くの店舗で利用できるメリットがあります。

年会費は初年度無料(※オンラインで入会申し込みの場合)で、2年目以降は11,000円です。家族カードは1名に限り永年無料のため、結婚されている方は夫婦で所有するのも良いでしょう。

空港ラウンジの無料利用サービス(海外の空港ラウンジは優待料金)、最高1億円を補償する付帯保険(海外旅行傷害保険・利用付帯)、日常のトラブルを補償するJCBトッピング保険(有料)など、サービスも充実しています。

ステータスを重視するなら「セゾンゴールド・アメリカン・エキスプレス®・カード」

ステータスを重視する方におすすめのクレジットカードが「セゾンゴールド・アメリカン・エキスプレス®・カード」です。

通常のアメリカン・エキスプレス®・ゴールド・プリファード・カードは年会費は39,600円(税込)かかりますが、株式会社クレディセゾンが発行するゴールド・アメリカン・エキスプレス®・カードは初年度年会費が無料で、2年目以降は11,000円(税込)です。

加えて、新規入会時にセゾンの永久不滅ポイントが1,600ポイント(8,000円相当)プレゼントされます。国内での買い物ではポイントが1.5倍、海外では2倍、ネットショッピングでは最大30倍のポイント還元があります。また、コンビニやスーパー、ファミレス、ドラッグストアでのキャッシュバックも用意されています。

さらに、50カ国100コース以上の有名ゴルフ場でのプレイ料金が最大15%引きになり、国内主要空港のラウンジを無料で利用可能です。加えて、145以上の国や地域、600以上の都市にある1,500カ所以上の海外空港ラウンジを利用できるプライオリティパスの優待価格登録もできます。

特典を重視するなら「セゾンプラチナ・アメリカン・エキスプレス®・カード」

豊富な特典を利用したい方におすすめなのが、「セゾンプラチナ・アメリカン・エキスプレス®・カード」です。旅行時には、空港ハイヤー送迎やラウンジ利用、最高級ホテルの優待価格やお部屋のアップグレード、専用コンシェルジュによる手配、手荷物宅配サービスなどを利用することができます。

また、ポイント還元率が高いことも特徴です。国内で買い物をすれば税込1,000円ごとに1.5ポイントの永久不滅ポイントが貯まるほか、「SAISON MILE CLUB」に登録すると、税込1,000円につきJALのマイルが10マイル貯まります。このカードを使えば、お得にショッピングを楽しめます。

年会費は税込22,000円です。ショッピングが好きな方や特典を享受したい方にはおすすめの一枚です。

海外出張が多いなら「セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カード」

海外出張が多い方は、「セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カード」がおすすめです。カード利用で貯まる永久不滅ポイントは、海外での買い物に利用するとポイントが2倍になります。

また、「セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カード」では、JALマイルを貯めることもできます。JALマイルの還元率は最大1.125%と高いため、日ごろからよく飛行機に乗る方にもおすすめです。さらに、空港ラウンジを無料で利用できるほか、旅行傷害保険なども付いているので、旅先でのサポートも充実しています。

年会費は税込22,000円ですが、初年度は無料で利用することができます。国内外を問わず、出張が多い方や旅行好きの方にはぜひ検討していただきたいカードです。旅の質を向上させる強い味方になるはずです。

最高のサービスを求めるなら「アメリカン・エキスプレス(R)・ゴールド・プリファード・カード」

上質な体験を求める方におすすめなのが、「アメリカン・エキスプレス(R)・ゴールド・プリファード・カード」です。このカードはスタイリッシュなメタル素材でできており、上質な手触りを楽しめます。

「アメリカン・エキスプレス(R)・ゴールド・プリファード・カード」は、提供されるサービスの豊富さが魅力的です。ラグジュアリーホテルのダイニングを割引価格で利用できたり、スターバックスカードへオンライン入金をすると毎回20%のキャッシュバックを受けたりすることができます。そのほかにも、「フリー・ステイ・ギフト」といった年間200万円以上の利用で高級ホテルの無料宿泊特典などがあり、ラグジュアリーな体験を享受することができます。

「アメリカン・エキスプレス(R)・ゴールド・プリファード・カード」は、年会費が税込み39,600円で、2枚まで家族カードを無料で作ることができます。人生にワンランク上の上質な体験を求める方におすすめのカードです。

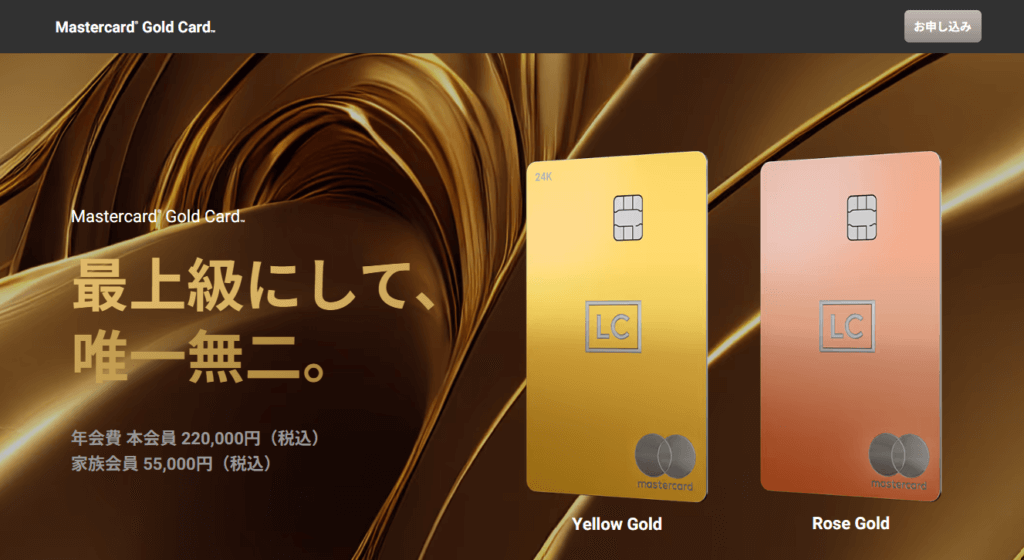

最上級のステータスを求めるなら「ラグジュアリーカード ゴールドカード」

最上級のステータスと価値を求める方におすすめなのが、「ラグジュアリーカード ゴールドカード(Mastercard® Gold Card™)」です。

このカードの最大の魅力は、豪華なサービスを受けることができる点にあります。例えば、春夏秋冬、その季節ならではのイベントに優待で参加することができます。また、一流ホテルの無料宿泊特典や高級レストランでの優待など、ワンランク上の体験ができるのも特徴です。

さらに、24時間365日専任コンシェルジュとLINEでやり取りすることができます。専任コンシェルジュに連絡すると、レストランの検索・予約、チケットの手配、プライベート、ビジネスの旅行手配などを代わりに行ってくれます。

年会費は税込22万円と高額な印象を受けますが、その価値に見合う充実のサービスが提供されることを考えれば、十分に納得のいく水準だといえます。

「ラグジュアリーカード ゴールドカード」は、人生のあらゆる場面で、最高の時間を過ごしたいという方におすすめです。

ネットショッピングを重視するなら「Amazon Mastercard」

ネットショッピングを頻繁に利用する方におすすめのクレジットカードは「Amazon Mastercard」です。

このカードは年会費無料で、Amazon.jpで買い物をすると最大2%のポイント還元が受けられ、コンビニでの買い物では1.5%の還元があります。

Amazonを頻繁に利用する方には非常にお得なカードとなるため、自身の利用状況に応じて選択することをおすすめします。

自身や家族の利用目的に応じて最強の2枚を選択しよう

40代になると、結婚してお子さんがいる方も少なくありません。そのため、クレジットカードを選ぶ際には、自分自身の利用だけでなく、家族のニーズも考慮することで、よりお得な選択ができます。

また、独身の方でも年齢を重ね、収入が安定してくると、ステータスを意識したカード選びも検討してみると良いでしょう。ステータスの高いクレジットカードは、ポイント還元率やさまざまな付帯サービスが充実しているため、使い方によっては年会費を支払っても十分にメリットを享受できます。

自身と家族の利用目的をしっかり考え、最強の2枚を選びましょう。