本業だけでは満足した収入が得られないことを理由に、ダブルワークを検討する方は増えています。2022年7月に厚生労働省が「副業・兼業の促進に関するガイドライン」を改定したことによって、副業を認める企業も増えてきました。

そんな中、いざダブルワークをはじめようとしても、税金や社会保険などの知識がなく、不安を抱えて立ち止まっている方は多いのではないでしょうか?

また、不安を抱えたままダブルワークをはじめているという方も多くいるでしょう。ダブルワークには、所得税や住民税、社会保険への加入、確定申告、年末調整など重い話がついてまわります。

本記事ではこれらの事柄をわかりやすく解説していきますので、最後まで読んでいただければ、自信を持ってダブルワークに挑戦できるようになります。

ダブルワークとは?

ダブルワークとは一般的に、アルバイトやパート、フリーランスなど非正規雇用の仕事を2つ掛け持ちしている状態のことを指します。

一方で副業とは、正社員として勤務するなど、メインの仕事がありながら、サブとしてほかの仕事をしている状態のことです。両者の違いは、本業があるかどうかの違いということになります。

本記事では働き方の違いはありますが、2つの仕事を掛け持ちしているという意味において、副業も含めてダブルワークとして捉え、解説していきます。

ダブルワークにおける社会保険の基礎知識

ダブルワークをする方は、社会保険や税金の知識を押さえておきましょう。ダブルワークの際に気をつけたいのが、社会保険、所得税、住民税の3つです。

まずは、社会保険の基礎知識について、解説していきます。

社会保険の仕組み

社会保険とは、会社員や一定の条件を満たすアルバイトやパートの方が加入する保険のことであり、複数の保険をまとめて社会保険と呼びます。

そして、働く企業の規模や就業状況によって加入義務が発生します。なお、雇用保険については、働き方にかかわらず、労働者全員が加入する保険であり、ダブルワークであっても1社でしか加入できません。

また、介護保険については40歳以降すべての方が加入する保険であり、健康保険の一部として支払うことになります。

社会保険の加入条件

社会保険は、企業の規模や就業状態などの一定の条件を満たすと加入が必須です。すでに社会保険に加入している場合であっても、ダブルワークの就業状況によっては、それぞれの勤務先で加入しなければならない場合があります(二重加入)。

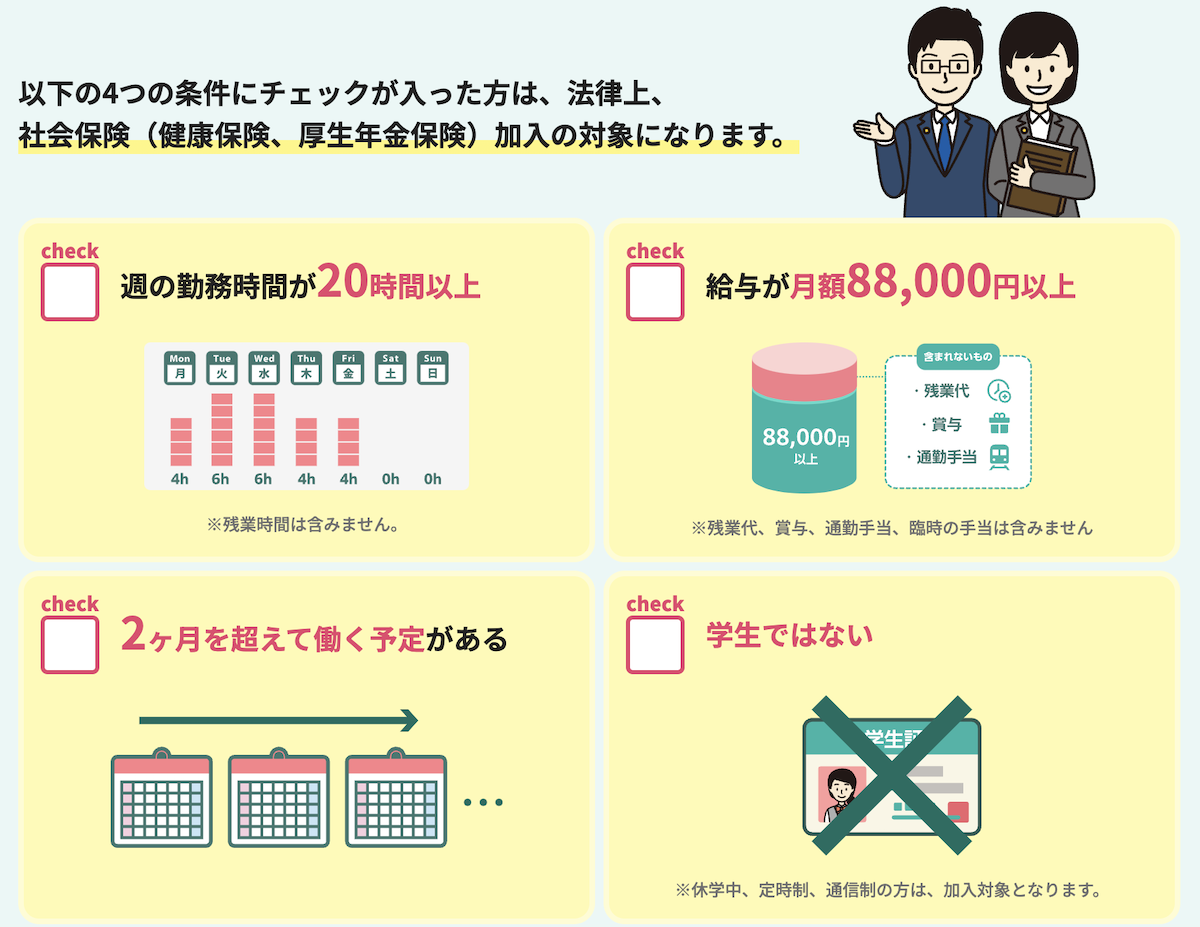

なお、2024年10月から、従業員数51人~100人の企業等で働くパート・アルバイトの方も新たに社会保険の適用が義務付けられました。以下の条件すべてを満たす方が、社会保険の加入対象者です。

- 週の勤務時間が20時間以上

- 給与が月額88,000円以上

- 2か月を超えて働く予定がある

- 学生ではない

これらに該当する場合には、社会保険に強制的に加入することになります。社会保険に加入することによって、どんなメリットやデメリットがあるのかについては、この次で確認していきましょう。

両方の会社で社会保険に加入するメリットとデメリット

社会保険に加入すると、保険が手厚くなるほか、将来的にもらえる年金が増えるなどのメリットがある反面、手取りの減少や手続きの必要性などのデメリットが存在します。

ここからは、社会保険に二重加入する際のメリットとデメリットについて詳しくみていきましょう。

社会保険に二重加入するメリット

社会保険に二重加入するメリットは、老後に受け取れる年金が増えることです。

ダブルワークの場合、2カ所で厚生年金保険を支払うため、将来的にもらえる年金額が増える点はメリットでしょう。また、ダブルワークにかかわらず、社会保険に加入すると、社会保険の負担は事業者と折半となるため負担が減ります。さらに、国民健康保険では受けられない傷病手当金や出産手当金が受け取れるのもポイントです。

社会保険に二重加入するデメリット

社会保険の二重加入にはメリットがある反面、デメリットもあります。社会保険に加入するデメリットは以下の2つです。

- 手取り額の減少

- 手続きの煩雑さ

ダブルワークをする方の中には、現在の生活を少しでも豊かにしたいと考える方は多いのではないでしょうか?

社会保険料は、それぞれの収入を合計して計算されるため、1社で働くよりも多くの社会保険料を納めることになります。その結果、手取りが減ってしまうのはデメリットです。

また、社会保険に二重加入する場合、被保険者自身で日本年金機構に届け出を出す必要があります。二重加入となった10日以内に届出を出さないと罰則が課される場合もあるので、注意が必要です。

社会保険に入りたくない方は働き方に気をつける

ダブルワークの方が社会保険に入ると、支払う厚生年金や健康保険料が増える分、将来的にもらえる年金が増えたり、保険が手厚くなったりするわけですが、今の生活のために働いているのに手取りが減るのは困るという方も多いでしょう。

そのような方は、ダブルワークの働き方に注意する必要があります。

週の合計就業時間を20時間未満に調整する

社会保険に入ることで手取りが減ってしまうことを避けるためには、週の就業時間の調整が必要となります。

2024年度の全国平均最低賃金は1,055円です。週20時間働くと、月収は約84,400円となります。これにくわえて、ダブルワークの場合は、割増賃金が発生するケースが多く、社会保険加入の条件である月額88,000円は超えてしまうと考えられます。

なお、社会保険に加入が必要となるのは週20時間以上の労働ですが、ここでいう労働とは、契約書に明記された所定労働時間のことで、残業は含みません。

万が一、残業が続いてある週の労働時間が20時間以上となってしまっても、社会保険の加入が必須となるわけではないのでご安心ください。2カ月連続で労働時間が残業を含むと週20時間を超えてしまい、3カ月目以降もそのような状況が続くと予想される場合は、社会保険に加入する必要があります。

フリーランスとして働く

ダブルワークで社会保険に二重加入したくない方は、フリーランス(業務委託)という働き方も検討しましょう。本業の傍ら、フリーランスとして事業所得や雑所得を得る場合、社会保険に加入しなくて済みます。

なお、個人事業主となる場合は、従業員が1名でもいる場合は労災保険・雇用保険の加入義務が発生しますので注意が必要ですが、1人で事業を営む場合においては、社会保険への加入義務はありません。

ダブルワークの年末調整と確定申告

ダブルワークにつきものなのが税金の話でしょう。とくに、年末調整と確定申告については両者の関係性を理解しておくことが必須です。

ここからは、ダブルワークの方が知っておくべき年末調整と確定申告について解説していきます。

年末調整と確定申告の違い

年末調整または確定申告で行うのは、所得税の計算です。所得税は、1年間の所得が確定しないと正確な納税額の把握はできません。

しかし、年末に1年間の所得税を支払うのは、納税者にとってかなりの負担となります。そのため、会社員の場合、所得税については源泉徴収というかたちで毎月の給与から差し引かれているのです。

最大の違いは、年末調整は会社が行うのに対して、確定申告は納税者自身で行う点にあります。

年末調整は収入が多い方でのみ行う

ダブルワークの場合、年末調整は収入が多い職場で行います。複数の職場がある場合でも、年末調整をしていいのは1カ所のみです。

また、年末調整は扶養控除等申告書を提出している職場でしか行えない点にも注意が必要です。扶養控除等申告書は1つの勤務先にしか提出できませんので、年末調整も1カ所でしかできません。

確定申告が必要になるケース

ダブルワークで副業先から給与を受け取る場合、年間収入が20万円を超えると、確定申告が必要になります。

また、クラウドソーシングやフードデリバリーを副業としている場合は、収入から必要経費を差し引いた年間所得が20万円を超えた場合には、確定申告が必須です。

ちなみに、本業とは扶養控除等申告書を提出している職場のことをいい、それ以外は副業として扱います。なお、確定申告が不要の場合も、住民税については申告が必要となる点は注意しましょう。

ダブルワークの注意点をケース別に紹介

ダブルワークには、注意すべきポイントがいくつかあります。ここからは、よくあるケースを例に取り、税金や確定申告についてそれぞれの注意点をみていきましょう。

源泉徴収されているのに年末調整が行われないケース

アルバイトやパートのダブルワークをしている方の中には、源泉徴収されている方も多いでしょう。

源泉徴収されているのに年末調整が行われない場合、確定申告をすることで支払った所得税の還付を受けられる可能性があります。

この場合、副業先の収入が20万円以下であり、確定申告が不要な場合も、確定申告をすることをおすすめします。

フリーランスで収入を得ているケース

本業とは別にフリーランスとしてダブルワークをしている場合、課税対象となるのは収入金額ではなく所得である点に注意しましょう。所得とは、収入金額から必要経費を差し引いた金額のことです。

源泉徴収は本来はクライアント側の義務ですが、怠っているケースも見られるため、フリーランスの場合は自分を守るためにも、所得にかかわらず確定申告をしておくのがおすすめです。

扶養の範囲内でダブルワークをするケース

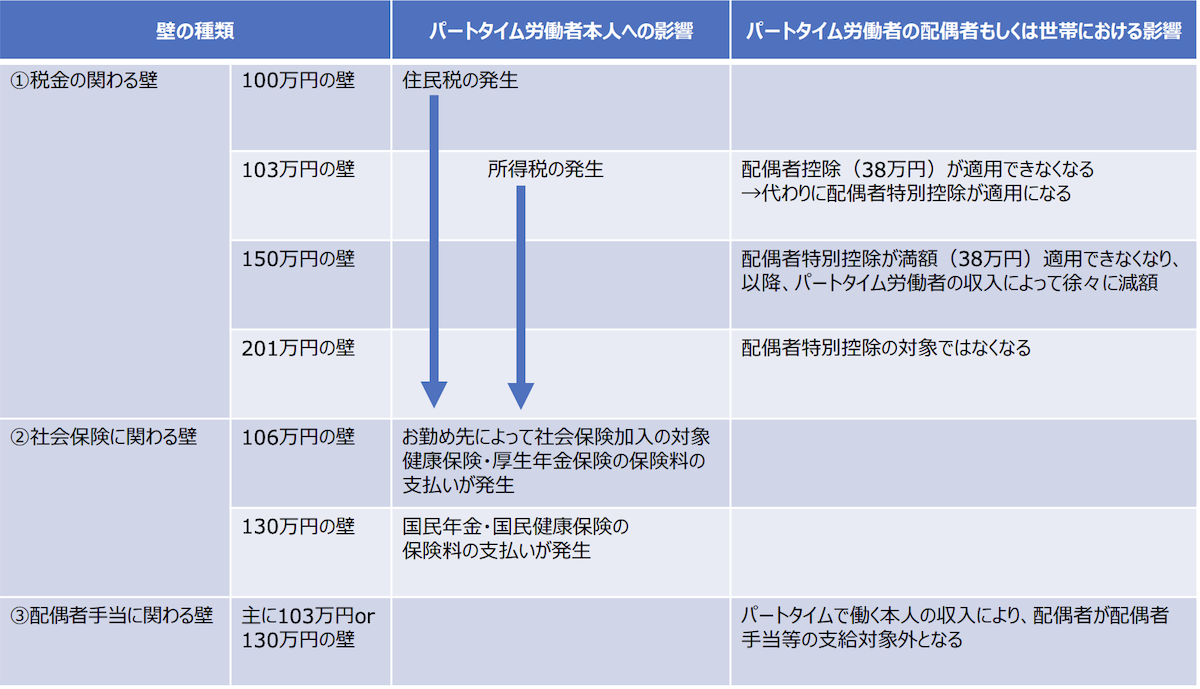

扶養内でダブルワークをする方は、年収の壁に注意が必要です。年収の壁にはさまざまな種類がありますが、扶養の範囲内で働く方は103万円の壁、106万円の壁、130万円の壁に気をつけましょう。

それぞれの壁を超えるとどうなるのか、以下にまとめましたので参考にしてください。

- 103万円の壁:超えると所得税がかかることにくわえ、配偶者控除が適用できなくなる

- 106万円の壁:51人以上の従業員がいる事業所で働く方の社会保険加入が義務となる(※)

- 130万円の壁:すべての事業所で社会保険に加入する義務が発生する(※)

※「週の労働時間が20時間以上」「給与が月額88,000円以上」などの条件を満たす方が加入対象です。

扶養の範囲内で働く場合に気をつけるべきなのは、所得税の壁である103万円の壁です。収入が103万円を超えると本人に所得税がかかることにくわえ、配偶者に配偶者控除を適用できなくなるため(代わりに配偶者特別控除が適用される)、本人の収入に応じて控除額が徐々に減少していきます。

103万円〜130万円の範囲内で稼ぐ場合、結果的な手取りは103万円より低くなる可能性があるため、扶養を外れてしっかりと稼ぐということでないなら気をつけましょう。

社会保険や所得税を理解してダブルワークに励もう!

ダブルワークをする際に気になる社会保険の加入については、企業の規模が51人以上の場合には年収106万円を超えると、また企業規模にかかわらず年収130万円を超えると、基本的に加入義務が発生します(週の労働時間が20時間以上など他にも条件あり)。

社会保険へ加入すると手取り額が減るものの、老後にもらえる年金が増えるほか、傷病手当金や出産手当金などが充実するのがメリットです。しかし、手取りが減るためなるべく加入せずに済ませたい方も多いでしょう。

そのような方は、週の就業時間が20時間未満になるように調整することが必要です。また、副業をする際は必ず確定申告を忘れずに行うとともに、お住いの地域へ住民税の納付を怠らないように注意しましょう(副業の収入が20万円以下の場合であっても、住民税については支払う必要があります)。

なお、扶養内で働く場合には、所得税や扶養控除の上限額である103万円の壁を超えないように注意が必要です。