家族を扶養している方は、その方を「扶養家族(扶養親族) 」にすることで、世帯全体の税金や社会保険料を軽減できる可能性があります。ただし、扶養家族として認められるためには一定の条件があります。条件を満たす場合は、確定申告書への記載や勤務先への申告などを行い、優遇措置を受けましょう。

この記事では、扶養家族の条件や扶養家族がいることでの税制上・社会保険上のメリットを詳しく解説します。家族を扶養に入れても良いのかなと迷っている方は、ぜひ参考にしてください。

目次

扶養家族とは?

扶養家族(扶養親族)とは、自分自身の収入で養っている(扶養している)家族・親族のことです

なお、扶養する側は「扶養者(ふようしゃ)」、扶養される側(扶養家族)は「被扶養者(ひふようしゃ)」と呼ばれます。また、扶養家族という概念は、税制上と社会保険上で定義が異なる

税制上の扶養家族(扶養親族)

税制上、扶養されている家族・親族は「扶養親族」と呼ばれます。扶養者には扶養控除が適用され、所得税や住民税の軽減を受けることが可能です。

税制上の扶養家族(扶養親族)の範囲・条件

下記要件をすべて満たす場合は、税制上、扶養親族とみなされ、扶養者は扶養控除を受けられます。

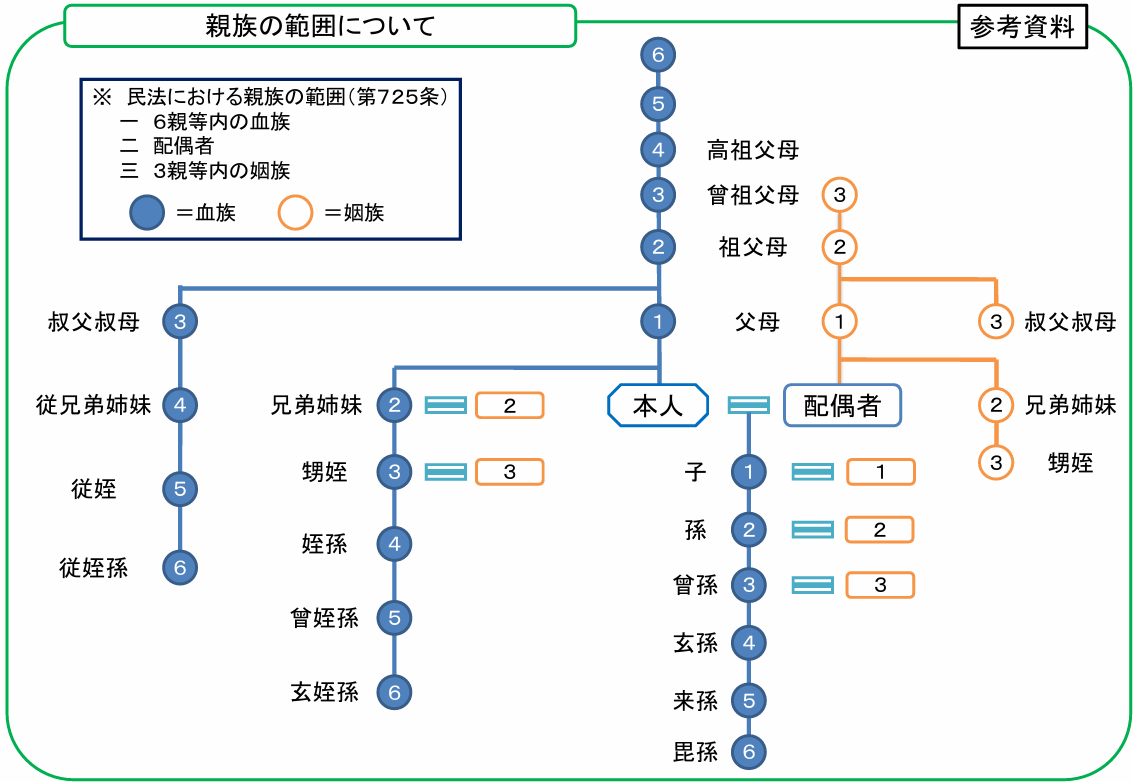

配偶者以外の親族(6親等内の血族および3親等内の姻族)または都道府県知事から養育を委託された児童(いわゆる里子)や市町村長から養護を委託された老人

納税者と生計を一にしている

年間の合計所得金額が48万円以下(給与のみの場合は給与収入が103万円以下)

青色申告者の事業専従者として、その年に1度も給与の支払いを受けていない

白色申告者の事業専従者でない

6親等内の血族および3親等内の姻族の範囲を正確に把握したい場合は、以下の図をご覧ください。

出典:厚生労働省「親族の範囲について」 なお、配偶者(妻・夫)に関しては、税法上、扶養親族には該当せず、扶養者は扶養控除を受けられません。ただし、扶養控除の代わりに、配偶者控除や配偶者特別控除を受けることが可能です

扶養控除の金額

控除対象扶養親族は、一般の控除対象扶養親族・特定扶養親族・老人扶養親族の3つに分類されます。区分ごとの扶養控除の金額は、以下の通りです。扶養親族の年齢や同居の有無などによって金額が異なることにご留意ください。

スクロールできます

区分 控除額 一般の控除対象扶養親族 38万円 特定扶養親族 63万円 老人扶養親族 同居老親等以外の者 48万円 同居老親等 58万円

出典:国税庁「No.1180 扶養控除」 特定扶養親族と老人扶養親族の対象年齢は、以下を参考にしてください。

その年12月31日現在の年齢が19歳以上23歳未満の方:特定扶養親族に該当

その年12月31日現在の年齢が70歳以上の方:老人扶養親族に該当

配偶者控除の金額

配偶者控除の金額は、以下の通りです。控除を受ける納税者本人の合計所得金額、および、控除対象配偶者の年齢によって金額が異なることにご留意ください。

スクロールできます

控除を受ける納税者本人の 控除額 一般の控除対象配偶者 老人控除対象配偶者 900万円以下 38万円 48万円 900万円超950万円以下 26万円 32万円 950万円超1,000万円以下 13万円 16万円

出典:国税庁「No.1191 配偶者控除」 扶養控除対象配偶者として認められるためには、以下の要件をすべて満たさなければいけません。

民法の規定による配偶者である(内縁関係の場合は対象外)

納税者と生計を一にしている

年間の合計所得金額が48万円以下(給与のみの場合は給与収入が103万円以下)

青色申告者の事業専従者として、その年に1度も給与の支払いを受けていない

白色申告者の事業専従者でない

なお、控除対象配偶者のうち、その年12月31日現在の年齢が70歳以上の方は老人控除対象配偶者に該当します。

配偶者特別控除の金額

配偶者に48万円を超える所得がある場合は、配偶者控除を受けられません。ただし、配偶者の所得金額に応じて、一定の所得控除を受けられる場合があり、これを配偶者特別控除と呼びます。配偶者特別控除を受けるためには、以下の要件をすべて満たさなければいけません。

(1)控除を受ける納税者本人のその年における合計所得金額が1,000万円以下であること。

出典:国税庁「No.1195 配偶者特別控除」

配偶者特別控除の金額は、以下の通りです。

スクロールできます

控除を受ける納税者本人の合計所得金額 900万円以下 900万円超 950万円超 配 48万円超 95万円以下 38万円 26万円 13万円 95万円超 100万円以下 36万円 24万円 12万円 100万円超 105万円以下 31万円 21万円 11万円 105万円超 110万円以下 26万円 18万円 9万円 110万円超 115万円以下 21万円 14万円 7万円 115万円超 120万円以下 16万円 11万円 6万円 120万円超 125万円以下 11万円 8万円 4万円 125万円超 130万円以下 6万円 4万円 2万円 130万円超 133万円以下 3万円 2万円 1万円

出典:国税庁「No.1195 配偶者特別控除」 控除を受ける納税者本人の合計所得金額および配偶者の合計所得金額に応じて、控除額が異なることにご留意ください。

社会保険上の扶養家族

税法上の扶養家族(扶養親族)の概念とは別に、社会保険(健康保険・国民年金)上でも扶養家族という概念があります。この場合、扶養されている家族・親族は「被扶養者」と呼ばれます。被扶養者は、自分自身で保険料(健康保険料・国民年金保険料)を納める必要がありません

なお、個人事業主などが加入する国民年金および国民健康保険に関しては、扶養という概念がありません。

健康保険上の扶養家族(被扶養者)の範囲・条件

健康保険上の被扶養者の範囲は、以下の通りです。

1.被保険者の直系尊属、配偶者(事実上婚姻関係と同様の人を含む)、子、孫、兄弟姉妹で、主として被保険者に生計を維持されている人※これらの方は、必ずしも同居している必要はありません。 ※「同一の世帯」とは、同居して家計を共にしている状態をいいます。 ※ただし、後期高齢者医療制度の被保険者等である人は、除きます。

出典:全国健康保険協会「被扶養者とは?」

被扶養者として認定されるには、上記の範囲内であることに加えて、被保険者の収入によって生計を維持していなければいけません。そのため、収入の基準が設けられており、基準となる金額は被保険者と同一世帯に属しているかどうかで変化します。

被保険者と同一世帯に属している場合は、年間収入が130万円未満(認定対象者が60歳以上または障害厚生年金を受けられる程度の障害者の場合は180万円未満)であり、かつ、被保険者の年間収入の2分の1未満であれば、被扶養者と認定されます。

被保険者と同一世帯に属していない場合は、年間収入が130万円未満(認定対象者が60歳以上またはおおむね障害厚生年金を受けられる程度の障害者の場合は180万円未満)であり、かつ、被保険者からの援助による収入額より少なければ、被扶養者と認定されます。

なお、75歳以上の高齢者は、後期高齢者医療制度の対象であり、健康保険上の被扶養者には認定されません。

国民年金上の扶養家族(被扶養者)の範囲・条件

国民年金の被保険者は、以下の3種類に分類されます。

第1号被保険者:日本国内に居住している20歳以上60歳未満の自営業者・農業者・学生・無職(および、これらの配偶者)

第2号被保険者:厚生年金保険や共済組合などに加入している会社員・公務員など

第3号被保険者:第2号被保険者に扶養されている配偶者(原則、年収が130万円未満で20歳以上60歳未満)

会社員や公務員などに扶養されている配偶者(国民年金の第3号被保険者)は、自分自身で国民年金保険料を納める必要がありません。

ただし、会社員などに扶養されている配偶者が年収130万円未満のパート・アルバイトであっても、週の所定労働時間が20時間以上あるなどの要件を満たす場合(※)は、厚生年金保険に加入する必要があります。その場合、第3号被保険者に該当しないことにご留意ください。

※社会保険への加入義務が発生する条件

週の労働時間が20時間以上

月額賃金が88,000円以上

年間所得が106万円以上

従業員数が51人以上の企業に勤務している

雇用期間が2カ月以上であると見込まれる

学生ではない

この条件を通称「106万円の壁」と呼びますが、この106万円の壁は撤廃される方向で現在議論がされています。将来的には週20時間以上働くすべての労働者が、自身で社会保険に加入することになるかもしれません。参考:NHK「“106万円の壁”撤廃に 厚生年金新たに200万人加入対象見込み」

扶養家族がいる場合の手続き

ここからは、税制上および社会保険上の扶養家族がいる場合の手続きを詳しく説明します。

税制上の扶養家族(扶養親族)がいる方が扶養控除を受けるための手続き

税法上の扶養家族がいる方は、給与所得者(会社員・公務員など)の場合は年末調整で、事業所得者(個人事業主・フリーランス)の場合は確定申告で扶養控除を申請しましょう。

給与所得者の場合、「給与所得者の扶養控除等(異動)申告書」に必要事項を記入したうえで、その年の最初に給与の支払いを受ける日の前日までに勤務先の労務担当者などに提出してください。記載内容に異動があった場合は、その異動の日後、最初に給与の支払いを受ける日の前日までに、異動の内容を記載した申告書を提出しなければいけません。

事業所得者の場合は、確定申告書の第二表「配偶者や親族に関する事項」の欄に扶養親族の氏名やマイナンバーなどを記載したうえで、第一表の「扶養控除」の欄に控除額を記入し、税務署に提出しましょう。国税庁公式サイトなどで詳細をご確認のうえ、不明な点がある場合は税務署にお問い合わせください。

社会保険上の扶養家族(被扶養者)がいる場合の手続き

社会保険(健康保険・国民年金)上の扶養家族(被扶養者)がいる場合は、「健康保険被扶養者(異動)届・国民年金第3号被保険者関係届」を勤務先の労務担当者などに提出しましょう。この書類を提出すれば、健康保険の手続きと国民年金の手続きを同時に実施することが可能です。

なお、扶養認定を受ける方の続柄

あわせて読みたい

【一覧表】続柄の正しい書き方をケース別に紹介!内縁関係など例外的なパターンについても解説

親族との関係を表す「続柄」は、戸籍や住民票などの公的書類に記載されるため、正しく把握していないと自身との関係性もわからなくなります。しかも公的書類に記載され...

税制上・社会保険上の扶養家族の働き方に関係する「年収の壁」とは?

扶養家族(扶養親族・被扶養者)は、年収の壁 にご注意ください。年収の壁を超える収入を得ると、扶養控除を受けられなくなったり、健康保険の被扶養者や国民年金の第3号被保険者になれなかったりします。以下、税制上および社会保険上の年収の壁に関して詳しく説明します。

税制(扶養控除)に関する年収の壁

パート・アルバイトなどで働いている場合、給与収入が年間103万円を超えると、扶養控除や配偶者控除の控除対象者とみなされなくなり、扶養者の所得税が増える可能性があります。また、給与収入が年間150万円を超えると、配偶者特別控除額が徐々に少なくなっていき、201万円を超えると控除額が0円になります。

そのため、アルバイトやパートをする場合は、これらの壁・ラインを意識して、勤務日数を調整することもご検討ください。

社会保険(健康保険・国民年金)に関する年収の壁

社会保険に関しては、106万円と130万円に壁があることにご留意ください。勤務先の従業員数や労働時間数などによっては、年収106万円を超えると健康保険や厚生年金の被保険者となり、保険料を自分自身で負担しなければいけない場合があります。

また、年収130万円を超えると、自動的に社会保険の被保険者となります。すると、扶養家族から外れるため、自分自身で保険料を負担しなければいけません。手取り額を減少させたくない場合は、これらの壁・ラインを意識しつつ、勤務日数を調整しましょう。

あわせて読みたい

【2024年版】扶養範囲内で働けるのは年収いくらまで?103万円の壁・106万円の壁・130万円の壁など税制上...

パートやアルバイトで働く方にとって「扶養範囲内」で働くことは大きな関心事ですが、その具体的な仕組みやメリット・デメリットを理解していますか? この記事は、扶養...

扶養の範囲内で働くメリット・デメリット

ここからは、扶養の範囲内で働くメリットとデメリットを紹介します。

扶養の範囲内で働くメリット

扶養の範囲内で働けば、以下に示すメリットを享受できます。

扶養者が扶養控除を受けられるため、納税額が減少する

扶養家族(被扶養者)が社会保険料を納めずに済む

扶養者の勤務先によっては扶養手当が支給される場合がある

現在の税制・社会保障制度においては、家族を扶養に入れると、家計(世帯)全体の手取り額の増加が期待できます。そのため、扶養家族は扶養の範囲内で(年収の壁を超えないように)働くことも検討してみてください。

扶養の範囲内で働くデメリット

扶養の範囲内で働くことには、以下に示すデメリットもあることにご留意ください。

一部の給付が制限される

将来受け取れる年金額が減少する

手当金などの一部の給付が制限されることは、デメリットの一つです。たとえば4日以上仕事を休む際は、休業中の所得補償として傷病手当金の給付を受けられますが、扶養されている場合は給付を受けられません。長期療養を余儀なくされる場合に収入が途絶えるリスクがあることを認識しておきましょう。

また、扶養されている期間は国民年金の第3号被保険者となるため、厚生年金に加入していた場合と比べて、将来受け取る年金額が減少することもデメリットです。

扶養家族がいる場合は税制上・社会保険上の優遇措置を受けよう

扶養家族には、大きく分けて「税制上の扶養家族 」と「社会保険上の扶養家族 」の2種類が存在します。税制上、扶養家族(扶養親族)がいる場合、扶養者は扶養控除を受けられるため、税金の負担を軽減できます。

また、社会保険(健康保険・国民年金)上の場合は、被扶養者は保険料を支払わずに済むほか、勤務先によっては扶養手当が支給される場合もあります。そのため、年収の壁・ラインを意識しながら、勤務日数を調整することも検討しましょう。

なお、扶養に入っている場合、傷病手当金の給付を受けられなかったり、将来受け取れる年金額が減少したりすることにご留意ください。

メリットだけではなくデメリットもあることを認識したうえで、家計(世帯)全体の手取り額の増加という観点および自分自身の人生設計という観点を踏まえて、税制上・社会保険上の優遇措置を上手に活用しましょう。