「扶養控除を適用して税負担を抑えたいけれど、自身の年収や家族の年収が扶養控除適用の上限額に収まっているのかわからない」とお困りではありませんか。いくつかの要件を満たせば、一定の控除が適用されるため、税金の支払い額を抑えられるでしょう。

この記事では、扶養控除を適用できる年収上限をくわしく解説します。適用後の控除額、配偶者控除との違いも紹介するので、要件を満たす可能性がある方はぜひ参考にしてください。

目次

扶養控除とは?

扶養家族がいる際に適用できる扶養控除をご存じでしょうか。控除を適用すれば納税負担を抑えられるため、自身が要件を満たしているかを確認しておくことがおすすめです。ここでは、扶養控除の詳細と配偶者控除との違いを解説します。

扶養家族がいる方の税負担を抑えるための制度

扶養控除とは、扶養家族がいる方の税負担を抑えるために用意された控除制度です。16歳以上の子どもやきょうだい、両親などを養うことを扶養といいます。扶養人数が多くなるほど働く人の負担が重くなるため、税負担を抑える控除を活用することがおすすめです。

扶養控除は所得控除の一種なので、控除の適用で所得税を安くできます。所得税の控除対象扶養親族となる要件は以下の通りです。

- 16歳以上

- 配偶者以外の3親等内の姻族、または6親等以内の血族

- 都道府県知事から養育を委託された子ども、または市町村から養護を委託された高齢者

- 納税者と生計をともにしている

- 1年の合計所得金額が48万円以下

- 青色申告者の事業専従者(※)として、その年に給与の支払いを一度も受けていない

- 白色申告者の事業専従者(※)ではない

※事業専従者とは、青色・白色申告を行う納税者と生計をともにしており、事業に年間6カ月以上従事している配偶者や15歳以上の親族です。納税者が青色・白色申告をしており、手がけている事業を配偶者や15歳以上の親族が手伝っている場合は要件から外れる恐れがあります。扶養控除が適用されるかわからないときは、税理士に相談してみることがおすすめです。

参考:国税庁「No.1180 扶養控除」

上記の要件を満たす控除対象扶養親族がいる場合に、年末調整や確定申告で必要な申告を行うことで、扶養控除が適用されます。

扶養控除の範囲と控除額

扶養控除の要件はわかったけれど、具体的に誰に適用できるかがよくわからないとお悩みの方も多いでしょう。ここでは、扶養控除が適用できる範囲と、区分別の控除額を紹介します。

扶養親族の範囲

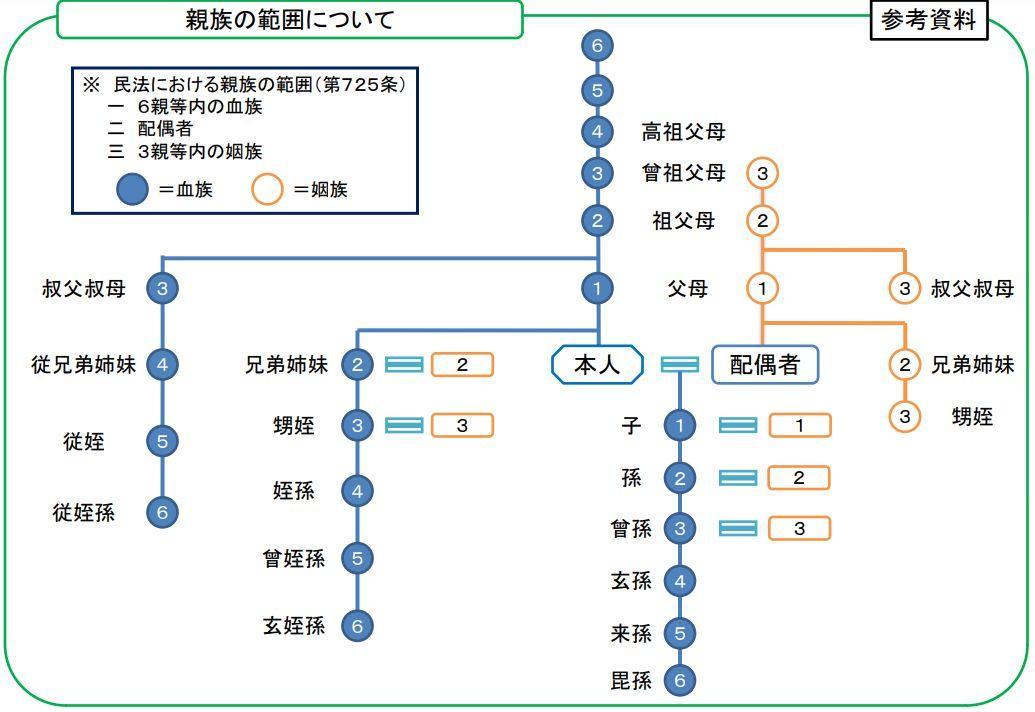

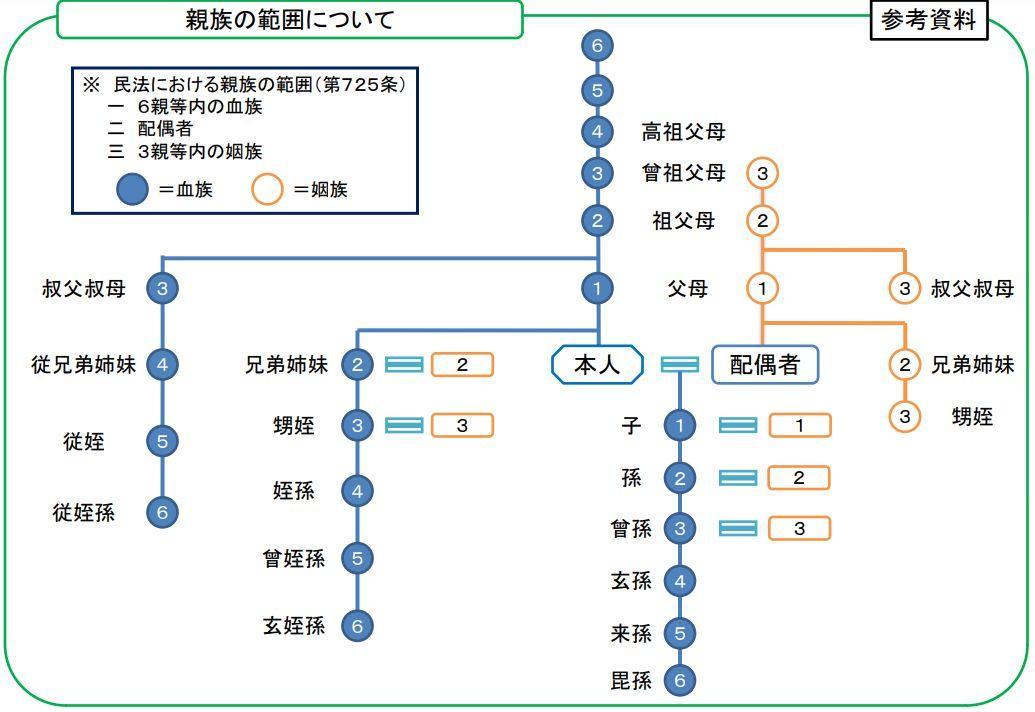

扶養控除の範囲は、6親等以内の血族と3親等以内の姻族です。それぞれに該当する人を見てみましょう。

引用:厚生労働省「6親等以内の血族」

引用:厚生労働省「6親等以内の血族」

血族は生計者に直通する系統の親族です。自身の両親や祖父母、兄弟姉妹や甥・姪などが該当します。姻族とは、配偶者に直通する系統の親族です。姻族の場合、適用されるのは3親等以内に限られます。

親族の範囲に該当し、生計者と生計をともにしている方は、扶養控除のほかの要件をチェックしてみましょう。すべての要件に該当する方がいれば、所得税の支払い負担を軽くできます。

区分別の扶養控除額

扶養している人に応じて、控除額は異なります。区分別の控除額は以下の通りです。

スクロールできます

| 区分 | 控除額 |

| 一般の控除対象扶養親族 | 38万円 |

| 特定扶養親族 | 63万円 |

| 老人扶養親族 | 同居老親等以外の者 | 48万円 |

| 同居老親等 | 58万円 |

出典:国税庁「No.1180 扶養控除」一般の扶養家族には、38万円の控除が適用されます。その年の年末時点で19歳以上23歳未満の人が該当する特定扶養親族であれば、25万円を上乗せした63万円の適用です。

扶養家族に高齢者がいる場合は、その年の年末時点の年齢と同居の有無に応じて控除が変わります。その年の年末時点で70歳を超えており、一緒に暮らしている場合は58万円の控除を受けることが可能です。年齢の要件を満たしていない、または一緒に暮らしていない場合は一般の控除に10万円を上乗せした48万円の控除を受けられます。

配偶者控除との違い

上記の控除対象扶養親族の要件に配偶者は入っておらず、配偶者を扶養している場合は配偶者控除が適用されます。配偶者控除と扶養控除の違いは、控除される額です。扶養控除は区分別に額が増加するものの、38万円から下がることはありません。しかし、配偶者控除は主たる生計者の所得額に応じて控除額が上下します。控除額の違いは以下の通りです。

スクロールできます

控除を受ける納税者本人の

合計所得金額 | 控除額 |

| 一般の扶養対象配偶者 | 老人控除対象配偶者 |

| 900万円以下 | 38万円 | 48万円 |

| 900万円超950万円以下 | 26万円 | 32万円 |

| 950万円超1,000万円以下 | 13万円 | 16万円 |

出典:国税庁「No.1191 配偶者控除」生計者の所得に応じて控除額が異なり、1,000万円を超える場合は配偶者控除が適用されません。一方で、扶養控除は主たる生計者の年収上限がないため、扶養範囲内であれば適用の可否が変わる心配もないでしょう。

税制上・社会保険上で内容が変わる

ここまでで解説してきた「扶養」は、所得税に対するものです。ただし、「扶養」は税制上と社会保険上に分かれ、それぞれで上限金額が異なります。税制上の扶養は、年間の合計所得48万円以下(給与収入の場合年収103万円以下)の親族を経済的に支えている場合に適用されます。

他方、社会保険上の扶養とは、年収130万円以下の親族は生計者の加入する社会保険に「被扶養者」として加入できるというものです。

なお現在、従業員数51人以上の企業で週20時間以上働くパート・アルバイト労働者(学生を除く)は、年収106万円を超えた段階で、生計者の加入する社会保険に「被扶養者」として加入することはできなくなります。そのため、勤務先の健康保険と厚生年金保険への加入義務が発生します。

社会保険上の扶養の仕組みと最新情報については、次の記事でくわしく解説しています。ぜひご覧ください。

あわせて読みたい

社会保険の扶養から外れる条件とタイミングをわかりやすく解説 | 「年収の壁」対策についても解説

一般的に、私たちが扶養と聞いて思い浮かべるのは、一定の生活費を提供することで家族を支える状況です。「妻(夫)が夫(妻)の扶養に入る」といったケースはもちろん...

扶養に関係する年収の壁とは?

扶養控除を適用する際に注意したいのが、いわゆる「年収の壁」です。家族が年収の壁を超える収入を得ている場合は、扶養控除を受けられません。控除が適用できる範囲に収入を抑えるほうが得か、納税しながら多く収入を得るほうが得かを慎重に検討し、選択することが大切です。

ここでは、働く人のすべてに知っておいてほしい年収の壁について解説します。

年収103万円以下の人は控除対象

年間の合計所得が48万円以下、または年収103万円以下の人は扶養控除の対象です。自営業で収入を得ており、年間の合計所得が48万円以下になる方は所得税が発生しません。扶養控除の対象にもなるため、生計者は納税負担を抑えられるでしょう。

アルバイトやパートで給与をもらっており、年収が103万円以下の方も扶養控除の対象です。所得税の支払いや社会保険への加入義務も生じません。

年収106万円を超えると社会保険への加入義務が生じる

年収が106万円、または130万円を超えると、社会保険への加入義務が生じます。年収の金額の違いは以下の通りです。

- 106万円:従業員数51人以上の企業に勤めている

- 130万円:従業員数50人以下の企業に勤めている

従業員数が50人以下の企業に勤めていて年収130万円以上の場合、または従業員数が51人以上の企業に勤めていて年収106万円を超える場合は、社会保険に加入しなければなりません。このように働く企業の従業員数に応じて、年収の壁となる金額も変わります。

従業員数51人以上の企業で年収106万円以下、または従業員数50人以下で年収130万円以下の場合は、生計者が加入する社会保険の被扶養者として、同じ保険に加入できます。被扶養者自身は健康保険や厚生年金など社会保険料の支払いが必要なく、生計者は扶養控除も受けることが可能です。

扶養控除の申請方法は?

扶養控除の申告は、勤務先の年末調整または確定申告で行います。扶養控除の適用要件を満たす家族がいる場合で扶養控除を受けたい場合は、どちらかで申告を行わなければなりません。申告から控除の適用までの流れは年末調整と確定申告で異なるため、ここで解説します。

年末調整で控除を受ける方法

会社に勤めており、毎年年末調整を行っている方は、年末調整のタイミングで申告書を提出しましょう。会社に扶養家族がいることを伝えると、「給与所得者の扶養控除等申告書」が渡されます。申告書に必要事項を記載し、勤務先に提出しましょう。

確定申告で控除を受ける方法

自営業の方は、確定申告で扶養控除を適用しましょう。確定申告で申告する場合は、申告時に提出する第二表の「配偶者や親族に関する事項」の欄に扶養家族の名前を書きます。

扶養家族全員の名前を記載したら、区分別の控除額を計算しましょう。計算した金額を第一表の「扶養控除」の欄に記載すれば完了です。

扶養控除に関してよく寄せられる質問

さらにくわしく扶養控除に関して知りたい方のために、ここでは、扶養控除に関してよく寄せられる質問を紹介します。

扶養控除と配偶者控除はどちらがお得ですか?

配偶者控除は納税者の所得額によって控除額が上下するのに対し、扶養控除は38万円から減額されることはないため、場合によっては扶養控除のほうがお得です。ただし、配偶者には自動的に配偶者控除が適用されるため、たとえお得でも扶養控除を適用することはできません。

扶養控除は子どもにも適用されますか?

扶養控除の適用を受ける際に確認しておきたいのが、子どもの年齢です。子どもがいる方は、扶養控除に子どもの分を申請できるのでは?と考えるでしょう。しかし、2010年(平成22年)の子ども手当創設に伴い、2011年分から15歳までの子どもは扶養控除の対象から外されています。

16~19歳まで、また23歳以上の子どもは扶養控除の対象で、一般の控除額である38万円が適用されます。19~23歳までの子どもは特定扶養親族になり、一般控除額に25万円を上乗せした63万円の控除を受けることが可能です。

19歳から23歳までの子どもを持つ世帯は、大学や専門学校などの教育費用がとくに高くなる時期にあたります。この年齢層の扶養家族に対して、より大きな所得控除を認めることで、教育費用の負担を軽減し、進学を支援する狙いがあります。

扶養控除が廃止されるのはいつからですか?

児童手当の拡充が進められる一方、扶養控除に関しては廃止されるとの噂がありました。しかし、現時点では廃止ではなく縮小の方向で議論は進んでいます。実際、社会保険加入の範囲を拡大するなど、政府は扶養控除の対象者を減らす方向で動いています。

参考:NHK「扶養控除と子育て支援 税制改正 令和6年度(2024年度)」

なお、配偶者控除(配偶者特別控除)に関しても以前から廃止されるのでは?という声があります。もし扶養控除や配偶者控除が廃止されるとなると、その影響は非常に大きいため、慎重な議論がなされると思いますが、労働者それぞれのライフプランにも関わることのですので、最新情報についてはニュースなどでこまめにチェックしておくことをおすすめします。

まとめ:扶養控除の適用を受けるなら扶養親族の年収に注意!

配偶者以外の6親等以内の血族と3親等以内の姻族に適用できる扶養控除には、生計者自身の年収制限はありません。生計者の年収によって控除額が上下する配偶者控除と大きく異なるため、要件を満たしていれば、扶養家族の人数分だけ控除を受けられます。

ただし、扶養親族となる者の年収には注意しましょう。1年の合計所得金額が48万円以下(年収103万円以下)であれば、扶養控除の対象となります。

なお、扶養控除の適用を受ける際は、年末調整か確定申告で申告する必要があります。申告し忘れると控除が適用されず、税負担も軽くならないので、忘れないよう注意が必要です。