源泉徴収票の紛失は、多くの人が経験する可能性のある問題です。しかし、適切な対応さえ知っていれば、心配する必要はありません。

本記事では、源泉徴収票を紛失した際の具体的な対処法と再発行の手順を、わかりやすく解説します。代用書類や再発行の可否、申請方法など、すべての疑問にお答えします。

確定申告や各種手続きに不可欠な源泉徴収票。紛失時の対応を知っておくことで、突然の事態にも慌てることなく対処できます。ぜひ、この記事を今後の備えとしてご活用ください。

目次

そもそも源泉徴収票とは?

源泉徴収票とは、企業が従業員に対して支払った給与や賞与、源泉徴収された所得税の金額を記載した書類です。通常は毎年12月〜1月頃に企業から従業員に対して発行されます。

なお、源泉徴収とは納税者の代わりに会社が所得税を徴収しまとめて納税する仕組みを指します。所得税の納付は納税者全員が確定申告を行わなくてはなりません。しかし、一人ひとりが手続きをしようとすると税務署が混雑してしまいます。また、申告漏れによるトラブルが多発する可能性も考えられるでしょう。

こうした問題を未然に防ぐ目的で、納税者を雇用している企業は源泉徴収の実施が義務付けられています。源泉徴収票は、給与所得者にとって、税務処理を行う際の基礎データとなる重要な書類であり、各種手続きにおいても必要となるため、慎重に保管しなくてはなりません。

源泉徴収票が必要なタイミング

源泉徴収票は年末に発行される書類ですが、どのような場面で必要になるのでしょうか。以下で、源泉徴収票が必要なタイミングを解説します。

住宅ローン利用時

住宅ローンを利用する際には、収入証明として源泉徴収票が必要になる場合があります。金融機関は、ローン申請者の返済能力を確認する目的で、収入状況を確認するために源泉徴収票の提出を求める場合があるのです。

この源泉徴収票を基にしてローンの審査が行われ、借入限度額が決定されます。

また、源泉徴収票が本物であると証明するために「社印」が必要になる場合もあります。この場合は発行した会社側に連絡をし、源泉徴収票に社印を押してもらえるように頼まなくてはなりません。

確定申告時

確定申告では、年間の所得を税務署に申告し、税金の精算を行います。源泉徴収票は、この申告を行う際に必要です。

確定申告は、会社を退職して個人事業主として収入を得ている場合、また会社員でありながらも副収入が20万円以上ある場合などに必要となります。

また、年の途中で会社を退職している場合は、その会社で年末調整を受けていないため、自分で確定申告を行わなくてはなりません。

2019年からは納税者の負担を軽減させる目的で、確定申告書提出時に源泉徴収票の添付が不要となっています。しかし、税務署などで確定申告書を作成する場合は、情報入力のために源泉徴収票が必要です。

参考:国税庁「国税関係手続が簡素化されました」

建物の賃貸契約時

賃貸契約を結ぶ際には、収入証明として源泉徴収票が利用できます。源泉徴収票が求められるのは、入居審査の際に入居希望者の収入を確認することで、家賃の支払い能力を確認するためです。

たとえば、高額な家賃の物件を契約する場合、安定した収入があることを証明するために、源泉徴収票が求められるケースがあります。ただし、入居審査で必ずしも源泉徴収票を求められるわけではありません。

再就職や転職時

再就職や転職をする際、新しい雇用先が前職での収入を把握するために源泉徴収票を求めることがあります。これは、新しい雇用先で年末調整を行う際に、前に在籍していた企業の源泉徴収額を考慮に入れなければならないためです。

配偶者控除を受ける時

配偶者控除を受けるためには、配偶者の収入を確認するために源泉徴収票が必要です。

たとえば配偶者がパートタイムで働いている場合、その収入が控除の対象となるかどうかを確認するためには、源泉徴収票が必要となります。なお、配偶者控除を受け取れるのは、配偶者の1年間の所得が48万円以下である場合です。

源泉徴収票を税務署に提出する必要はありません。

扶養控除を受ける時

扶養控除を受けるためには、扶養する家族の収入を確認するために源泉徴収票が必要です。家族が扶養に入れる条件として、年間の合計所得が48万円以下、給与のみの場合は収入が103万円以下であることが挙げられます。

家族を扶養に入れることで、家庭全体の税負担が軽減する可能性があります。

配偶者控除同様、源泉徴収票を税務署に提出する必要はありません。

保育園の申し込み時

保育園の利用申し込みの際には、家庭の収入を証明するために源泉徴収票が求められるケースがあります。一般的に、認可保育園では家庭の収入に応じて保育料が設定される仕組みです。

交通事故にあった時

交通事故の被害者となり、会社を休まざるを得ない状況になると、その間は収入が減ります。このような場合、加害者が加入している保険会社への保険金請求手続きの際に、休業損害証明書と前年の源泉徴収票の提出が必要です。

前年の源泉徴収票を保険会社へ提出することで、「交通事故に遭ったことでどの程度収入が減っているか」を証明できます。源泉徴収票と同様に、休業損害証明書は会社側が発行するものなので、会社へ発行を依頼しましょう。

給与支払報告書との違い

給与支払報告書は、その名の通り企業が従業員に支払った給与の報告書で、主に市区町村に提出されるものです。一方、源泉徴収票は従業員に交付され、主に所得の証明として使用されます。

給与支払報告書には、従業員ごとの給与額や源泉徴収税額が記載されており、これにより市区町村は住民税の算定を行います。

給与支払報告書と源泉徴収票は、どちらも税金に関する重要な書類ですが、その用途と提出先が異なります。給与支払報告書は企業が行政機関に対して提出するのに対し、源泉徴収票は従業員が個別に管理し、必要に応じて使用するものです。

あわせて読みたい

給与支払報告書とは?記載すべき内容や作成時の注意点を詳しく解説!源泉徴収票との違いも紹介

給与支払報告書とは、どのような書類なのでしょうか。 源泉徴収票と似ていますが、作成目的も提出先も異なるので注意してください。 当記事では、給与支払報告書の基本...

支払調書との違い

支払調書は、企業が個人や法人に対して支払った報酬や料金などを報告するための書類です。これに対し、源泉徴収票は給与に対する税金の控除に関する書類です。

支払調書には、弁護士やフリーランスの業務委託者に対する報酬などが記載されます。支払調書は、税務署に対して提出され、報酬を受け取った個人や法人が適切に所得税を申告するために使用するものです。

源泉徴収票と支払調書は、どちらも税務処理において重要な役割を果たしますが、その対象となる収入の種類や使用目的が異なります。源泉徴収票は主に給与所得に関するものであり、支払調書はその他の報酬や料金に関するものです。

源泉徴収票をなくしたらどうすればいい?

さまざまな用途に使用される源泉徴収票ですが、万が一紛失してしまった場合はどうすべきなのでしょうか。以下で対処法を解説します。

他の書類で代用できないか確認する

源泉徴収票の主な役割は所得の証明です。そのため、自治体が発行する所得証明書や納税証明書、確定申告書などで代用できる場合もあります。とくに急ぎの場合は、他の書類で代用できないか一度依頼元(源泉徴収票の提出先)に確認してみることをおすすめします。

なお、源泉徴収票の保管義務を負うのは発行元であり、受け取り人には保管義務がありません。そのため、源泉徴収票を紛失しても、利用する機会がないのであれば再発行の必要はありません。

再発行手続きを行う

他の書類で代用できない場合は、源泉徴収票の再発行を行う必要があります。再発行は通常、源泉徴収票を発行した企業に依頼します。税務署では、再発行手続きを行っていないため注意しましょう。

源泉徴収票の再発行方法

再発行の依頼方法は以下の通りです。

STEP

勤務先に連絡する

現在勤務しているまたは以前勤務していた会社に連絡し、源泉徴収票の再発行を依頼します。以前勤務していた会社に依頼する場合は、電話やメールでの連絡が一般的です。

原則として、再発行に費用は発生しません。

STEP

担当者に必要な情報を伝える

再発行を依頼する際には、自分の氏名、社員番号(または従業員番号)、連絡先などの情報を求められる場合があります。また、再発行が必要な理由も簡潔に説明するとスムーズです。

郵送で再発行を依頼する場合は?

郵送で依頼する場合、多くの場合、再発行してもらった源泉徴収票は自宅宛てに送付してもらうことになります。この場合、依頼時に返信用封筒と切手を忘れずに同封するようにしましょう。

STEP

再発行された源泉徴収票を受け取る

依頼が受理されると、企業が再発行手続きを進めます。郵送の場合は手元に届くのを待ち、手渡しの場合は発行されたタイミングで会社へ受け取りに行きましょう。

近年、電子データ(PDF)として交付されるケースも増えています。

あわせて読みたい

源泉徴収票の再発行のやり方 | 申請先や期間、退職後の対応方法を解説

「源泉徴収票を紛失してしまったけれど、再発行してもらえるの?」と困った経験はありませんか。また、紛失したことを言い出しづらい、以前の勤務先が倒産してしまった...

再発行手続きにかかる期間

再発行手続きにかかる期間は、企業の規模や内部手続きによって異なりますが、一般的には以下の通りです。

即日対応

小規模な企業や、手続きが迅速な企業では、依頼後すぐに再発行が行われることがあります。この場合、翌日には手元に届くこともあります。

数日から一週間

多くの企業では、再発行手続きには数日から一週間程度かかることが一般的です。これは、担当者が手続きに必要な確認作業や書類作成を行うのに時間がかかるためです。

数週間

大企業や繁忙期には、再発行手続きに数週間かかることもあります。この場合、とくに急ぎの理由がある場合には、依頼時にその旨を伝え、可能な限り迅速に対応してもらえるようにお願いすることが重要です。

再発行が完了すると、新しい源泉徴収票が郵送されるか、直接手渡しされます。郵送の場合、郵便の配達日数も考慮に入れて、手元に届くまでの時間を見積もる必要があります。

源泉徴収票の再発行を断られた場合の対応方法

源泉徴収票をなくしてしまった場合、通常は勤務先に再発行を依頼すれば対応してもらえます。しかし、なんらかの理由で再発行を断られることもあります。

この場合は、以下の方法で対処が可能です。再発行を断られた場合の具体的な対処方法について、詳しく見てみましょう。

税務署に相談する

まずは、総務部、人事部、または経理部に連絡し、源泉徴収票の再発行を依頼します。この際、担当者が再発行に難色を示すこともあるかもしれません。再発行拒否の理由が社内規定や手続き上の問題である可能性もあるため、社内規定や手続きを確認し、これに従って再度依頼することを検討します。

さらに、口頭での依頼がうまくいかない場合、文書(メールや書面)で正式に依頼します。この際、発行依頼の理由や必要性を明記しましょう。

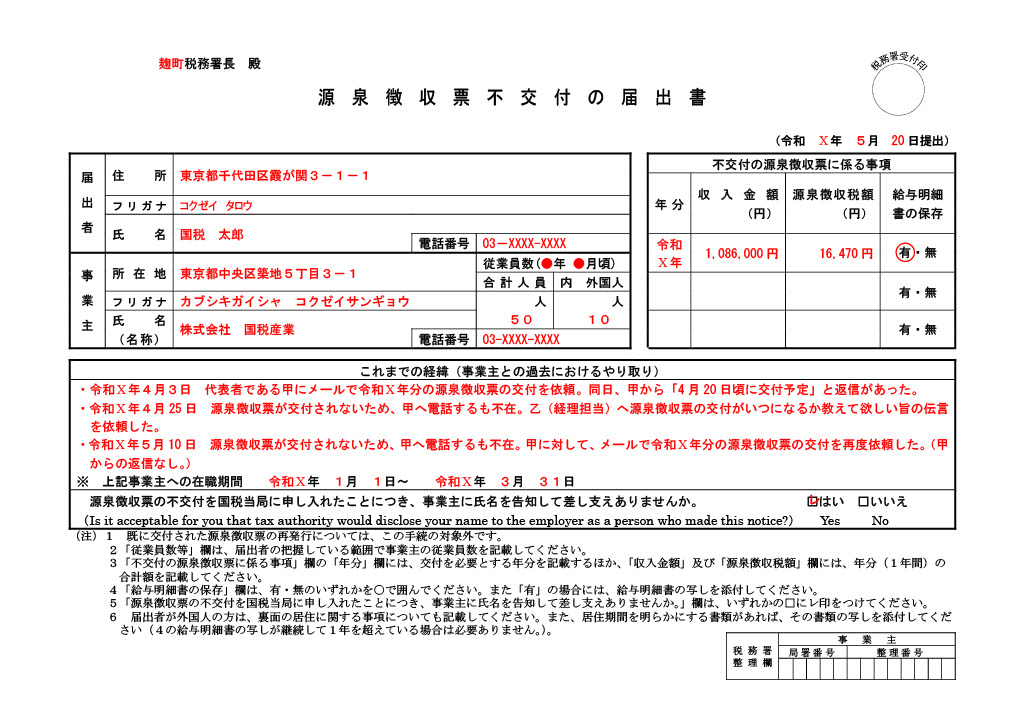

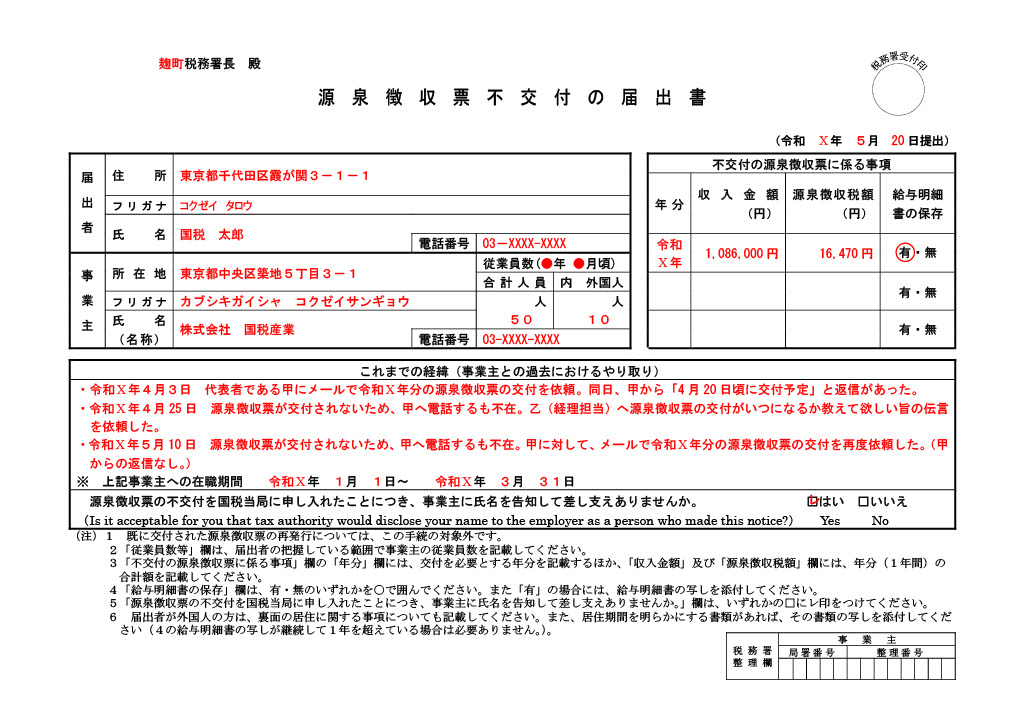

最終的には、税務署に相談することも一つの手段です。税務署は源泉徴収票の発行が税法上の義務であることを認識しており、必要に応じて会社に対して適切な指導を行うことがあります。もし、源泉徴収票自体が一度も発行されていない場合は、税務署に「源泉徴収票不交付の届出書」を提出します。

出典:国税庁「【記載例】源泉徴収票不交付の届出書」

出典:国税庁「【記載例】源泉徴収票不交付の届出書」

この届出書が受理されると、税務署から会社に対して勧告や指導がなされます。ただし、一度発行された源泉徴収票の再発行については「源泉徴収票不交付の届出手続き」の対象外である点に注意しましょう。再発行に関しては社内のルールに従うのが基本です。

参考:国税庁「F5-4 源泉徴収票不交付の届出手続」

会社が倒産した場合はどうすればいい?

勤務先が倒産してしまった場合、会社側は源泉徴収票の再発行ができません。しかし、破産したからといって源泉徴収票の発行ができなくなるわけではありません。

破産すると裁判所が選んだ弁護士(破産管財人)が、倒産した会社の財産管理を行うことになります。そのため、源泉徴収票は会社ではなく、その弁護士に依頼しましょう。

担当の破産管財人がわからない場合は、管轄の税務署もしくは税理士に相談してみましょう。

まとめ:源泉徴収票をなくした場合でも再発行は可能

源泉徴収票は住宅ローンの申し込みや、配偶者控除を受ける際など、さまざまなタイミングで必要になります。ただし、源泉徴収票は年末に発行される書類で日常的に使用するものではないため、うっかり紛失してしまうケースがあります。

紛失した場合、まずは他の書類で代用できないかをまず確認してみましょう。その上で、源泉徴収票が必要な場合は、再発行を依頼します。源泉徴収票の再発行には一定の時間を要する場合が多いため、余裕を持って行動するのがおすすめです。

なお「何度も発行してもらっているから切り出しづらい」「退職時にトラブルがあったから依頼しづらい」といった場合は、代理人に任せるという方法もあります。転職先の経理担当や税理士など、代理人に該当する人は複数存在するため、必要に応じて相談してみてください。