個人事業主として所得が増えると、さまざまな税金を納付することになります。納税は国民の義務ですが、税金に対して理解を深めることで、税負担の軽減を実現することが可能です。正しく節税して手取り収入を増やしましょう。

この記事では、個人事業主を対象とした税金の種類や計算方法、活用できる節税方法5選をくわしく解説します。節税に対する重要なポイントも紹介するので、税金対策に不安を抱えている個人事業主の方はぜひ参考にしてください。

目次

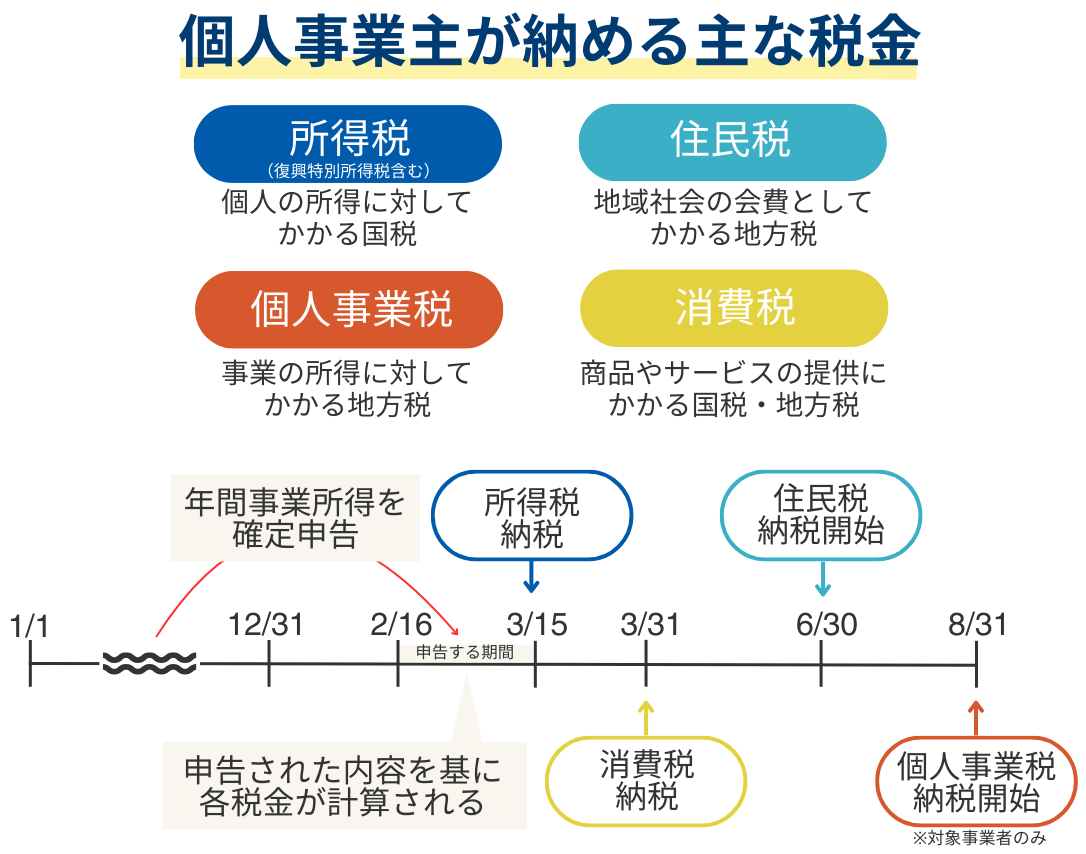

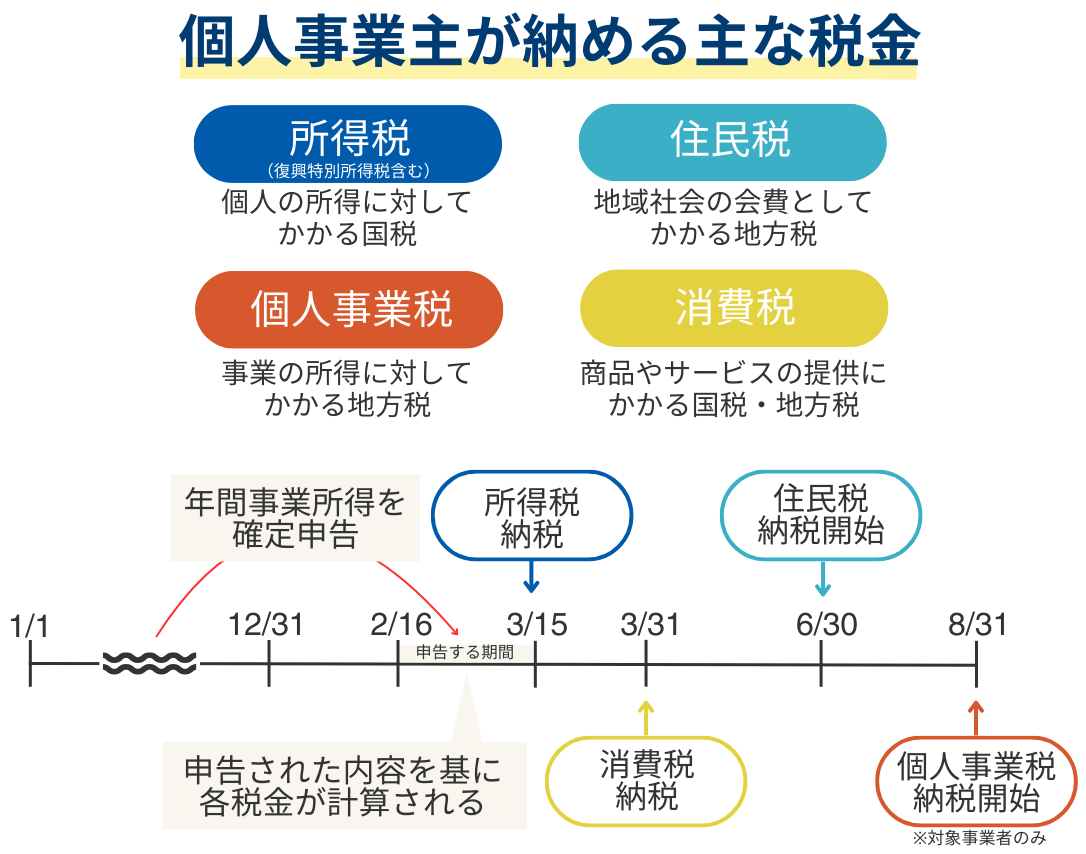

個人事業主が納める税金の種類と計算方法は?

個人事業主が納める主な税金は

- 所得税(復興特別所得税含む)

- 住民税

- 個人事業税

- 消費税

の4種類です。

それぞれ納税先や計算が異なるため、ここでは税金の種類別に概要と計算方法、納税のタイミングもあわせて解説します。

所得税および復興特別所得税

所得税は、毎年1月1日から12月31日で得た年間の事業所得に対して発生する国税です。年間の事業所得とは、年間収入から必要経費を引いた金額を指します。

個人事業主は、毎年2月16日から3月15日の間で、前年の事業所得に関して確定申告する必要があります。確定申告をすると納税額が確定するため、そのタイミングで納税します。

所得税の基本的な計算方法は次のとおりです。

STEP

所得税額を計算する

STEP2で計算した課税所得金額 × 税率(所得金額による)

※税額控除に該当するものがあればこの計算結果からさらに引きます。

STEP

復興特別所得税額を計算する

STEP3で計算した所得税額 × 2.1%

2037年までは復興特別所得税として所得税に「2.1%」をかけた金額も加算されます。ここで、復興特別所得税額も計算しておきましょう。

具体例に当てはめて、所得税および復興特別所得税を計算した結果を見てみましょう。

例

- 事業年間収入:500万円

- 必要経費:100万円

- 基礎控除:48万円

- 社会保険料控除:60万円

- (年間収入)500万円 − (必要経費)100万円 = (年間所得)400万円

- (年間所得)400万円 − (所得控除額)108万円 = (課税所得金額)292万円

- (課税所得金額)292万円 ×(税率)10% − 9万7,500円 = (所得税額)19万4,500円

- (所得税額)19万4,500円 ×(所得税率)2.1% = (復興特別所得税額)4,000円 ※100円未満切り捨て

この例における納税額は、所得税と復興特別所得税をあわせて合計19万8,500円となりました。

なお、事業所得以外に収入がある場合は、各所得を合計した金額で所得税を計算する必要があります。各所得の種類や控除、計算方法は下記関連記事よりご確認ください。

あわせて読みたい

所得税とは?仕組みや計算方法、納付方法などをわかりやすく解説!節税方法も併せて紹介

所得税は私たちにとって最も身近な税金のひとつです。個人で事業を営んでいる人も給与支払を受けている会社員にとっても、所得税の仕組みや計算方法などの知識は役に立...

住民税

住民税は、1月1日から12月31日の所得に対して発生する地方税で、主な居住地の市区町村に納税します。

個人事業主の場合、毎年5月から6月頃に届く住民税納付書にて納めます。第1期から第4期までの4回に分けるまたは第1期に一括納税するのどちらかを選択することが可能です。

スクロールできます

| 期別 | 第1期 | 第2期 | 第3期 | 第4期 |

|---|

| 納期限※ | 6月末日 | 8月末日 | 10月末日 | 1月末日 |

|---|

参考:東京都港区「納税について」※末日が休日の場合、翌平日が納期限になる

住民税額の計算方法は、「所得割」と「均等割」をあわせることで税額が確定します。

スクロールできます

| 所得割 | 均等割 |

|---|

| 1月1日から12月31日の所得に対して課税 | 所得額に関係なく一律で課税 |

課税所得金額 × 10% − 税額控除

(道府県民税4%、市町村民税6%) | 一律5,000円

(道府県民税1,000円、市町村民税3,000円、森林環境税1,000円) |

具体例に当てはめて計算した住民税額は、次のとおりです。

例

- 東京都在住の個人事業主、住宅ローンあり

- 課税所得金額:292万円

→年間事業所得400万円から基礎控除48万円、社会保険料控除60万円を引いた額

- 税額控除:10万円

- (課税所得金額)292万円 × 10% – (税額控除)10万円 = (所得割)19万2,000円

- (所得割)19万2,000円 + (均等割)5,000円 = (住民税額)19万7,000円

この例における納税額は、所得割と均等割の合計で19万7,000円となりましたが、2024年6月から実施されている定額減税を受けると、納税者本人とその配偶者や扶養親族1人につき最大4万円(所得税3万円・住民税1万円)差し引かれる可能性があります。個人事業主は、2025年に行う確定申告にて忘れずに申請しましょう。

あわせて読みたい

【個人事業主向け】定額減税の手続き方法を紹介!引ききれない場合や赤字のケース、予定納税の減額申請...

2024年、日本政府は景気対策の一環として定額減税を実施しています。この政策は、物価高に賃上げが追いついていない現在の状況において、経済的に困窮している家庭を支...

個人事業税

個人事業税は、1月1日から12月31日の事業所得に対して発生する地方税です。業種や税率は都道府県により異なるため、各自治体のホームページなどで確認しましょう。

なお、漫画家や通訳・翻訳者、スポーツ選手など個人事業税がかからない業種のほか、事業所得が290万円以下の場合は納税する必要はありません。

個人事業主の場合、毎年8月頃に届く納付書にて納税します。8月と11月の2回に分けるか、自治体によっては8月に一括納税するかを選択することが可能です。

個人事業税の基本的な計算方法は次のとおりです。

(課税所得金額 − 事業主控除)× 業種別税率 = 納付する個人事業税額

事業主控除のほか、家族従業員に給与を支払っている場合の専従者給与の金額や事業赤字の繰越控除も適用することができます。

ただし、青色申告特別控除を使うことはできません。そのため、課税所得金額の計算時に差し引いた青色申告特別控除の金額を、再び加算する必要があります。

専従者給与や青色申告については後ほど解説します。

参考:東京都主税局「個人事業税」

具体例に当てはめて計算した個人事業税額は、次のとおりです。

例

- 東京都在住の個人事業主、第1種事業(税率5%)

- 課税所得金額:292万円(年間事業所得400万円から基礎控除48万円、社会保険料控除60万円を引いた額)

((課税所得金額)292万円 -(事業主控除)290万円) × (税率)5% = (個人事業税額)1,000円

この例における納税額は、一律290万円の事業主控除により1,000円と、大幅に税負担が減りました。

また、個人事業税は経費として処理できるので、忘れずに計上しておきましょう。

消費税

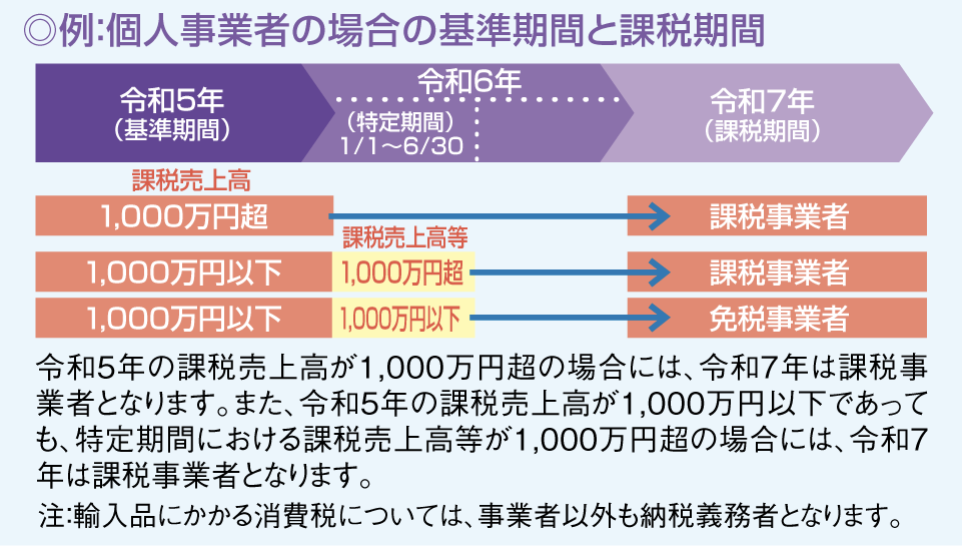

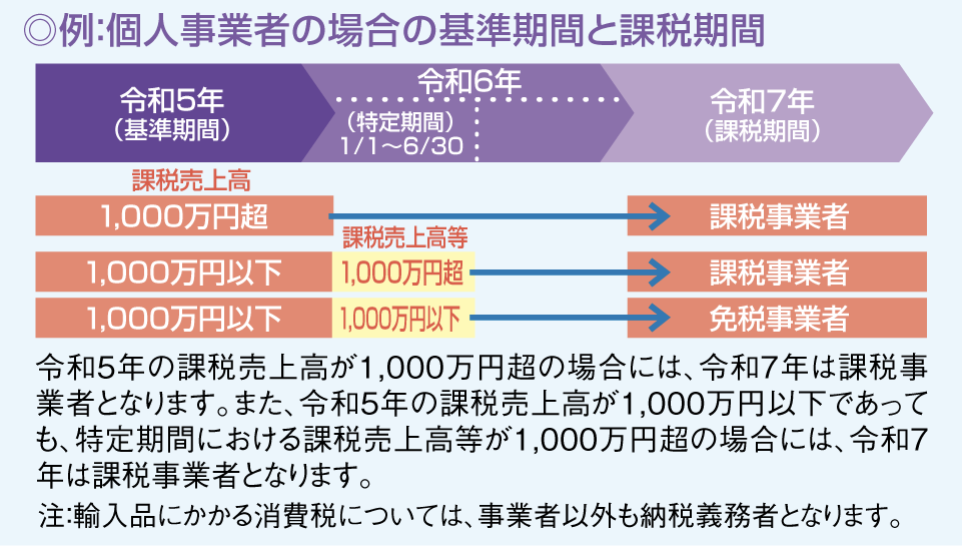

消費税は、原則として前々年度の課税売上高が1,000万円を超える個人事業主が納める税金で、対象者を「課税事業者」と呼びます。

前々年度の課税売上高が1,000万円以下であっても、前年度の1月1日から6月30日までの期間で1,000万円を超えている場合は、課税事業者になります。

出典:国税庁「消費税のしくみ」

出典:国税庁「消費税のしくみ」

また、2023年10月より開始されたインボイス制度により、課税売上高が1,000万円以下であっても登録事業者は消費税の納税対象となりました。

令和5年(2023年)の基準期間または令和6年(2024年)の特定期間で「課税事業者」と判定された個人事業主は、令和7年(2025年)の課税期間の売上に対しかかる消費税を納める義務が発生します。

納税時期は、課税期間の翌年3月31日までに行う「確定申告」が原則です。消費税額が一定以上の金額になると、年に1回の確定申告に加えて、納税予定額を分割で納付する「中間申告」の対象となります。

スクロールできます

| 直前の課税期間の確定消費税額 | 申告回数 | 中間申告の納期限※ | 中間申告の納付金額 |

|---|

| 48万円以下 | 確定申告:1回中間申告:原則不要 | | |

| 48万円超400万円以下 | 確定申告:1回中間申告:1回 | 8月末 | 直前の確定消費税額の6カ月相当額 |

| 400万円超4,800万円以下 | 確定申告:1回中間申告:3回 | 5・8・11月末 | 直前の確定消費税額の3カ月相当額 |

| 4,800万円超 | 確定申告:1回中間申告:11回 | 1-3月分は5月末4-11月分は毎月末日 | 直前の確定消費税額の1カ月相当額 |

参考:国税庁「No.6609中間申告の方法」※末日が休日の場合、翌平日が納期限になる

具体的な納期限は国税庁HPより確認することができます。

消費税の計算方法は、原則課税方式または簡易課税方式の2種類ですが、インボイスに登録している個人事業主は2割特例を選択することも可能です。それぞれの方式で消費税額を算出して、最適な計算方法を選びましょう。

原則課税方式

売上にかかる消費税 − 仕入等にかかる消費税 = 納付する消費税額

簡易課税方式(課税売上高が5,000万円以下かつ届出書を提出している事業者のみ)

売上にかかる消費税 − (売上にかかる消費税 × みなし仕入率※) = 納付する消費税額

※みなし仕入率は業種により異なる

2割特例(課税売上高が1,000万円以下かつインボイスに登録している事業者のみ)

売上にかかる消費税 − (売上にかかる消費税×80%) = 納付する消費税額

参考:国税庁「消費税のしくみ」

具体例に当てはめて各方式で消費税を計算した比較結果は、次のとおりです。

- インボイスに登録している製造業(みなし仕入率:70%)

- 売上にかかる消費税:50万円

- 仕入等にかかる消費税:20万円

原則課税方式

(売上にかかる消費税)50万円 −(仕入等にかかる消費税)20万円 = (納付する消費税額)30万円

簡易課税方式

(売上にかかる消費税)50万円 − (売上にかかる消費税)50万円 × (みなし仕入率)70% = (納付する消費税額)15万円

2割特例

(売上にかかる消費税)50万円 − (売上にかかる消費税)50万円 × 80% = (納付する消費税額)10万円

この例における消費税額は、2割特例を利用する計算方法が最も税負担が少なくなりました。ただし、2割特例は令和5年(2024年)10月1日から令和8年(2026年)9月30日までの経過措置のため、将来的には使えなくなる可能性がある点を理解しておきましょう。

あわせて読みたい

インボイス制度のメリット・デメリットを徹底解説!開始前にやるべきこととは?

いよいよインボイス制度がはじまります。しかし、実際に制度がスタートすると、具体的にどんな影響が出るのか把握できていない方もいるのではないでしょうか。 そこで当...

個人事業主の節税方法5選

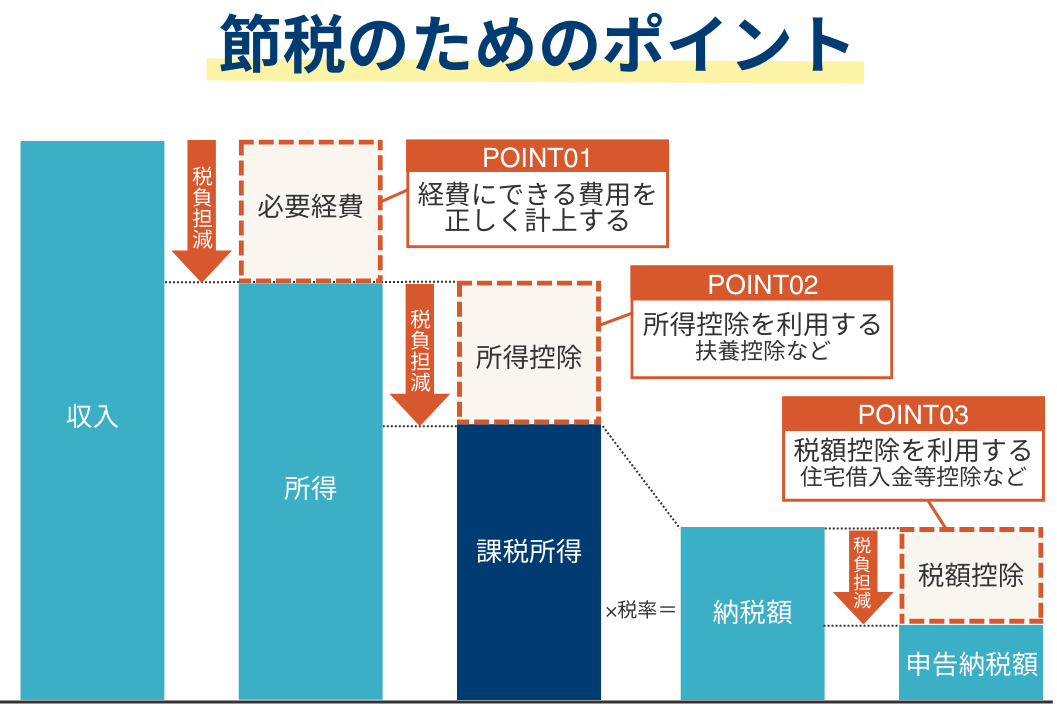

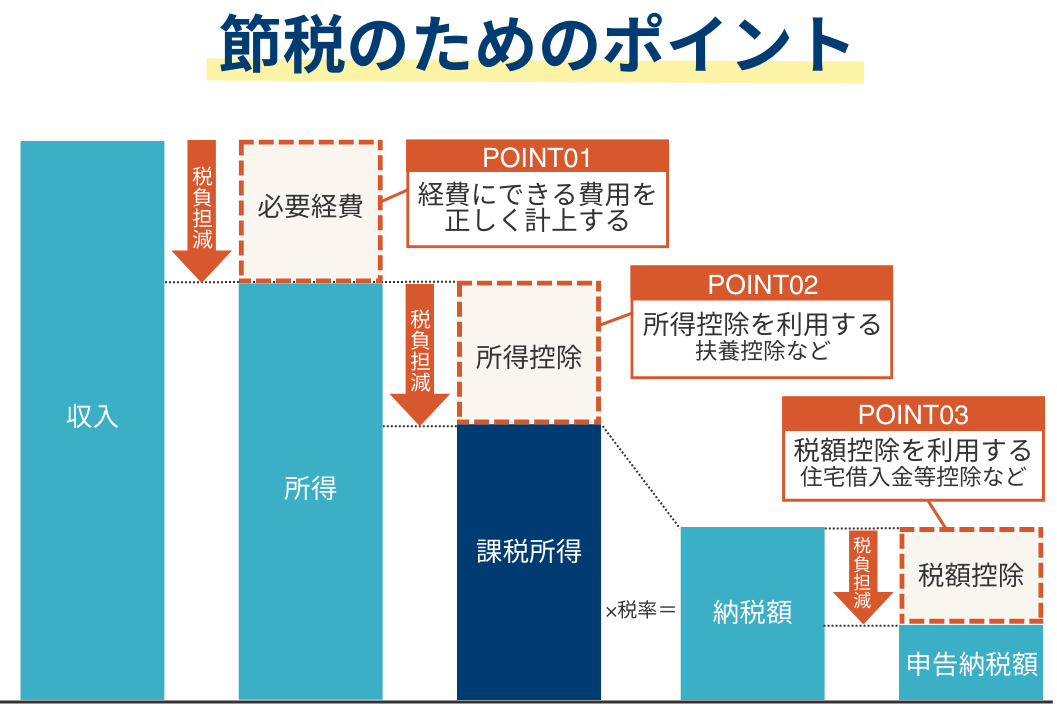

個人事業主は課税所得金額を抑えることで、税負担を軽減することができます。

課税所得金額を抑えるには、経費を計上して事業所得を減らす方法と、所得控除を利用して納税額を減らす方法の2パターンがあります。ほかにも、直接納税額を減らす税額控除を利用するのも節税に有効な手段です。

確定申告時に経費計上や控除できるものを最大限活用して、節税につなげましょう。

ここでは、個人事業主におすすめする節税方法を5つ紹介します。

経費にできる費用を正しく計上する

事業を行ううえで発生する必要な費用は、正しく計上することで節税効果が高くなります。

個人事業主の場合、経費の上限は定められていません。事業に必要な経費であれば金額の制限がないため、少額でも計上することが重要です。

経費にできる代表的な勘定科目は以下のとおりです。

スクロールできます

| 勘定科目 | 経費の内容 |

|---|

| 水道光熱費 | 水道代、電気代、ガス代など |

| 地代家賃 | オフィスや店舗の賃借料など |

| 消耗品費 | 日用品、10万円未満の電化製品など |

| 雑費 | クリーニング代など(突発的な少額の費用) |

| 減価償却費 | 10万円以上の機器、ソフトウェアなど(固定資産) |

| 通信費 | 電話代、インターネット利用料など |

| 旅費交通費 | 電車代、宿泊代など |

| 広告宣伝費 | 媒体利用料、チラシ制作費用など |

| 接待交際費 | 取引先との会食代、お中元やお歳暮の費用など |

| 給与手当 | 従業員に支払う給与 |

| 外注費 | 外注先の委託費用など |

| 租税公課 | 個人事業税、消費税、固定資産税など |

| 支払手数料 | 振込手数料、発行手数料など |

なお、原則としてプライベートで購入した品物や飲食代は経費にできませんが、自宅をオフィスにしている場合は、家賃や光熱費などを一部経費に計上することが可能です。

発生した費用は日々帳簿につけて、漏れなく計上しておきましょう。

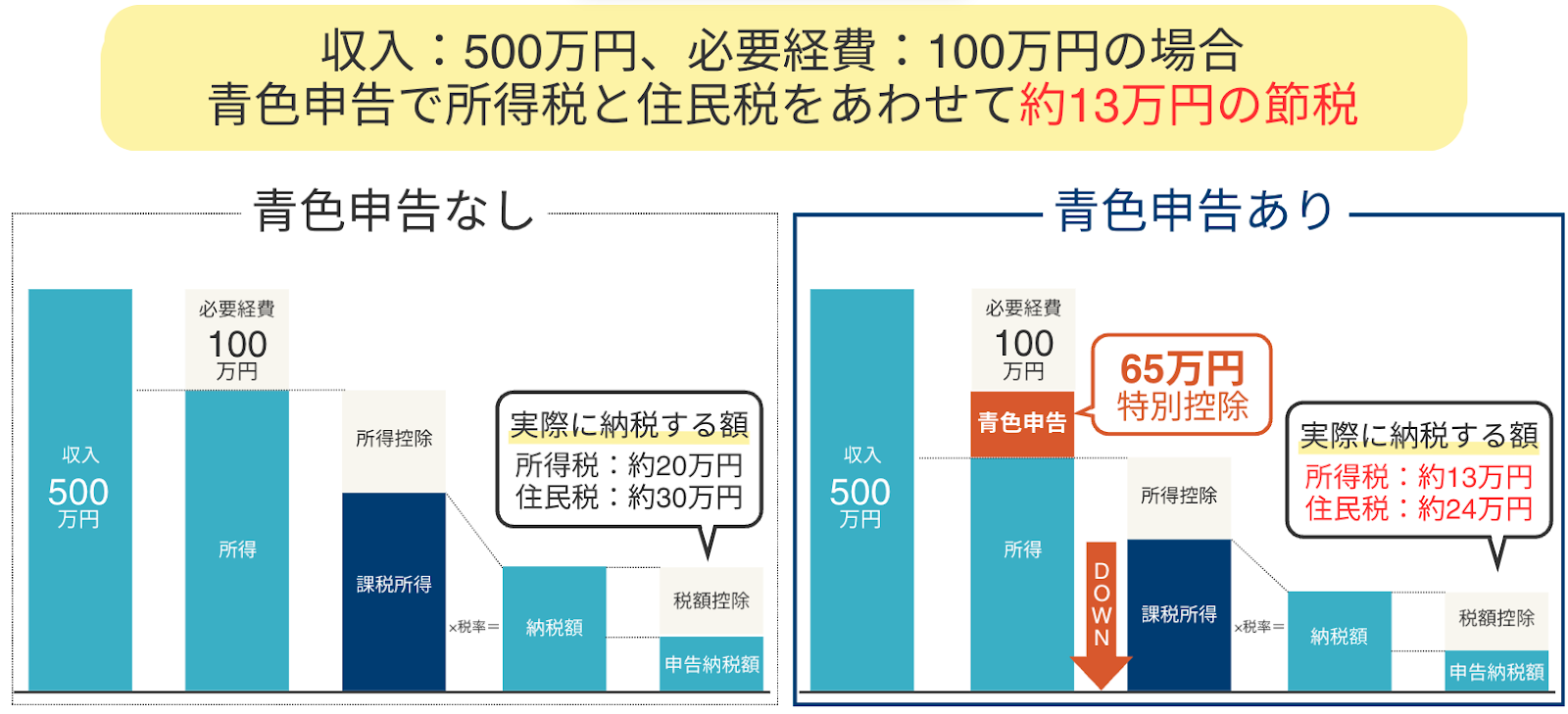

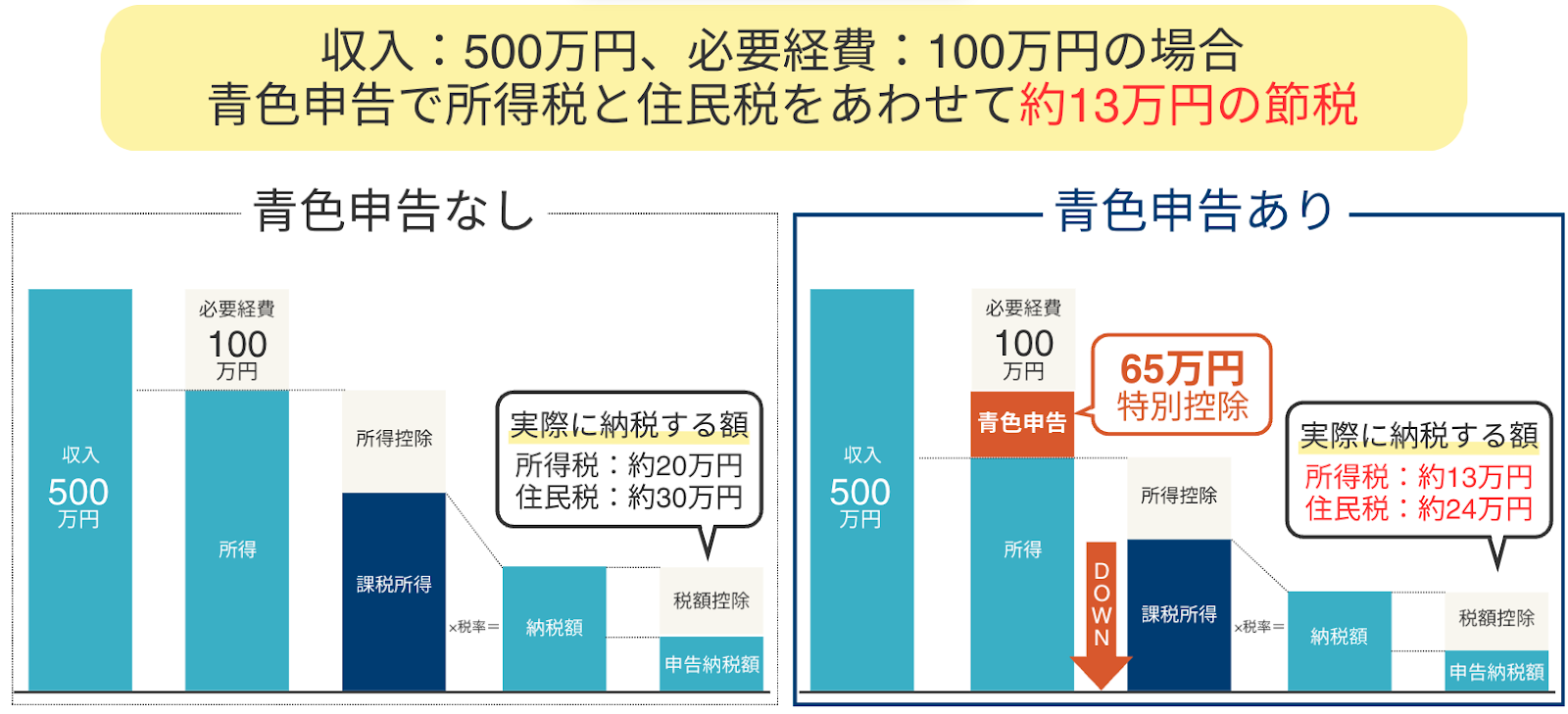

青色申告を選択する

個人事業主が確定申告する際には、「白色申告」と「青色申告」いずれかを選択します。

手間が少ないのは単式簿記の「白色申告」ですが、節税効果を期待するのであれば複式簿記の「青色申告」を選びましょう。

青色申告の節税効果は次のとおりです。

青色申告の節税メリット

- 最大65万円の特別控除が適用される※

- 家族へ支払う給与を専従者給与として経費計上できる

- 赤字を最大3年間繰り越すことができる

※e-Tax以外の申告または電子帳簿保存しない場合は55万円

参考:国税庁「はじめてみませんか?青色申告」

1つめは、青色申告の最大の特徴である特別控除です。事業所得から最大65万円を差し引くことができます。

特別控除が適用されると課税所得金額が大幅に下がるため、所得税や住民税の節税が期待できるのです。

ただし、前述のとおり個人事業税には適用されません。個人事業税を計算する際には、課税所得金額の計算時に差し引いた青色申告特別控除の金額を、再び加算する必要があります。

2つめは生計を一にする家族が事業を手伝っている場合、その給与を専従者給与として経費計上できる点です。

家族に対する給与は原則経費になりません。そのため、青色申告を行うことで、経費として認められれば課税所得金額を大幅に下げることができます。

3つめは事業で赤字が出てしまった場合、その損失を繰り越すことができる青色申告の特典です。

たとえば、今年度が50万円の赤字、翌年度が70万円の黒字のケースであれば、今年度は税金がかかりません。翌年度は黒字なので税金が発生しますが、赤字を繰り越すことで相殺できます。

つまり、黒字の70万円から昨年の赤字50万円を差し引いた金額の20万円に対して税金が発生します。このように赤字年度が発生してしまった際に、税負担の軽減として非常に役立つ制度です。

青色申告を受けるには、所轄の税務署へ事前に青色申告承認申請書を提出する必要があります。また、生計を一にする家族に給与を支払う場合は、あわせて青色事業専従者給与に関する届出書も提出しておきましょう。

参考:国税庁「No.2070青色申告制度」

所得控除と税額控除を利用する

控除は大きく分けて「所得控除」と「税額控除」の2つがあり、どちらも税負担を軽減する制度です。

「所得控除」の金額が大きくなると、税金がかかる課税所得金額と所得税率を下げる効果があります。一方、「税額控除」は発生する税額自体を直接下げることができます。

個人事業主の場合、確定申告時にそれぞれの控除を差し引くことで節税効果が高くなるので、利用できる控除を把握しておきましょう。

個人で利用できる所得控除の種類は、主に14種類です。

スクロールできます

| 所得控除の種類 | 所得控除の対象と金額 |

|---|

| 1 | 基礎控除 | 原則すべての納税者控除額48万円(合計所得金額が2,400万円以下) |

| 2 | 扶養控除 | 所得税法上の扶養親族がいる場合

控除額38万円から63万円まで(親族区分に応じて変動) |

| 3 | 配偶者(特別)控除 | 生計を一にする配偶者がいる場合

控除額1万円から38万円まで(納税者と配偶者の所得に応じて変動) |

| 4 | 寡婦控除 | 納税者が寡婦かつ所得が500万円以下の場合

控除額27万円 |

| 5 | ひとり親控除 | 納税者がひとり親かつ所得が500万円以下の場合

控除額35万円 |

| 6 | 勤労学生控除 | 納税者が一定所得以下の勤労学生である場合

控除額27万円 |

| 7 | 障害者控除 | 納税者や生計を一にする親族が障害者の場合

控除額27万円から75万円まで(障害者区分に応じて変動) |

| 8 | 生命保険料控除 | 生命保険料、介護医療保険料、個人年金保険料を支払っている場合

控除額合計12万円まで |

| 9 | 地震保険料控除 | 地震保険料、旧長期損害保険料を支払っている場合

控除額5万円まで |

| 10 | 社会保険料控除 | 国民健康保険料、国民年金保険料など社会保険料を支払っている場合

保険料全額が控除額 |

| 11 | 小規模企業共済等掛金控除 | 小規模企業共済やiDeCoなど掛金を支払っている場合

支払額全額が控除額 |

| 12 | 寄付金控除 | ふるさと納税など寄付した場合

寄付金額 − 2,000円が控除額 |

| 13 | 医療費控除 | 医療費の支払いが年間10万円以上の場合

控除額200万円まで |

| 14 | 雑損控除 | 災害、盗難、横領などにより要件に当てはまる資産について損害を受けた場合一定金額が控除される |

参考:国税庁「No.1100所得控除のあらまし」個人で利用できる税額控除の種類は、主に3種類です。

スクロールできます

| 税額控除の種類 | 税額控除の対象と金額 |

|---|

| 1 | (特定増改築等)住宅借入金等特別控除 | 住宅ローンを組んでいる場合

控除額は年末借入残高 × 0.7% |

| 2 | 配当控除 | 株式などの配当金を受け取った場合

控除額は原則配当所得の10%または5% |

| 3 | 外国税額控除 | 海外株式などで利益を得た場合

ただし、源泉徴収されている場合は対象外控除額は計算式にもとづき決定 |

あわせて読みたい

扶養控除を適用できる年収上限は?配偶者控除との違いや控除額を解説

「扶養控除を適用して税負担を抑えたいけれど、自身の年収や家族の年収が扶養控除適用の上限額に収まっているのかわからない」とお困りではありませんか。いくつかの要...

あわせて読みたい

ふるさと納税と医療費控除は併用できる!申請方法や注意点を徹底解説!失敗したときの対処法も紹介

本ページはプロモーションが含まれています。 https://youtu.be/hfFa0kXpoj8?feature=shared 2008年5月からスタートしたふるさと納税は、返礼品がもらえて税金の控除が...

共済制度に加入する

個人事業主は、基本的に退職金がありません。また、取引先事業者が倒産した場合、影響を受けて経営難におちいる可能性があります。

個人事業主は一定の保障がある会社員とは違いさまざまなリスクがありますが、万が一の備えとして国が運営する共済制度を活用するのがおすすめです。共済制度に加入することで、リスク対策を講じながら掛金を所得控除や必要経費にすることができます。

個人事業主が加入できる2つの共済制度と節税のポイントをご紹介します。

スクロールできます

| 小規模企業共済 | 経営セーフティ防止共済 |

|---|

| 制度概要 | 小規模な会社役員や個人事業主向けの退職金制度 | 取引先事業者の倒産による経営難を防止する制度 |

|---|

| 加入要件 | 従業員が20人以下

(商業・サービス業は5人以下) | 従業員が50人から900人以下(業種により異なる) |

|---|

| 掛金 | 月額1,000円から7万円の間

500円単位で選択可能 | 月額5,000円から20万円の間

5,000円単位で選択可能 |

|---|

| メリット | 将来に備えて積立できる退職所得控除が使える | 無利子または無担保・無保証人でお金を借りることができる |

|---|

| 節税ポイント | 所得控除の対象

小規模企業共済等掛金控除 | 必要経費の対象

保険料として計上 |

|---|

参考:中小企業基盤整備機構「共済制度」このように、節税として活用しながら、個人事業主の退職金や事業資金に困った時の貸付として、さまざまなリスクに備えることができるのが共済制度のメリットです。

減価償却の特例を利用する

減価償却とは、10万円以上で購入したパソコンなどの固定資産を、耐用年数に応じて分割して経費計上する制度です。

数年にわたり節税できますが、購入価格によっては減価償却の「特例措置」を利用することもできます。

「一括償却資産」と全額計上できる「少額減価償却資産の特例」は以下の通りです。利益が大きく出た年度に経費を増やしたい場合、効果的な節税を期待できるでしょう。

スクロールできます

| 10万円以上20万円未満 | 10万円以上30万円未満 | 30万円以上 |

|---|

| 一括償却資産 | 少額減価償却資産(特例) | 減価償却 |

| 3年にわたり1/3ずつ分割計上 | 使用開始年度に全額計上 | 耐用年数に応じて分割計上 |

利用条件なし

(通常の減価償却とどちらか選択できる) | ・青色申告事業者

・従業員が500人以下

・年間300万円まで | 利用条件なし

(一括償却資産とどちらか選択できる) |

参考:国税庁〔少額の減価償却資産及び一括償却資産〕正しい節税方法で手元資金を増やそう

本記事では、個人事業主が支払う税金の種類と計算方法、税負担を減らす節税について解説しました。

支払う税金は大きく分けて4種類です。事前にスケジュールや税額の予測を立てておくと、予想外の出費に振り回されなくなります。

予定よりも利益が大きく出た年度には節税を意識しましょう。正しく経費を計上したり控除を利用したりすることは非常に有効な節税方法です。

ご自身に合った方法で税負担を軽減することで、手元資金を増やしましょう。