毎年訪れる年末調整で、「今年はいくら還付金があるだろう?」と期待している方も多いのではないでしょうか。

しかし、還付金の計算方法はあまり知られておらず、実際にどの程度返ってくるのか、把握できている方はほとんどいません。

この記事では、年末調整の還付金についてくわしく解説します。目安がわかる年収別の還付金早見表や具体例を用いた還付金の計算方法、受け取るときのポイントも紹介しますので、ぜひ参考にしてください。

目次

年末調整の還付金とは?

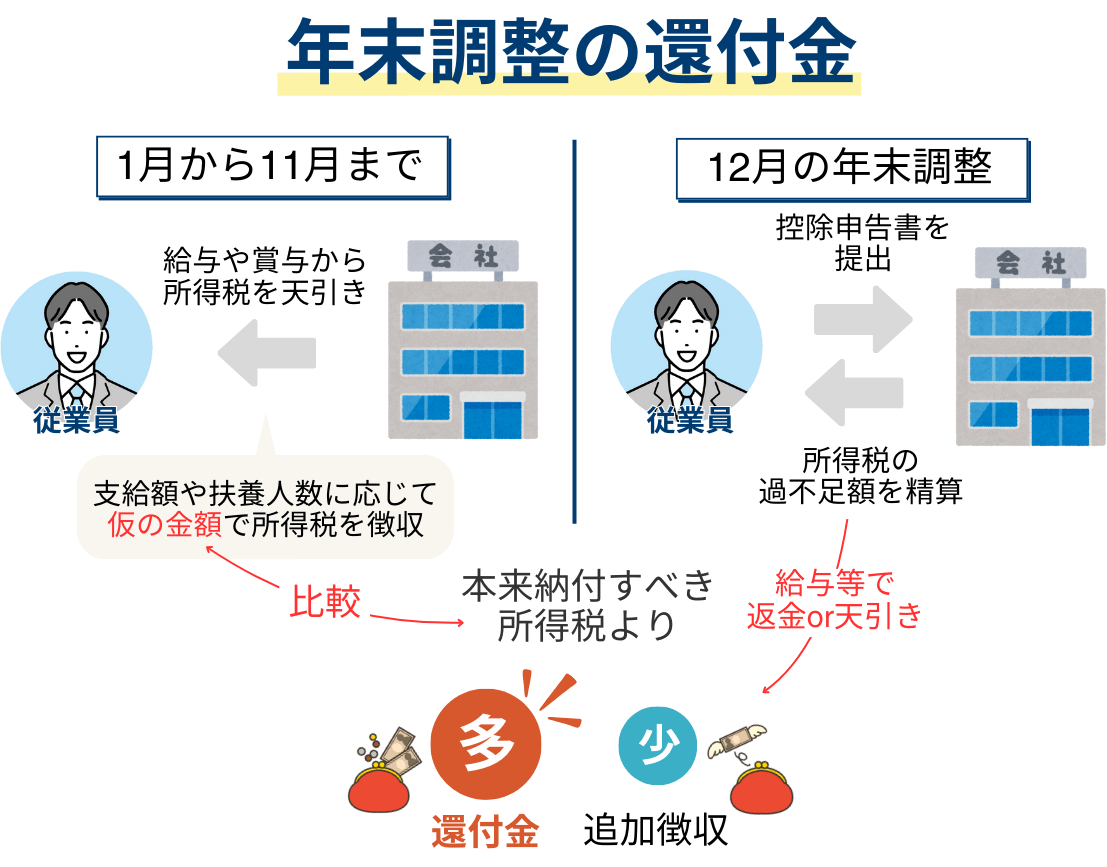

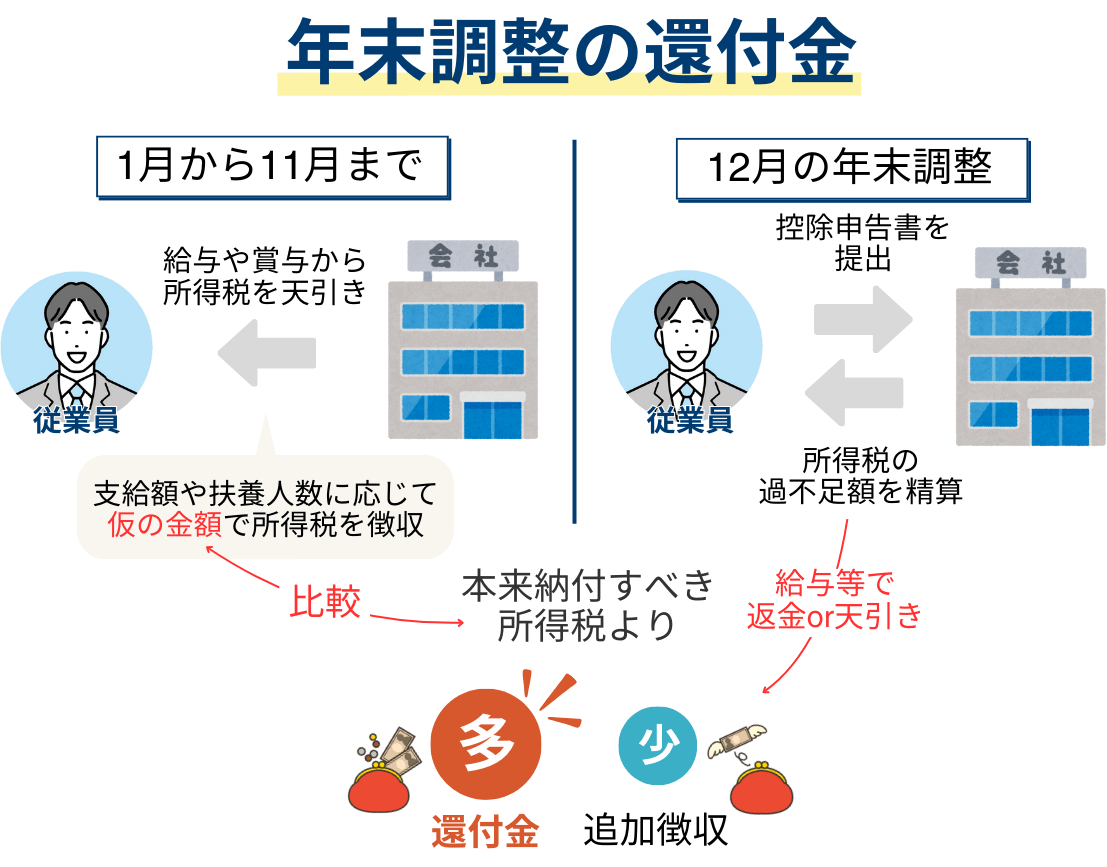

年末調整とは、毎月の給与や賞与から天引きされた所得税の合計額と本来納付すべき所得税の年間総額を計算して、過不足額を精算する手続きです。

本来納付すべき所得税額より、1年間で天引きされた金額が多い場合に返ってくるのが、還付金です。

年末調整をしても、必ず還付金が発生するとは限りません。追加で納税が必要なケースもありますので、それぞれ解説します。

年末調整の還付金が発生するケース

年末調整の還付金は、暫定的に天引きされていた所得税額が、本来納付すべき金額より多い場合に発生します。

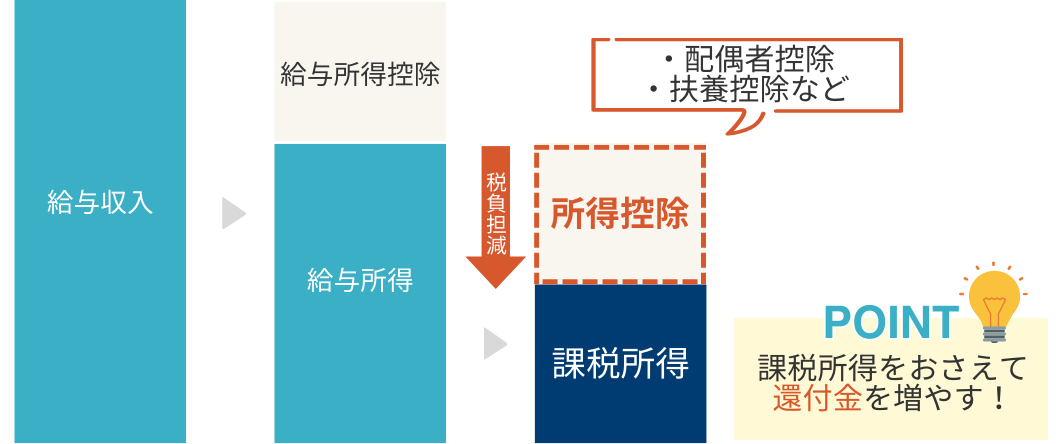

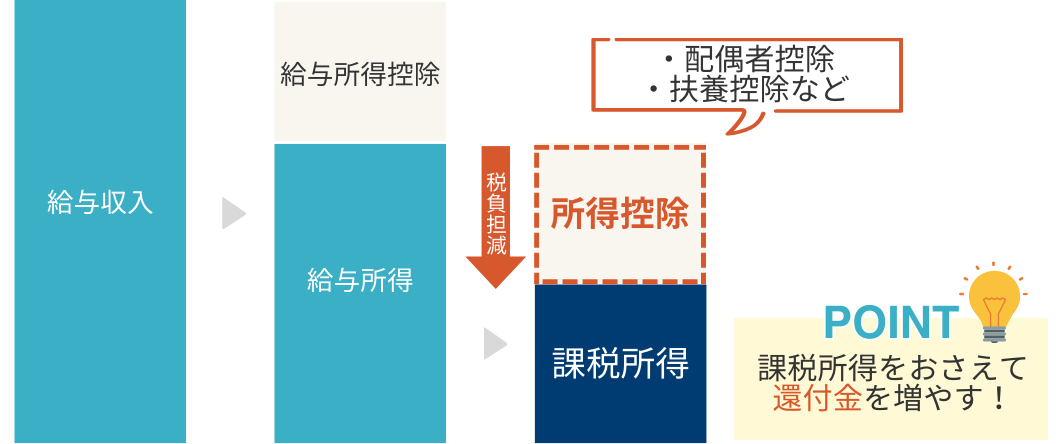

本来納付すべき所得税額は、年間の課税所得額により決まります。

この課税所得額は、さまざまな所得控除を適用することで、抑えることができます。課税所得額を抑えると、還付金が発生するうえに、返ってくる金額が多くなることがあります。

還付金が発生するのは、次のようなケースです。

スクロールできます

| ケース | 控除の種類 | 控除の金額 |

|---|

| 結婚などで配偶者を扶養にした場合 | 配偶者控除 | 最大38万円 |

| 配偶者の給与年収が201.6万円以下の場合 | 配偶者特別控除 | 1万円から38万円まで |

| 16歳以上の子を扶養している場合 | 扶養控除 | 16歳から18歳:38万円

19歳から22歳:63万円

23歳以上:38万円 |

| ひとり親に該当する場合 | ひとり親控除 | 35万円 |

| 夫と離婚または死別した場合 | 寡婦控除 | 27万円 |

| 本人または扶養する家族が障害者に該当する場合 | 障害者控除 | 27万円から75万円まで |

| 生命保険に加入している場合 | 生命保険料控除 | 最大12万円 |

| 地震保険に加入している場合 | 地震保険料控除 | 最大5万円 |

| 扶養する家族の社会保険料を支払う場合 | 社会保険料控除 | 支払額全額 |

| iDeCoに加入している場合 | 小規模企業共済等掛金控除 | 掛金全額 |

| 住宅ローンを支払っている場合 | 住宅借入金等特別控除 | 年末残高等 × 0.7% |

それぞれのケースの詳細を解説します。

結婚などで配偶者を扶養にした場合(配偶者控除)

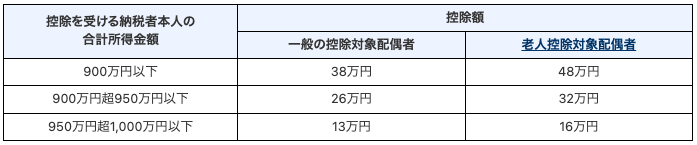

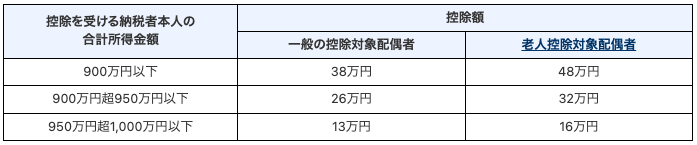

年末調整を受ける当年に結婚をして、控除対象配偶者に該当する場合は、配偶者控除の申告が可能です。

納税者本人の年収により控除額は異なりますが、配偶者が70歳未満かつ給与年収103万円以下であれば、最大38万円の控除を受けられます。

出典:国税庁「No.1191 配偶者控除」

出典:国税庁「No.1191 配偶者控除」

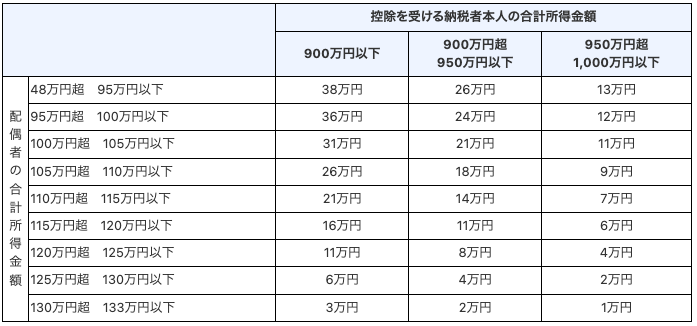

配偶者の給与年収が201.6万円以下の場合(配偶者特別控除)

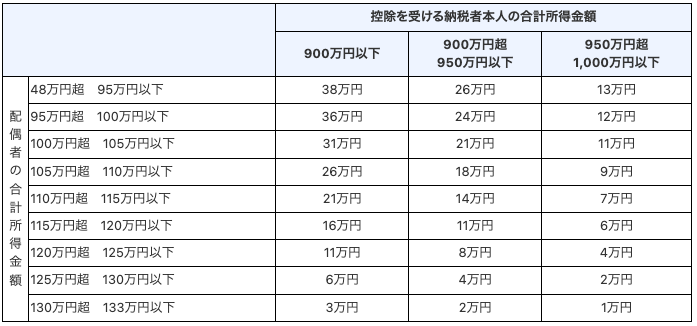

通常は扶養に入れていない配偶者でも、給与年収が201.6万円以下(所得133万円以下)であれば、配偶者特別控除の申告が可能です。

たとえば、社会保険に加入しながら働くパート勤務の配偶者であったり、育児休業に入ることで当年の収入が少なくなった配偶者を扶養したりする場合に対象となります。

納税者本人の年収により控除額は異なりますが、配偶者の給与年収が103万円超201.6万円以下(所得48万円超133万円以下)であれば、所得に応じて1万円から38万円までの控除を受けられます。

出典:国税庁「No.1195 配偶者特別控除」

出典:国税庁「No.1195 配偶者特別控除」

16歳以上の子を扶養している場合(扶養控除/特定扶養控除)

現行の扶養控除は、16歳以上の親族が対象です。つまり、子が高校生の年齢になるまでは扶養控除が適用されません。子が(高校に進学して)16歳になるときには、一般の控除対象扶養親族に該当するため、38万円の控除を受けられます。

また、子が大学や専門学校に進学する年齢となる19歳以上(23歳未満)のときには、特定扶養親族に該当するため、通常よりも多い63万円の控除を受けられます(特定扶養控除)。

ただし、給与年収が103万円以下(所得48万円以下)が条件なので(※)、アルバイトなどの収入がある場合、申告する金額は正確に確認しましょう。

スクロールできます

| 対象者 | 年齢(当年12月31日の年齢) | 扶養控除額 |

|---|

| 一般の控除対象扶養親族 | 16歳から18歳23歳から69歳 | 38万円 |

| 特定扶養親族 | 19歳から22歳 | 63万円 |

出典:国税庁「No.1180 扶養控除」※2024年12月、特定扶養控除の年収要件である103万円の引き上げについて、与党である自民・公明両党と国民民主党が議論を行っています。

ひとり親に該当する場合(ひとり親控除)

年末調整を受ける当年の12月31日時点で、結婚していないひとり親の場合、ひとり親控除の申告が可能です。

たとえば、未婚のシングルマザーや、離婚して子の親権を持つシングルファザーが対象です。

婚姻していないまたは配偶者の生死が明らかでない人のうち、次の条件をすべて満たす場合、35万円の控除を受けられます。

- 事実上の婚姻関係と認められるパートナーがいない

- 生計を一にする子がいる子の所得が48万円以下(給与年収103万円以下)かつ他の人の扶養親族になっていない

- 納税者本人の所得が500万円以下(給与年収680万円以下が目安)

参考:国税庁「No.1171 ひとり親控除」

夫と離婚または死別した場合(寡婦控除)

年末調整を受ける当年の12月31日時点で、ひとり親に該当せず、夫と離婚または死別後に結婚していない女性の場合、寡婦控除の申告が可能です。

ひとり親との違いは、婚姻歴がある女性で、子どもの有無は問いません。

次の条件のいずれかを満たす場合、27万円の控除を受けられます。

- 夫と離婚した後婚姻をしておらず、扶養親族がいる人で、合計所得金額が500万円以下の人(給与年収680万円以下が目安)

- 夫と死別した後婚姻をしていない人または夫の生死が明らかでない一定の人で、合計所得金額が500万円以下の人(給与年収680万円以下が目安)

※事実上の婚姻関係と認められるパートナーがいる場合は対象となりません。

参考:国税庁「No.1170 寡婦控除」

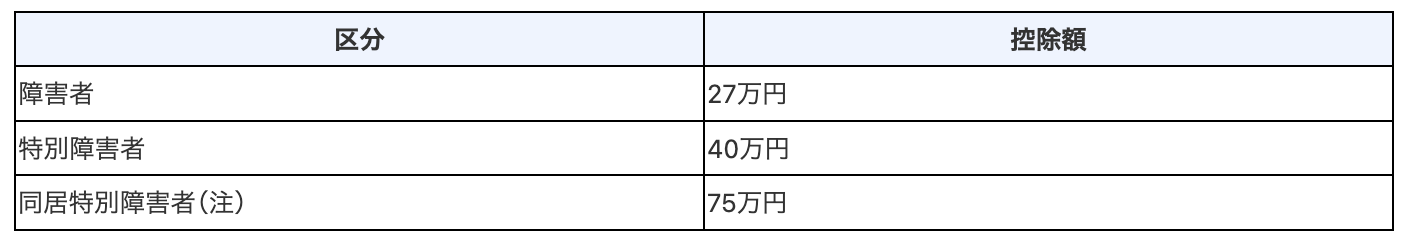

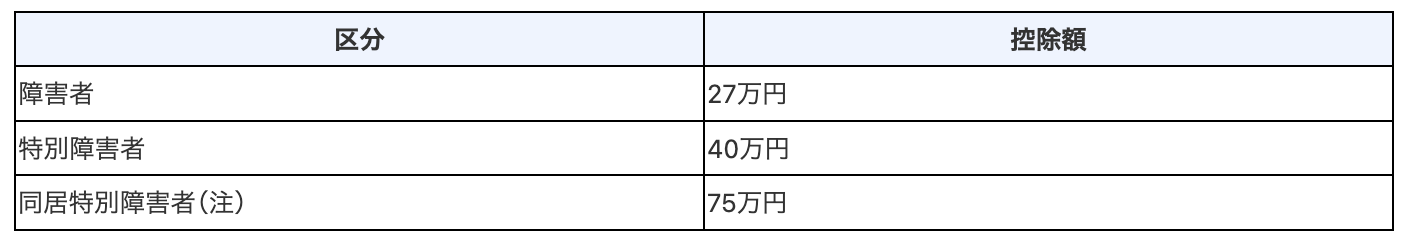

本人または扶養する家族が障害者に該当する場合(障害者控除)

納税者本人や扶養する家族が障害の認定を受けた場合、障害者控除の申告をできる可能性があります。

障害者控除は「障害者」「特別障害者」「同居特別障害者」の3つの区分に分けられていて、対象の条件や控除額はそれぞれ異なります。

出典:国税庁「No.1160 障害者控除」

出典:国税庁「No.1160 障害者控除」

障害者に該当する一例は、次のとおりです。対象となる場合は、27万円の控除を受けられます。

- 精神障害者保健福祉手帳の交付を受けている

- 児童相談所や精神保健指定医により知的障害者と判断されている

- 身体障害者手帳に身体上の障害があると記載されている

- 65歳以上で市町村から障害認定を受けている

- 戦傷病者手帳の交付を受けている

参考:国税庁「No.1160 障害者控除」

原則として「身体障害者手帳」に身体の障害がある人が対象のため、障害者手帳を交付されない身体障害が7級の場合などは、障害者控除を受けることができません。

参考:国税庁「No.1160 障害者控除 Q1」

ただし、手帳の交付を受けられる程度の障害があると判断される場合、障害者控除を受けられるケースもあります。

参考:国税庁「No.1186 身体障害者手帳等の交付を申請中である場合の障害者控除の適用について」

特別障害者に該当する一例は、次のとおりです。対象となる場合は、40万円の控除を受けられます。

- 精神障害者保健福祉手帳の等級が1級

- 重度の知的障害がある

- 身体障害者手帳の等級が1級または2級

- 身体障害により6ヶ月以上寝たきり状態で介護が必要

- 原子爆弾被爆者として厚生労働大臣の認定を受けている

参考:国税庁「No.1160 障害者控除」

特別障害者のうち、納税者本人・配偶者などと同居をしている人は、同居特別障害者に該当します。対象となる場合は、75万円の控除を受けられます。

生命保険に加入している場合(生命保険料控除)

納税者が生命保険料や介護医療保険料、個人年金保険料を支払った場合、生命保険料控除の申告が可能です。

各保険料に応じて控除額を引いた額を合算して、最大12万円の控除を受けられます。

なお、契約者が納税者以外の家族であっても、納税者が支払っている場合は申告しても問題ありません。

参考:国税庁「No.1140 生命保険料控除」 / 「妻名義の生命保険料控除証明書に基づく生命保険料控除」

地震保険に加入している場合(地震保険料控除)

納税者が地震保険料や旧長期損害保険料を支払った場合、生命保険料控除の申告が可能です。

各保険料に応じて控除額を引いた額を合算して、最大5万円の控除を受けられます。

参考:国税庁「No.1145 地震保険料控除」

扶養する家族の社会保険料を支払う場合(社会保険料控除)

納税者が扶養する家族の社会保険料を支払った場合、社会保険料の申告が可能です。

たとえば、20歳の子の国民年金保険料を2年間前納すると、その全額を社会保険料控除として受けられます。

なお、当年に全額申告するのではなく、1年ごとに分割して控除する方法も選択することができます。

参考:国税庁「No.1130 社会保険料控除 Q3」

iDeCoに加入している場合(小規模企業共済等掛金控除)

iDeCo(個人型確定拠出年金)に加入して掛金を支払っている場合、小規模企業共済等掛金控除の申告が可能です。

社会保険料と同じく、掛金の全額が控除されます。資産形成をしながら控除が適用される税制優遇制度の1つです。

参考:国税庁「No.1135 小規模企業共済等掛金控除」

住宅ローンを支払っている場合(住宅借入金等特別控除)

住宅ローンなどを利用してマイホームを購入した場合、要件を満たすと住宅借入金等特別控除の申告が可能です。

主な要件

- 本人が6ヶ月以上入居し、引き続き居住している

- 床面積が50㎡以上床面積の1/2以上が居住用(オフィス兼自宅の場合など)

- 金融機関などの住宅ローンを利用している

- 住宅ローンの返済期間が10年以上

- 控除を受ける年間所得金額が2,000万円以下

- 長期優良住宅建築計画の認定通知書及び住宅用家屋証明書などにより証明されたもの

参考:国税庁「マイホームを持ったとき」

前述までの控除は、課税所得をおさえる所得控除でしたが、住宅借入金等特別控除は、直接納税額を減らせる税額控除なので、大きな税負担の軽減につながります。

原則として、住宅ローンの年末借入残高等 × 0.7%が控除額となります(控除期間は13年間)。なお、控除を受ける最初の年は、年末調整ではなく自身で確定申告をしなければなりません。

参考:国税庁「No.1211-1 住宅の新築等をし、令和4年以降に居住の用に供した場合」

あわせて読みたい

ふるさと納税と住宅ローン控除は併用可能?シミュレーションや失敗事例を通じて併用時の計算方法や注意...

本ページはプロモーションが含まれています。 【ふるさと納税】確定申告は不要!ワンストップ納税の仕組みや利用方法、条件をご紹介 https://youtu.be/Eg6OnM4l7tA 改悪...

年末調整の追加徴収が発生するケース

年末調整の追加徴収は、暫定的に天引きされていた所得税額が、本来納付すべき金額より少ない場合に発生します。

追加徴収が発生するのは、次のようなケースです。

- 年度途中で給与や賞与の支給額が増えた場合

- 子どもの就職などで扶養家族が減った場合

それぞれのケースの詳細を解説します。

年度途中で給与や賞与の支給額が増えた場合

昇給や転職などで当年中の給与・賞与が増えた場合、追加徴収となる可能性があります。

毎月の給与や賞与から天引きされる所得税額は、税額表に基づき徴収されているため、あくまで暫定的な金額です。

当年に天引きされてきた暫定所得税額を超える給与や賞与の増額が合った場合、追加徴収の発生につながります。

就職などで扶養家族が減った場合

大学生だった子が就職したり配偶者が正社員となったりした年に、扶養から外れる申告が遅れると、追加徴収となる可能性があります。

会社側は、給与計算時に扶養人数に応じて所得税額を算出しています。扶養人数が多くなるほど所得税は少なくなるため、申告しなければ本来の金額より所得税額が大幅に不足するケースが大半です。

年末調整時に扶養人数を修正できますが、その際に追加徴収が高額になりかねません。扶養対象だった家族が就職した場合などは、早めに会社へ申告しておきましょう。

【年収別】年末調整の還付金早見表

年末調整の還付金は、同じ年収であっても、扶養の人数や各種控除によりさまざまです。

ここでは、次の条件に当てはめたシミュレーションで、還付金の目安額を紹介します。

条件

- 扶養する家族は0人から2人まで

- 家族の人数は1月1日から12月31日まで変わらない

- 年収は300万円から800万円

- 基礎控除:48万円

- 扶養控除:38万円/1人

- 上記以外の所得控除(生命保険料控除など)は含まない

- 定額減税は考慮しない

年収別の還付金早見表は、次のとおりです。

スクロールできます

| 還付金額 |

|---|

| 年収/扶養家族の人数 | 0人 | 1人 | 2人 |

|---|

| 300万円 | 6,800円 | 6,640円 | 6,720円 |

| 400万円 | 6,820円 | 6,900円 | 6,860円 |

| 500万円 | 15,660円 | 15,700円 | 7,860円 |

| 600万円 | 19,820円 | 19,860円 | 19,780円 |

| 700万円 | 34,020円 | 33,100円 | 17,060円 |

| 800万円 | 21,660円 | 21,740円 | 21,700円 |

この還付金の金額は、暫定的に天引きした所得税の合計額から、本来納付すべき所得税額を引いた差額です。

当年中に扶養する家族が増えたり、各種控除を適用したりする場合は、還付金額が増える可能性があります。

なお、2024年度は、定額減税が導入された影響から、還付金の金額が変動する可能性がありますので、目安額として参考にしてください。

あわせて読みたい

定額減税とは?年収別シミュレーションと就業形態別の減税方法を紹介!住宅ローン控除やふるさと納税へ...

令和6年には定額減税が実施されます。しかし、令和6年度分の所得税が減少すると聞いても、実感が湧かない方も多いのではないでしょうか。 この記事では、定額減税の概要...

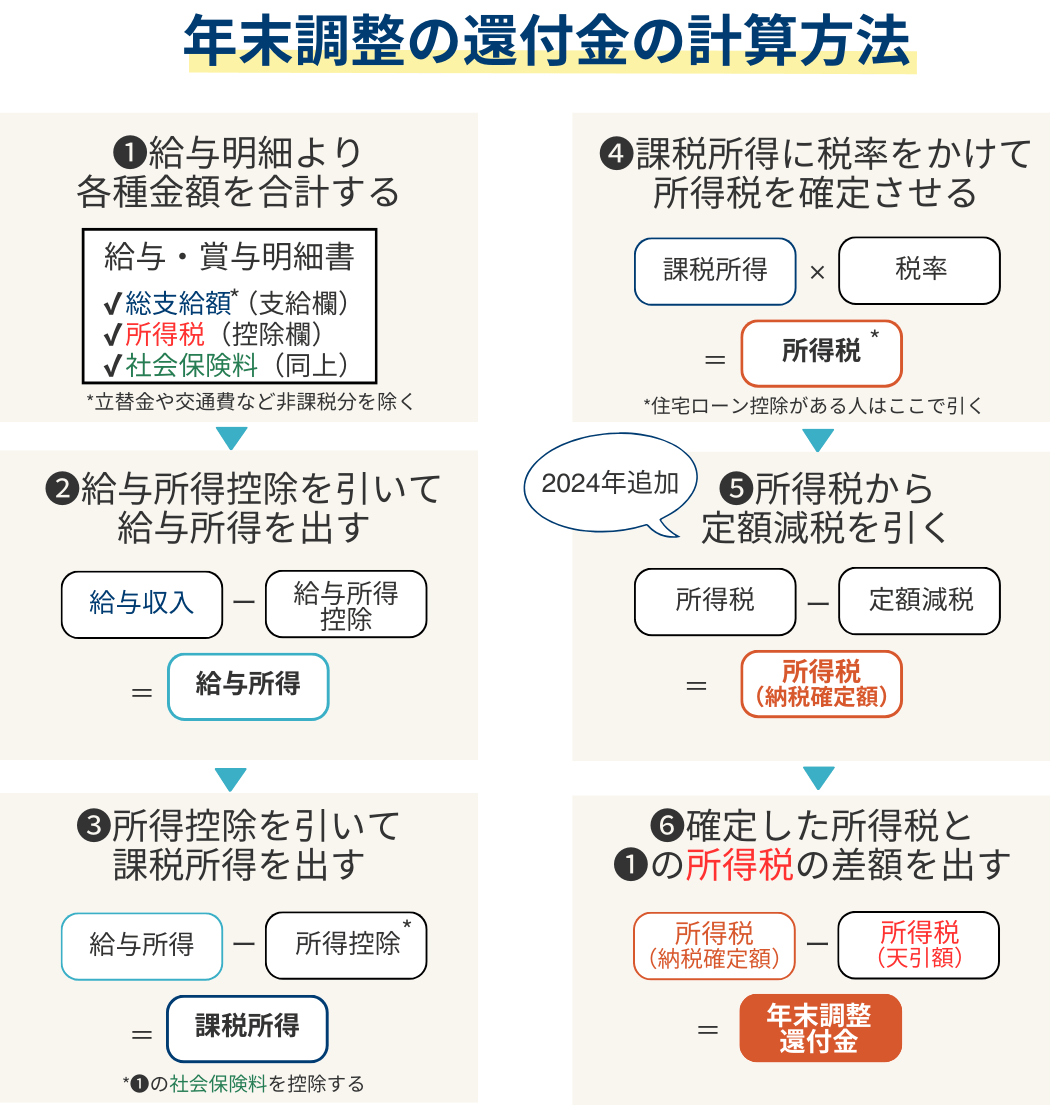

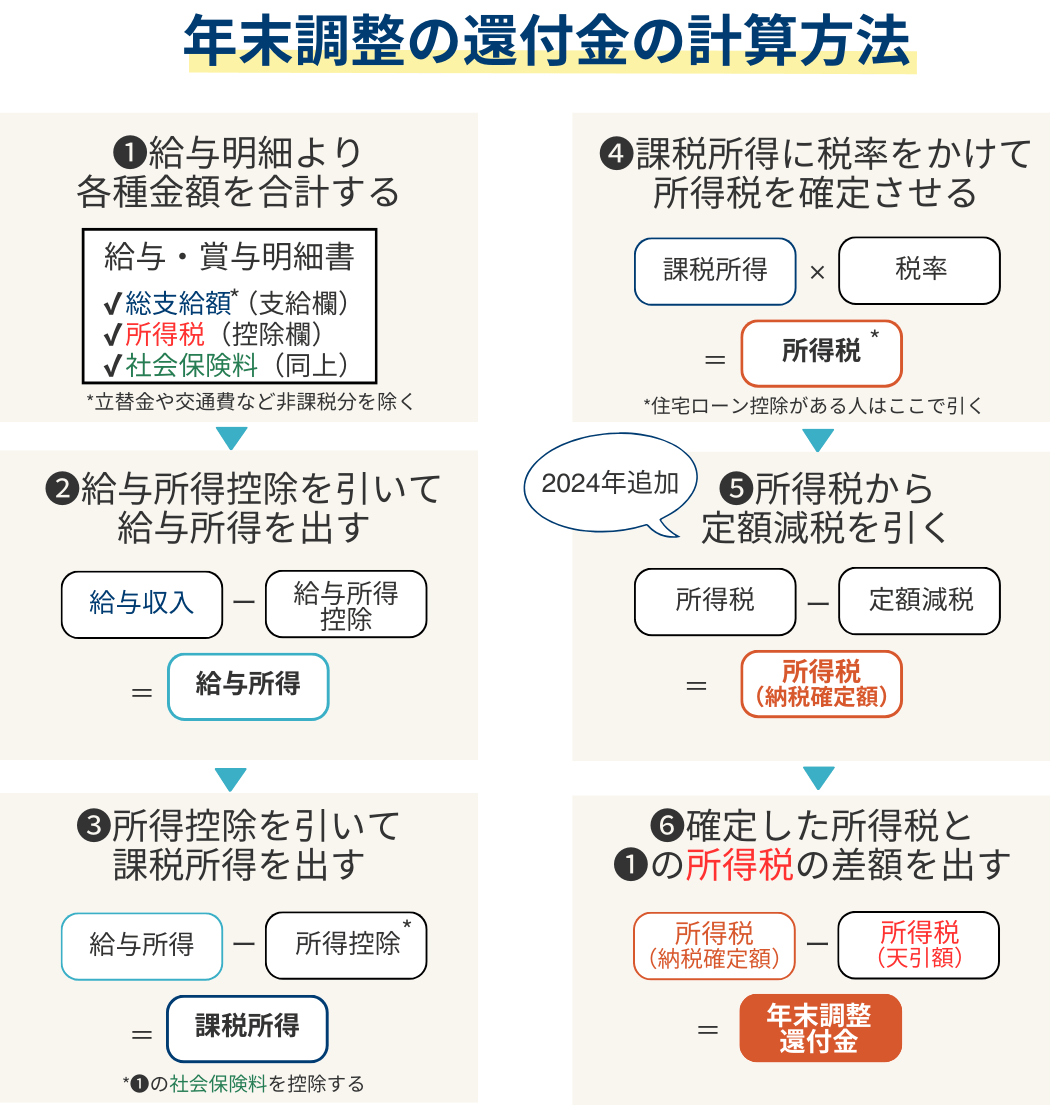

年末調整の還付金の計算方法

年末調整の還付金は、次の手順により計算できます。

(1)から(4)までは例年通りの計算ですが、2024年度は(5)の定額減税があるため注意が必要です。一般的に定額減税は2024年6月の給与から適用されています(※上記計算で差し引く定額減税額は年末調整時のものです)。

ここでは、国税庁の資料に掲載されている例を用いながら、年末調整の還付金に関して具体的な計算の手順を解説します。

具体例

- 月給:597,500円、賞与:900,000円(年2回)

- 天引きされた所得税:50,700円/年

- 社会保険料:1,386,102円/年

- 生命保険料控除:120,000円

- 地震保険料控除:50,000円

- 配偶者控除:380,000円

- 扶養控除:1,860,000円

- 基礎控除:480,000円

- 住宅ローン控除:126,500円

- 定額減税:150,000円(本人+配偶者+扶養親族3人)

出典:国税庁「令和6年 年末調整のしかた」

STEP

給与明細より各種金額を合計する

まずは、年間の給与収入を出すために「給与や賞与の合計」と後ほど使用する「天引きされた所得税・社会保険料の合計」を計算します。

この例の給与収入は「月給 × 12ヶ月分 + 賞与 × 2回」で算出できるため、「8,970,000円」となります。月給に含まれる立替金や交通費など、非課税の金額は含めずに計算しましょう。

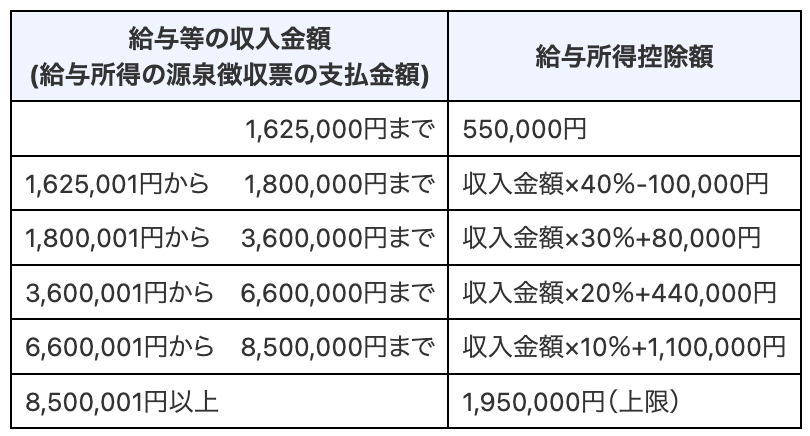

STEP

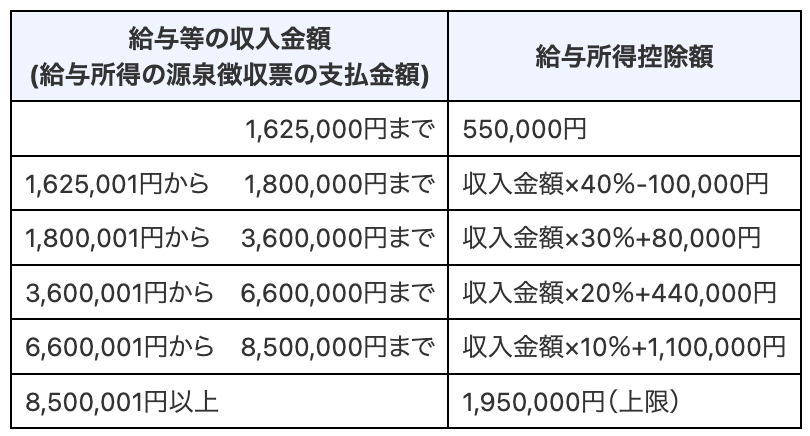

給与所得控除を引いて給与所得を出す

次に、年間の給与収入から給与所得控除を引いて、給与所得を計算します。

給与所得控除は、給与収入の金額に応じて金額が異なります。

出典:国税庁「No.1410 給与所得控除」

出典:国税庁「No.1410 給与所得控除」

控除額に当てはめると「8,970,000円 − 1,950,000円 = 7,020,000円」となりますが、年収850万円以上の方が対象となる所得金額調整控除も引いた「6,973,000円」が給与所得になります。

年収850万円以上の給与所得の計算式給与所得

= 給与収入 − 1,950,000円 −(給与収入 − 8,500,000円)×10%

参考:国税庁「No.1411 所得金額調整控除」

STEP

所得控除を引いて課税所得を出す

さきほど出した給与所得から、さらに所得控除を引いて課税所得を計算します。

所得控除は、合計所得が2,400万円以下の人が対象の基礎控除や扶養する家族が対象の配偶者控除・扶養控除などがあります。そのほかにも、支払っている生命保険料控除や給与から天引きされている社会保険料控除なども該当します。

この例の所得控除は、次の6つです。

- 社会保険料:1,386,102円/年

- 生命保険料控除:120,000円

- 地震保険料控除:50,000円

- 配偶者控除:380,000円

- 扶養控除:1,860,000円

- 基礎控除:480,000円

所得控除合計:4,276,102円

給与所得「6,973,000円」から上記の所得控除合計を引いた「2,696,000円(※)」が課税所得になります。

※1,000円未満切捨て

STEP

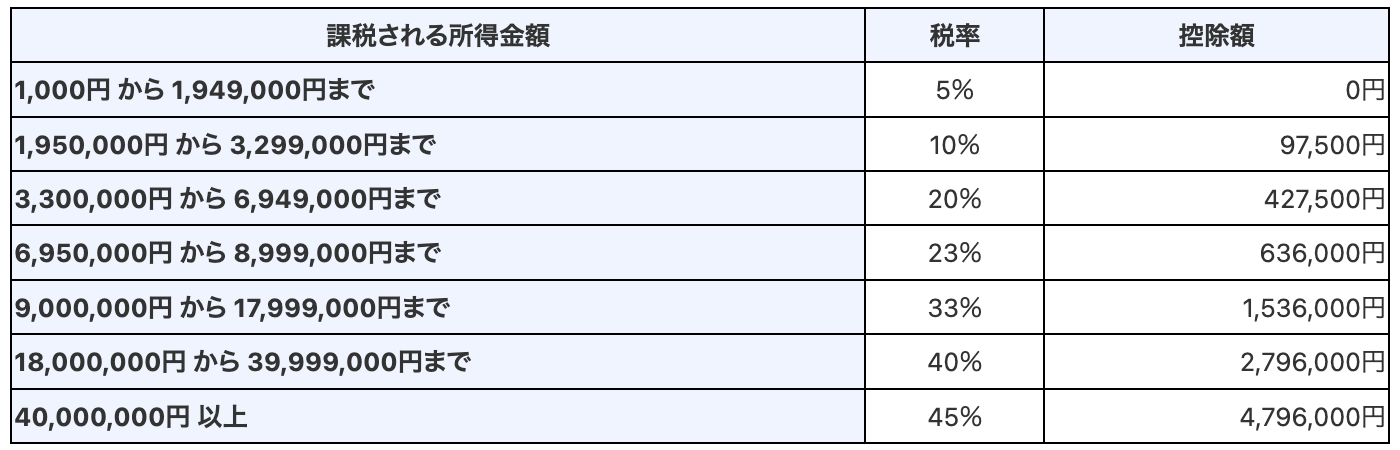

課税所得に税率をかけて所得税を確定させる

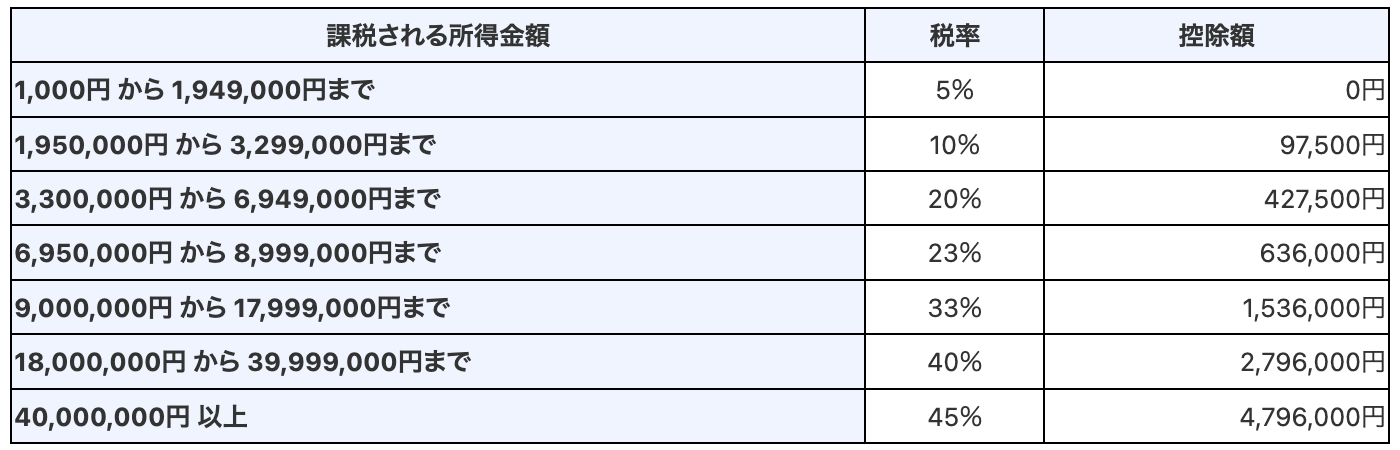

続いて、課税所得の金額に応じた所得税率(※)をかけて、所得税額を確定させます。

※課税所得1,950,000円から金額に応じた控除額も計算する

出典:国税庁「No.2260 所得税の税率」

出典:国税庁「No.2260 所得税の税率」

計算式に当てはめると「2,696,000円×10%−97,500円=172,100円」となりますが、この例では住宅ローン控除(税額控除)があるので、「172,100円」から住宅ローン控除「126,500円」を引いた「45,600円」が確定所得税額になります。

STEP

所得税から定額減税を引く

年間の所得税額が45,600円で確定したため、定額減税の金額を控除します。

この例の定額減税は、本人の30,000円に加えて、配偶者と扶養親族3人の計4人を加算した150,000円です。

定額減税が150,000円ということは、所得税額より金額が大きいため、実質的に納税する金額は「0円」になります。

(所得税額)45,600円 −(定額減税)150,000円 = ▲104,400円 → 納税額は0円

STEP

確定した所得税とSTEP1の所得税の差額を出す

さいごに、納税額は0円と確定したので、年末調整の還付金を計算します。

この例の給与から天引きされた所得税は、年間「50,700円」です。

つまり、本来納付すべき所得税額より多く引かれていたため、50,700円全額が還付金となります。

(所得税額)0円 −(天引きされた所得税)50,700円 = ▲50,700円 → 給与や賞与から天引きされた金額がすべて還付金となる

年末調整の還付金はいつももらえる?

年末調整で還付金が発生すると、当年12月または翌年1月の給与で受け取る方法が一般的です。

ただし会社により、給与の締め日の関係で支給時期が遅くなるなど、還付・徴収方法などはさまざまです。なかには賞与あるいは現金で還付するケースもあるので、勤務先に確認しておきましょう。

年末調整の還付金を受け取るときのポイント

年末調整で還付金を受け取るには、前提として勤務先に書類を提出する必要があります。しかし、書類の準備不足や記入ミスがあると、場合によっては還付金を受け取ることができません。

ここでは、年末調整の還付金を受け取るときに重要なポイントを紹介します。

控除証明書を準備しておく

控除証明書は、年末調整時に配布される「保険料控除等申告書」や税務署から届く「住宅借入金等特別控除申告書」に添付する書類です。

生命保険料やiDeCo、住宅ローンの残高など、当年に支払った金額を証明するものです。保険会社や銀行などから発行されますが、年末調整より前に届くので、紛失しないよう大切に保管しましょう。

申告書には正確な情報を記載する

年末調整の書類で特に正確な情報を意識しておきたいのが、「扶養控除等申告書」や「配偶者控除等申告書」の扶養する家族の所得見積額です。

前述の「保険料控除等申告書」など、支払い金額に証明書がついている場合は、記入に間違いがあっても、通常は会社側で訂正してもらえます。

しかし、家族の所得見積額には添付書類は不要なため、申告通りの金額で年末調整を行います。家族に確認せずに例年と同じ金額で提出していたら、扶養の範囲を超えていたというケースもありえます。

その場合、数年後に追徴となる可能性があるため、十分に注意しましょう。

また、よくある間違いとして、「所得」ではなく「年収」で申告していまい、損をしてしまうケースがあります。

たとえば、パート勤務の配偶者の年収が120万円だったとします。

この年収を所得の見積額にそのまま記入すると、「所得が120万円」として計算されます。そのため、配偶者特別控除に該当して、控除額は「16万円」になります。

正しい金額を出すには「年収から給与所得控除額」を引く必要があります。つまり、「120万円 − 55万円 = 65万円」が所得なので、配偶者特別控除の「38万円」が本来の控除額です。

この控除額が大きくなるほど、所得税の負担軽減につながるので、正しい金額で申告しましょう。

出典:No.1195 「配偶者特別控除」

出典:No.1195 「配偶者特別控除」

早見表を用いて還付金の目安を把握しよう

本記事では、年末調整の還付金について基本的な知識や年収別の還付金早見表、具体的な還付金の計算方法について解説しました。

自身が納付すべき所得税額を計算することで、還付金の金額が増える可能性があります。どの控除が適用となるかシミュレーションしておくと、スムーズに年末調整の書類を提出できるでしょう。

計算式は手順が多いので、還付金の目安だけでも知りたいという方は、ぜひ早見表をご参照ください。

また、国税庁が公開している「年末調整計算シート」を用いると、手動より簡単に計算できます。より正確な還付金を知りたい方は、ご活用ください。