ペアローンとは、主に夫婦が共同で住宅ローンを組む形態を指します。それぞれが個別にローン契約を結ぶことで、二人の収入を合算して借入可能額を増やし、希望する物件を購入しやすくなるというメリットがあります。その一方で、団体信用生命保険(団信)はそれぞれの返済分にしか適用されないというのが従来のデメリットでした。

実は現在、このデメリットを解消する住宅ローンが登場しています。つまり、どちらか一方が亡くなった(もしくは高度障害を負った)場合に、ペアローンを組む両者の返済分を帳消しにする団信です。これを「ペアローン連生団信」と呼びます。

本記事では、ペアローン連生団信のメリット・デメリットやほかの商品との違いを詳しく解説します。夫婦共働きで住宅ローンを検討している方は、ぜひ参考にしてみてください。

ペアローン連生団信とは?

ペアローン連生団信とは、夫婦など2人で組むペアローンにおいて、どちらか一方に万が一のこと(※)があった場合に、それぞれの住宅ローン残高が0円つまりその後の返済が一切不要となる団体信用生命保険のことです。

※主に死亡もしくは高度障害状態時

ペアローン連生団信が登場したのは2024年です。それまでもペアローンと性質が近い連帯債務型住宅ローンには連生団信商品が存在していましたが、ペアローンには連生団信がなく、万が一の場合に備えるためには生命保険への加入などでカバーするほかありませんでした。

しかし近年の不動産価格の上昇や共働き家庭の増加などでペアローン自体へのニーズが高まったこともあり、そのニーズに応える形で、金融機関はペアローン専用の連生団信商品を新たに提供するようになりました。

一般型(死亡・高度障害)だけでなく「がん型」も提供されている

ペアローンの連生団信には、死亡時や高度障害時に備えるプランだけでなく、がんを患った場合に備えるプランもあります。

たとえば、PayPay銀行のペア連生団信には、死亡・高度障害に備える一般団信に加え、「がん50%保証団信」と「がん100%保証団信」があります。このがん保障団信は、死亡・高度障害の保障に加えて、加入者2人のうちいずれかががんと診断された場合、2人分の住宅ローン残高の50%または100%が給付される仕組みです。

上乗せ金利は0.15%から

ペアローン連生団信は、通常の団信と比べ、金利が上乗せされます。金融機関ごとのペアローン連生団信の上乗せ金利は以下の通りです。

| 金融機関名 | 上乗せ金利 | ||

|---|---|---|---|

| がん50%型 | がん100%型 | 一般型 | |

| PayPay銀行 | 0.3% | 0.4% | 0.2% |

| みずほ銀行 | 0.2% | 0.2% | |

| りそな銀行(35歳未満) | 0.25% | 0.15% | |

| りそな銀行(35歳以上) | 0.4% | 0.25% | |

| auじぶん銀行 | 0.3% | 0.35% 0.45%(プレミアム) | 0.2% |

PayPay銀行とauじぶん銀行は「がん50%型」を提供している点が特徴です。金利を抑えつつ、がんを患った際の負担を軽減したいと考えている方におすすめの商品です。

また、りそな銀行では、35歳を境に上乗せ金利が変わります。とくに35歳未満で一般型(死亡・高度障害)に申し込みたい場合、金利が0.15%となり、他行と比較してもっとも低い金利です。

さらに、もっとも注目すべきはみずほ銀行の「がん100%型」です。年齢などの引き受け条件に違いはあるものの、一般型と同じ上乗せ金利0.2%でがん100%型団信に加入できます。

仮に0.2%金利を上乗せすると返済額はいくら増える?

夫婦で合計4,500万円を年利0.5%で35年間借りるとします(元利均等返済)。この場合、0.2%金利を上乗せすると毎月の返済額および総返済額はいくら増えるのでしょうか。

| 毎月の返済額 | 差額 | 年間返済額 | 差額 | 総返済額 | 差額 | |

|---|---|---|---|---|---|---|

| 金利0.5% | 116,813円 | 1,401,756円 | 49,061,460円 | |||

| 金利0.7%(0.2%上乗せ) | 120,834円 | +4,021円 | 1,450,008円 | +48,252円 | 50,750,280円 | +1,688,820円 |

結果の通り金利が0.2%足されることで、毎月の返済額は約4,000円上乗せになり、総返済額は約170万円上乗せされます。このようにシミュレーションを行い、その結果と死亡や高度障害時に給付金を受け取れる生命保険やがん診断時に給付金を受け取れるがん保険と比較して、ペアローン連生団信を利用するかどうか検討するのが賢明と言えるでしょう。

ペアローン連生団信と連帯債務型住宅ローンの連生団信の違いは?

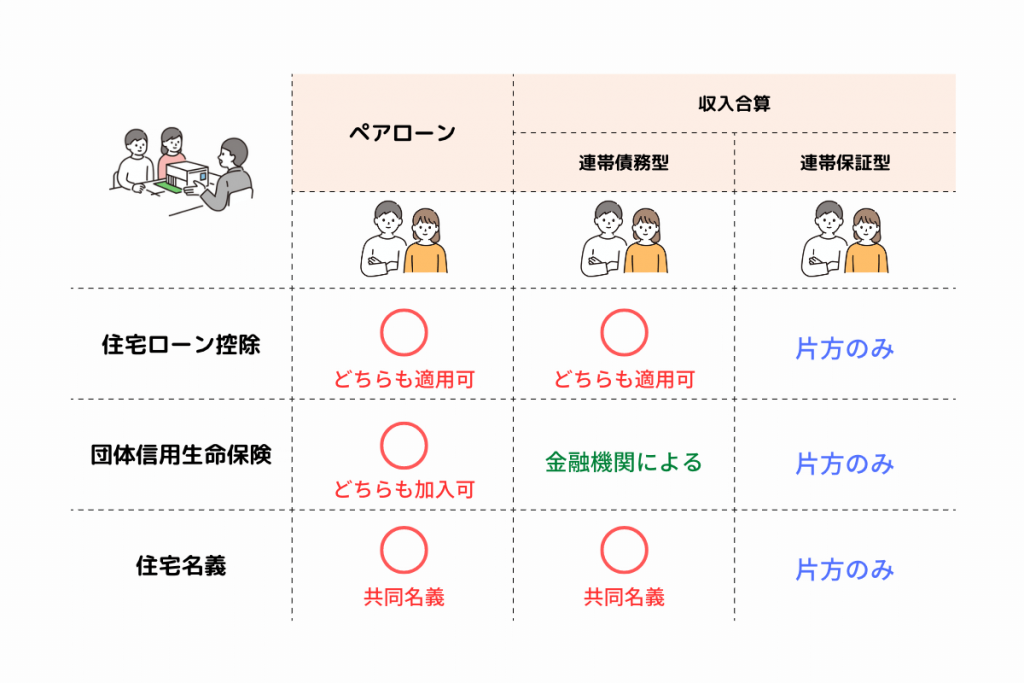

ペアローンと似た商品に「連帯債務型」住宅ローンがあります。連帯債務型とは、収入合算と呼ばれる住宅ローンの組み方の一つで、一方が主となる契約者(主債務者)、もう一方が連帯債務者となります。仮に夫が主債務者、妻が連帯債務者だとすると、夫と同様に妻も住宅ローンの返済義務を負うのが連帯債務型の特徴です。

収入合算には他に「連帯保証型」と呼ばれる住宅ローンの組み方も存在します。連帯保証型は、一方が主債務者、もう一方が連帯保証人となる方法で、万が一主債務者が返済できない状況に陥った場合は連帯保証人に返済義務が生じます。

連帯債務型と連帯保証型は、どちらもペアローン同様に、2人の収入を合算することでより大きな額の借り入れを行うことができる仕組みです。ただし、住宅ローン控除や団体信用保険への加入などにおいて、それぞれ違いがあります。詳しく見ていきましょう。

ペアローンと連帯債務型の大きな違いは住宅ローンの本数

ペアローンは契約者2人がそれぞれ別の住宅ローンを契約します。つまり住宅ローンの本数は2本です。住宅ローン控除はそれぞれが適用を受けることが可能で、団体信用生命保険もそれぞれで加入します。住宅の名義は共有となり、通常それぞれの負担分に沿って割合を決定します。なお、返済方法や返済期間、金利タイプなどを合わせる必要はありません。

一方、連帯債務型の場合、連帯債務者も返済義務は負いますが、ペアローンとは異なり住宅ローンの本数は1本です。ペアローンと比べてトータルの借入金額は小さくなる傾向にありますが、ペアローン同様に住宅ローン控除を2人分受けられたり、それぞれが団体信用生命保険に加入できたり(金融機関によっては主債務者のみ加入の場合もある)、住宅を共有名義で持てたりする点はメリットです。なお、住宅ローンの本数は1本のため、印紙代や手数料などが2倍になることはありません。

- 夫婦それぞれが安定した収入を得ている→「ペアローン」

- 一方は安定した収入を得ているが、もう一方は収入が少なかったり不安定だったりする→「連帯債務」

のように使い分けるのが一般的です。

団信の内容に大きな違いはない

連帯債務型は、金融機関によっては、2人そろって団信に加入できない場合がある点には注意が必要ですが、基本的に団信の内容に大きな違いはありません。本記事で紹介している通り、2024年からペアローンにも連生団信が登場していますが、連帯債務型にはそれ以前から連生団信が存在していました。

連生団信への加入を希望するのであれば、ペアローンだけでなく、連帯債務型も選択肢に入れて探してみてください。

- フラット35

- 三井住友銀行

- JAバンク

- 千葉銀行

- 群馬銀行

- 足利銀行

- 八十二銀行

- 十六銀行

- 京都銀行

ペアローン連生団信を利用するメリット

ペアローン連生団信や連帯債務型住宅ローンの連生団信にはいくつかのメリットがあります。利用を検討している方は、ここで紹介するメリットを参考に利用するかどうかを考えてみてください。

家族の万が一の事態に備えられる

連生団信を含む団信の大きなメリットは、万が一の事態に備えられる点です。住宅ローンは長期的な返済になることが多く、返済途中に契約者が死亡したり、病気になって働けなくなったりする恐れがあります。

団信未加入だとローン返済を遺族が続けなければならないこともありますが、団信に加入しておけば保険会社がローンの残りを返済してくれます。死亡・高度障害以外にも、病気やケガで入院した際に保障を受けられるプランもあるので、いざというときの備えを万全にできるでしょう。

年齢などの条件によっては生命保険でカバーするよりもお得なことがある

通常のペアローンにおける団体信用生命保険(団信)に加入している場合、一方の配偶者が亡くなると、その配偶者の返済分のみが免除されますが、自分自身の返済分はそのまま残ります。当然、引き続き返済を続ける必要があります。しかし、家族が亡くなると家庭の状況が変わり、それまでの収入を維持できるとは限らないでしょう。このような事態に備えて、両者が掛け捨ての生命保険などに加入しているケースもあります。

ここで注意すべき点は、年齢などの条件によっては、生命保険を利用するよりも連生団信に加入した方が経済的負担が少なくなる場合があることです。連生団信では年齢にかかわらず、借入額と金利によって連生部分の負担が決まりますが、生命保険の保険料は主に保険金額と年齢条件によって決まります。一般的に、年齢が若い場合は生命保険でカバーする方が有利であり、40代以上など保険料が高くなる年齢では連生団信でカバーした方が経済的に有利と考えられます。

連生団信利用時に注意したいデメリット

ペアローン連生団信はいくつものメリットを持つ一方で、注意しておきたいデメリットもあります。

利用できる金融機関が限られる

すべての金融機関が連生団信を提供しているわけではないため、選択肢が限られる点は大きなデメリットだといえます。いつも利用している銀行でローンを組みたいけれど、連生団信を提供していないケースもあるでしょう。その場合、連生団信を提供する別の金融機関でローンを組まなければなりません。

- フラット35

- 三井住友銀行

- JAバンク

- 千葉銀行

- 群馬銀行

- 足利銀行

- 八十二銀行

- 十六銀行

- 京都銀行

全国展開している大手金融機関だけでなく、地方銀行もペアローン連生団信を提供しています。住宅ローン利用を検討している金融機関で連生団信の取り扱いがあるかどうか事前に確認してみましょう。

借入額が大きいほど団信部分の負担も大きくなる

連生団信の利用には金利の上乗せが必須なので、借入額が大きいほど実際の返済負担が大きくなります。また、がん保障を入れる場合は上乗せする金利がさらに高くなるので、返済負担が大きくなる点は見逃せないデメリットだといえるでしょう。

一時所得と見なされ所得税が課される可能性がある

ペアローン連生団信や連帯債務型住宅ローンの連生団信に夫婦で加入していた場合について考えます。仮に住宅ローンの返済期間中に不慮の事故で夫が亡くなった場合、連生団信に加入していれば、夫の分だけでなく残された妻の債務も保険会社が返済します。しかし、この場合、妻の分(免除分)については、一時所得として見なされ、所得税が課される可能性があります。実際に、連生団信を紹介する各金融機関の公式サイトでは、その旨が案内されています。以下は、みずほ銀行のサイト上に記載されている文言です。

ペアローン利用者向け連生団信において、いずれか1人に支払事由が生じ、両者の債務が完済された場合、支払事由に該当していない方の被保険者の免除された債務が一時所得となり、所得税の課税対象となります。

出典:みずほ銀行「ペアローン連生団信」

ペアローン連生団信がおすすめの人は?

ペアローン連生団信のメリット・デメリットを見て、利用に悩む方も多いでしょう。ここでは、ペアローン連生団信がおすすめの人の特徴を紹介します。特徴に当てはまる方は、利用を前向きに検討してみてください。

子どもがいる方

夫婦それぞれに万が一の事態に備えたい方には、ペアローンの連生団信に加入することをおすすめします。連生団信の最大のメリットは、夫婦のどちらかに不測の事態が生じた際、残された配偶者の債務を含めて住宅ローンの残高がゼロになる点です。

とくに子育て中の家庭では、配偶者の不慮の死によって残された者がそれまでの仕事を続けられなくなる可能性があります。子どもが小さい場合には、時短勤務や場合によってはパートやアルバイトに切り替えざるを得ないかもしれません。このような状況下で住宅ローンの支払いが残っていることは大きな負担となります。

40代以上の方

連生団信への加入を考える際には、生命保険との比較検討が重要です。とくに20代や30代前半の方にとっては、連生団信よりも生命保険で住宅ローンの残債をカバーする方が有利な場合があるかもしれません。

一方で、40代以上の方には連生団信への加入が有利になる可能性があります。生命保険は加入時の年齢によって保険料が大きく変わりますが、連生団信は年齢に関係なく一定の金利が上乗せされるためです(※)。そのため、ある程度年齢を重ねてから住宅ローンを組む場合、連生団信の方が全体の負担を軽減できるケースも多いでしょう。

※りそな銀行のように年齢を基準に金利に違いを設けている例もあるため注意が必要です。

もちろん、連生団信と生命保険では性質が異なるため、年齢だけを基準にどちらが良いとは一概に言えません。迷った際には、ファイナンシャルプランナーなどに相談するのも一つの手です。

ペアローン連生団信は万が一の事態に備えた手厚い保障が特徴の団信

ペアローン連生団信や連帯債務型住宅ローンの連生団信は、夫婦のいずれかに万が一の事態が生じた場合、残された配偶者の分も含めてローンの返済を保険会社が肩代わりしてくれる仕組みです。

ただし、すべての金融機関がこのプランを取り扱っているわけではなく、金融機関によって上乗せ金利などの条件やがん団信の保障内容には違いがあります。そのため、検討する際には生命保険との比較も含め、各金融機関が提供する連生団信の特長をリサーチしながら進めることが重要です。