2024年11月30日までにGMOサインの有料プラン「契約印&実印プラン」にお申し込みいただくと、申し込み月を含めた3カ月分の月額基本料金・送信料が“無料”でご利用いただけます。

※12月1日~12月31日のお申し込みの場合は「2カ月無料」です。

GMOサインをお得に利用開始できるチャンスは【今だけ】この機会をお見逃しなく!

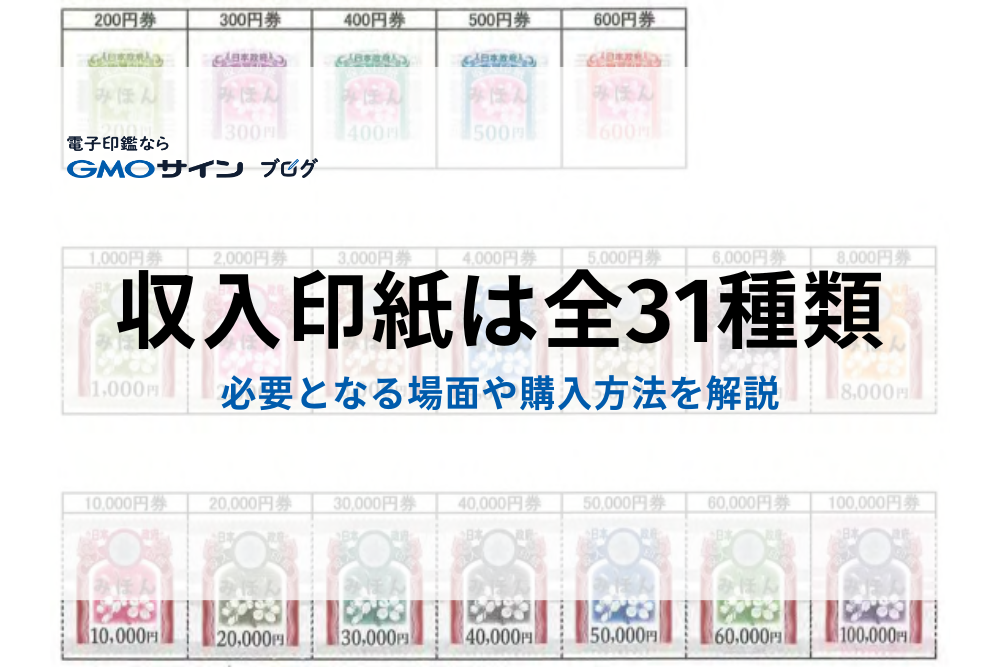

収入印紙とは、公共料金や税金、一部の収入の代替物として国が発行する証票です。なんとなく名前は知っていても、収入印紙が要求される状況や、必要となる金額について具体的に理解している人は少ないのではないでしょうか。実は収入印紙には31もの種類があります。なお、収入印紙が求められる文書に貼付し忘れると、ペナルティとして過怠金が科せられてしまうので注意が必要です。

本記事では、収入印紙の種類から必要となる場面、購入場所や購入方法、そして収入印紙を貼る際の注意点まで詳しく解説します。記事後半では、契約書への収入印紙の貼付が不要になる電子契約についても触れていますので、ぜひ最後までご覧ください。

収入印紙は財務省が発行している証票です。郵便切手のような形状をしていますが、その主な目的は納税です。収入印紙を買い求め、納税が必要な書類に貼ることで、納税の完了を証明します。

よく目にするのは200円の収入印紙ではないでしょうか。実際には、1円の小額から、10万円もの大きな額面の収入印紙まであります。なお、現時点で購入できる収入印紙は次の31種類です。

| 1円券 | 2円券 | 5円券 | 10円券 | 20円券 |

| 30円券 | 40円券 | 50円券 | 60円券 | 80円券 |

| 100円券 | 120円券 | 200円券 | 300円券 | 400円券 |

| 500円券 | 600円券 | 1,000円券 | 2,000円券 | 3,000円券 |

| 4,000円券 | 5,000円券 | 6,000円券 | 8,000円券 | 10,000円券 |

| 20,000円券 | 30,000円券 | 40,000円券 | 50,000円券 | 60,000円券 |

| 100,000円券 | 収入印紙は合計31種類 | |||

収入印紙(額面200円以上)のみほん

収入印紙にはいろいろな額面の印紙が用意されているので、そのなかから必要に応じて、適切に組み合わせて使用します。

収入印紙は主に郵便局で購入できます。郵便局では全31種類の収入印紙が取り扱われており、カウンターで購入可能です。また、市町村役場の窓口や法務局の内部の窓口でも、多種多様な収入印紙が手に入ります。身近なところでは、コンビニエンスストアや書店、スーパーマーケットなどでも収入印紙が販売されていることがあります。

なお、収入印紙は印紙税の納税に使用されるため、購入時に消費税はかかりません。200円の収入印紙が必要な場合は、200円だけ支払えばOKです。

収入印紙の購入に際しては、注意点が存在します。それは、すべての販売店で31種類の収入印紙を購入できるわけではないことです。1円や2円の小額、10万円といった高額の収入印紙は滅多に使用されることがありません。そのため、一般的なコンビニエンスストアやスーパーマーケット、個人商店では取り扱っていないことがほとんどです。

収入印紙は、領収書、契約書、支払手形などを作成する場合に必要となります。そのなかでも、とくに頻繁に発行されるのは領収書でしょう。5万円以上100万円未満の領収書を作成する際には、200円の収入印紙を貼ることになっています。したがって、コンビニなどで販売されている収入印紙は、200円の収入印紙だけの場合が多いのです。

収入印紙は、換金性が高いとされています。そのため、クレジットカードでの購入は基本的に許可されていません。理由としては、クレジットカードのショッピング枠で換金性の高い商品を購入し、それを転売して現金化する恐れがあるからです。

クレジットカード会社は、このような現金化を禁止しています。クレジットカードのショッピング枠の現金化に該当するためです。現金が必要な場合は、クレジットカードが提供するキャッシング枠を利用すべきでしょう。

ただし、絶対にクレジットカードで収入印紙を購入できないわけではありません。クレジットカードで電子マネーをチャージし、その電子マネーが使える店舗で収入印紙を購入する方法が存在します。この方法を使えばクレジットカードのポイントも貯められるため、収入印紙を少しでもお得に購入したい方は試してみる価値があります。

本章では、収入印紙が必要な書類や金額、使い分けのポイントについて詳しくご紹介します。

商品やサービスの提供に伴う金銭の受領を証明するためには、領収書が発行されます。領収書は、印紙税額一覧表の第17号文書に該当します。一定金額以上の取引には収入印紙の貼付が義務なのです。具体的には、受領金額が5万円以上の場合に収入印紙が必要です。

金銭または有価証券の受取書や領収書は、印紙税額一覧表の第17号文書「金銭または有価証券の受取書」に該当し、印紙税が課税されます。受取書とはその受領事実を証明するために作成し、その支払者に交付する証拠証書をいいます。したがって、「受取書」、「領収証」、「レシート」、「預り書」はもちろんのこと、受取事実を証明するために請求書や納品書などに「代済」、「相済」とか「了」などと記入したものや、お買上票などでその作成の目的が金銭または有価証券の受取事実を証明するものであるときは、金銭または有価証券の受取書に該当します。

引用元:No.7105 金銭又は有価証券の受取書、領収書|国税庁

取引金額に応じて、必要な収入印紙の額面も変動していきます。たとえば、額面1億円を超え2億円以下の領収書の場合、必要な収入印紙は4万円です。10億円を超える領収書には、20万円の収入印紙が必要となります。日常では滅多に使用しない1万円や10万円の高額収入印紙も大口取引では、複数枚必要になる場合もあるのです。

スクロールできます【出典】国税庁「No.7141 印紙税額の一覧表(その2)第5号文書から第20号文書まで」

号 文書の種類 印紙税額(1通または1冊につき) 5 *合併契約書または吸収分割契約書もしくは新設分割計画書

(注)1 会社法または保険業法に規定する合併契約を証する文書に限ります。

(注)2 会社法に規定する吸収分割契約または新設分割計画を証する文書に限ります。4万円 6 *定款

(注) 株式会社、合名会社、合資会社、合同会社または相互会社の設立のときに作成される定款の原本に限ります。4万円

(非課税文書:株式会社または相互会社の定款のうち公証人法の規定により公証人の保存するもの以外のもの)7

*継続的取引の基本となる契約書

(注) 契約期間が3か月以内で、かつ、更新の定めのないものは除きます。

(例) 売買取引基本契約書、特約店契約書、代理店契約書、業務委託契約書、銀行取引約定書など4千円 8 *預金証書、貯金証書

200円

(非課税文書:信用金庫その他特定の金融機関の作成するもので記載された預入額が1万円未満のもの)9 *倉荷証券、船荷証券、複合運送証券 (注) 法定記載事項の一部を欠く証書で類似の効用があるものを含みます。

200円 10 *保険証券 200円 11 *信用状 200円 12 *信託行為に関する契約書 (注) 信託証書を含みます。

200円 13 *債務の保証に関する契約書 (注) 主たる債務の契約書に併記するものは除きます。

200円

(非課税文書:身元保証ニ関スル法律に定める身元保証に関する契約書)14 *金銭または有価証券の寄託に関する契約書 200円 15 *債権譲渡または債務引受けに関する契約書 記載された契約金額が

・1万円未満:非課税

・1万円以上:200円

・契約金額の記載のないもの:200円16 *配当金領収証、配当金振込通知書 記載された配当金額が

・3千円未満:非課税

・3千円以上:200円

・配当金額の記載のないもの:200円17 *売上代金に係る金銭または有価証券の受取書

(注)1 売上代金とは、資産を譲渡することによる対価、資産を使用させること(当該資産に係る権利を設定することを含む。)による対価および役務を提供することによる対価をいい、手付けを含みます。

(注)2 株券等の譲渡代金、保険料、公社債および預貯金の利子などは売上代金から除かれます。

(例) 商品販売代金の受取書、不動産の賃貸料の受取書、請負代金の受取書、広告料の受取書など記載された受取金額が

・5万円未満:非課税

・5万円以上100万円以下:200円

・100万円を超え200万円以下:400円

・200万円を超え300万円以下:600円

・300万円を超え500万円以下:1千円

・500万円を超え1千万円以下:2千円

・1千万円を超え2千万円以下:4千円

・2千万円を超え3千万円以下:6千円

・3千万円を超え5千万円以下:1万円

・5千万円を超え1億円以下:2万円

・1億円を超え2億円以下:4万円

・2億円を超え3億円以下:6万円

・3億円を超え5億円以下:10万円

・5億円を超え10億円以下:15万円

・10億円を超えるもの:20万円

・受取金額の記載のないもの:200円

非課税文書:1営業に関しないもの、2有価証券・預貯金証書など特定の文書に追記したもの*売上代金以外の金銭または有価証券の受取書 (例) 借入金の受取書、保険金の受取書、損害賠償金の受取書、補償金の受取書、返還金の受取書など

記載された受取金額が

・5万円未満:非課税

・5万円以上:200円

・受取金額の記載のないもの:200円

非課税文書:1営業に関しないもの、2有価証券・預貯金証書など特定の文書に追記したもの18 *預金通帳、貯金通帳、信託通帳、掛金通帳、保険料通帳 ・1年ごとに200円

非課税文書:

1.信用金庫など特定の金融機関の作成する預貯金通帳

2.所得税が非課税となる普通預金通帳など

3.納税準備預金通帳19 *消費貸借通帳、請負通帳、有価証券の預り通帳、金銭の受取通帳などの通帳 (注) 18号の通帳を除きます。

1年ごとに400円 20 *判取帳

1年ごとに4千円

収入印紙が必要になるのは領収書だけではありません。以下のような契約書にも収入印紙の貼付が必要となる場合があります。

不動産の譲渡や業務委託に関連する契約書では、契約金額に応じて収入印紙の金額が変動します。たとえば、500万円を超えて1,000万円以下の不動産取引では、1万円の収入印紙が必要です。不動産取引の契約額は1億円以上になることもあるため、印紙税額を事前に確認することが重要です。

スクロールできます【出典】国税庁「No.7140 印紙税額の一覧表(その1)第1号文書から第4号文書まで」

号 文書の種類 印紙税額(1通または1冊につき) 1

*不動産、鉱業権、無体財産権、船舶もしくは航空機または営業の譲渡に関する契約書

不動産売買契約書、不動産交換契約書、不動産売渡証書など

(注) 無体財産権とは、特許権、実用新案権、商標権、意匠権、回路配置利用権、育成者権、商号および著作権をいいます。

*地上権または土地の賃借権の設定または譲渡に関する契約書

土地賃貸借契約書、土地賃料変更契約書など

*消費貸借に関する契約書

金銭借用証書、金銭消費貸借契約書など

*運送に関する契約書(傭船契約書を含む)

運送契約書、貨物運送引受書など

(注) 運送に関する契約書には、傭船契約書を含み、乗車券、乗船券、航空券および送り状は含まれません。記載された契約金額が

・1万円未満(※):非課税

・10万円以下:200円

・10万円を超え50万円以下:400円

・50万円を超え100万円以下:1千円

・100万円を超え500万円以下:2千円

・500万円を超え1千万円以下:1万円

・1千万円を超え5千万円以下:2万円

・5千万円を超え1億円以下:6万円

・1億円を超え5億円以下:10万円

・5億円を超え10億円以下:20万円

・10億円を超え50億円以下:40万円

・50億円を超えるもの:60万円

・契約金額の記載のないもの:200円

※ 第1号文書と第3号文書から第17号文書とに該当する文書で第1号文書に所属が決定されるものは、記載された契約金額が1万円未満であっても非課税文書となりません。

(注)平成9年4月1日から令和6年3月31日までの間に作成される不動産の譲渡に関する契約書のうち、契約書に記載された契約金額が一定額を超えるものについては、税率が軽減されています。

(平成26年4月1日から令和6年3月31日までの間に作成されるものについてはコード7108「不動産の譲渡、建設工事の請負に関する契約書に係る印紙税の軽減措置」をご利用ください)2 *請負に関する契約書

工事請負契約書、工事注文請書、物品加工注文請書、広告契約書、映画俳優専属契約書、請負金額変更契約書など

(注) 請負には、職業野球の選手、映画(演劇)の俳優(監督・演出家・プロデューサー)、プロボクサー、プロレスラー、音楽家、舞踊家、テレビジョン放送の演技者(演出家、プロデューサー)が、その者としての役務の提供を約することを内容とする契約を含みます。記載された契約金額が

・1万円未満(※):非課税

・10万円以下:200円

・10万円を超え50万円以下:400円

・50万円を超え100万円以下:1千円

・100万円を超え500万円以下:2千円

・500万円を超え1千万円以下:1万円

・1千万円を超え5千万円以下:2万円

・5千万円を超え1億円以下:6万円

・1億円を超え5億円以下:10万円

・5億円を超え10億円以下:20万円

・10億円を超え50億円以下:40万円

・50億円を超えるもの:60万円

・契約金額の記載のないもの:200円

※ 第2号文書と第3号文書から第17号文書とに該当する文書で第2号文書に所属が決定されるものは、記載された契約金額が1万円未満であっても非課税文書となりません。

(注)平成9年4月1日から令和6年3月31日までの間に作成される建設工事の請負に関する契約書のうち、契約書に記載された契約金額が一定額を超えるものについては、税率が軽減されています

(平成26年4月1日から令和6年3月31日までの間に作成されるものについてはコード7108「不動産の譲渡、建設工事の請負に関する契約書に係る印紙税の軽減措置」をご利用ください)3 *約束手形または為替手形

(注)1 手形金額の記載のない手形は非課税となりますが、金額を補充したときは、その補充をした人がその手形を作成したものとみなされ、納税義務者となります。

(注)2 振出人の署名のない白地手形(手形金額の記載のないものは除きます。)で、引受人やその他の手形当事者の署名のあるものは引受人やその他の手形当事者がその手形を作成したことになります。

(注)3 手形の複本または謄本は非課税です。記載された契約金額が

・1万円未満(※):非課税

・10万円以下:200円

・10万円を超え50万円以下:400円

・50万円を超え100万円以下:1千円

・100万円を超え500万円以下:2千円

・500万円を超え1千万円以下:1万円

・1千万円を超え5千万円以下:2万円

・5千万円を超え1億円以下:6万円

・1億円を超え5億円以下:10万円

・5億円を超え10億円以下:20万円

・10億円を超え50億円以下:40万円

・50億円を超えるもの:60万円

・契約金額の記載のないもの:200円上記のうち、

(1) 一覧払のもの

(2) 金融機関相互間のもの

(3) 外国通貨で金額を表示したもの

(4) 非居住者円表示のもの

(5) 円建銀行引受手形表示のもの記載された契約金額が

・10万円未満:非課税

・10万円以上:200円4 *株券、出資証券もしくは社債券または投資信託、貸付信託、特定目的信託もしくは受益証券発行信託の受益証券 (注) 出資証券には、投資証券を含みます。

記載された券面金額が

・500万円以下:200円

・500万円を超え1千万円以下:1千円

・1千万円を超え5千万円以下:2千円

・5千万円を超え1億円以下:1万円

・1億円を超えるもの:2万円

※ なお、払込金額が無い場合にあっては、資本金の額および資本準備金の額の合計額を発行済株式(当該発行する株式を含む)の総数で割った金額に株数をかけた金額を券面金額とします。

(非課税文書:1.日本銀行その他特定の法人の作成する出資証券2.譲渡が禁止されている特定の受益証券3.一定の要件を満たしている額面株式の株券の無効手続に伴い新たに作成する株券)

(注) 株券については、1株当たりの払込金額に株数を掛けた金額を券面金額とします。

約束手形や為替手形は、売上や仕入れにおいて特定金額の支払いを約束するために発行されます。しかし、現在は多くの企業が銀行振込を利用しているため、為替手形の使用は減少している状況です。

文書に金額が記載されない場合は非課税ですが、金額が記載される場合は、取引額に応じて収入印紙の金額が変わります。10万円未満の取引では非課税ですが、10万円以上100万円以下の取引には200円の収入印紙が必要です。

出資証券、社債、株券にも収入印紙が貼付されます。また、株式会社の設立時に作成される定款の原本や保険証券にも収入印紙の貼付が必要です。登録免許税や受験や交付の手数料の支払いにも収入印紙が使用されます。

収入印紙は税金の納付に必要です。貼り忘れたり、取り扱いを誤ったりしないように注意しましょう。以下では、収入印紙の取り扱いに関する注意点を紹介します。

収入印紙と収入証紙はしばしば混同されますが、両者は異なるものです。収入証紙は地方自治体が発行し、自治体への税金納付に使用される証票です。一方、収入印紙は国税として利用され、印紙税の納付に用いられます。納付先や目的が異なるため、注意が必要です。

収入印紙は領収書や手形、契約書などの所定の欄に貼り付け、割り印を押すことで有効となります。貼り付けるだけでは有効になりません。割り印が必要ですので、十分に注意しましょう。また、一度割り印を押した収入印紙を剥がして他の用途に使用することはできません。

収入印紙を誤って貼り付けてしまった場合、交換してもらえます。割り印が押された収入印紙も、無理に剥がす必要はありません。税務署に持参することで、無料で新しいものと交換してもらえます。また、誤った額面の収入印紙を購入してしまった場合は、郵便局で別の額面の収入印紙に交換可能です。ただし、この場合は1枚につき5円の手数料が必要になることに注意しましょう。

収入印紙の貼付が必要なのに貼り忘れてしまうミスだけは避けましょう。なぜなら、収入印紙の貼付を忘れると印紙税法違反となり、過怠税が科される可能性があるからです。

なお、過怠税で課される税額は、本来の税額の3倍です。ただし、それは税務署の調査で不備が指摘された場合にのみ適用されます。調査前にミスに気づき、自ら不納付を申告した場合、過怠税は軽減されます。

近年急速に普及している電子契約で作成した契約書には、収入印紙の貼付が不要です。印紙税の対象となるのは、印紙税法別表1に記載されている20種類の文書である課税文書です。課税文書とは紙を指しています。したがって電子契約の場合は非課税となります。

実際、印紙税法別表1には電子契約に関する記載はありませんし、国会の答弁などでも、電子契約は印紙税が非課税であることが公表されています。そのため、印紙税を節約したいなら電子契約の活用がおすすめです。

収入印紙は、課税文書に貼付して納税を証明するために必要な存在です。31の券種があり、取引の金額に応じて、必要な納税額になるように購入します。場合によっては複数貼付する必要もあります。領収書や契約書など、収入印紙を貼付する文書はさまざまですが、金額を間違えないように十分に注意しましょう。

電子印鑑GMOサインは、収入印紙が不要な電子契約サービスです。電子契約ならば、印紙税のほかに郵送費や印刷代などの費用も抑えられるため、従来の紙文書を使用した契約に比べ年間約80%ものコストダウンが見込めます。

GMOサインでは、電子契約の導入を検討されている方向けに、電子契約サービスの比較検討ガイドを用意しています。この機会にぜひダウンロードしてご覧ください。

電子契約サービス比較検討時に、比較すべき機能や料金、サポート体制などを比較表で分かりやすくまとめました。

「電子契約を導入したいがどのサービスが良いのか分からない」 「自社にとって必要な比較ポイント・要件をすぐ知りたい」

といった方におすすめです。

\ 月額料金&送信料ずっとゼロ /

2024年11月30日までにGMOサインの有料プラン「契約印&実印プラン」にお申し込みいただくと、申し込み月を含めた3カ月分の月額基本料金・送信料が“無料”でご利用いただけます。

※12月1日~12月31日のお申し込みの場合は「2カ月無料」です。

GMOサインをお得に利用開始できるチャンスは【今だけ】この機会をお見逃しなく!

電子契約サービスごとの違いや選び方などについて、下記の記事でわかりやすく比較しています。ぜひご参考にしてください。また、各社のサービスをまとめた比較表を“無料”でダウンロードできます。

\ “無料” で使える電子契約サービスをまとめました! /

GMOサインは、導⼊企業数No.1 ※ の電子契約サービスで、350万社以上の事業者にご利用いただいております。また、自治体などにおいても広く導入されています。同⽔準の他社サービスと比較をしても、使用料がとてもリーズナブルなのが特徴です。さらに、無料で試せる「お試しフリープラン」もあるので手軽に利用できます。各種機能も充実しているため、使い勝手も抜群です。ぜひ一度お試しください。

※ 導入企業数は「GMOサイン(OEM商材含む)」を利用した事業者数(企業または個人)。1事業者内のユーザーが複数利用している場合は1カウントする。内、契約社数「100万社」(複数アカウントをご利用の場合、重複は排除)

GMOサインが運営する公式ブログ「GMOサインブログ」の編集部です。

電子署名/電子サイン/電子印鑑(デジタルハンコ)/脱印鑑(脱ハンコ)/電子文書/電子証明書/電子帳簿保存法など、電子契約にまつわる様々なお役立ち情報をお届けします。